In der heutigen On-Chain-Analyse schauen wir uns einige Angebotsindikatoren für Bitcoin an.

Ziel der Analyse ist es, einzuschätzen, in welcher Phase des Bärenmarktes wir uns befinden, ob der Makroboden bereits erreicht wurde und wie lange die auf diesen folgende Akkumulationsphase andauern wird.

Aktuell bewegen sich die Gewinn- und Verlustdaten auf einem Level, bei dem der Kurs in der Vergangenheit die letzten Makroböden erreicht hat. Allerdings zeigen diese auch, warum wir uns womöglich in einer mehrmonatigen Akkumulierungsphase befinden oder uns dieser annähern. Bis jetzt gibt es noch keine Hinweise darauf, dass diese bereits abgeschlossen ist.

Darüber hinaus deuten diese Daten auf eine letzte Kapitulationsphase für den derzeitigen Bärenmarkt hin.

Bitcoin: Zirkulierendes Angebot im Profit

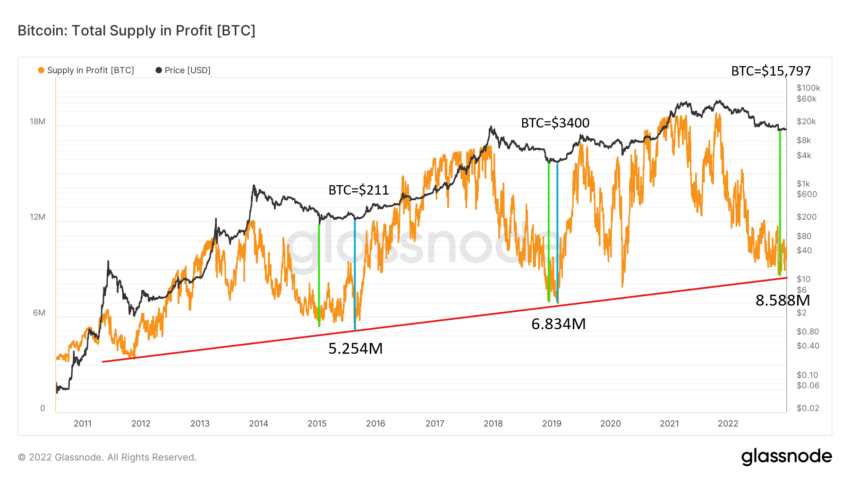

Lass uns zuerst einen Blick auf das zirkulierende, profitable Bitcoin-Angebot werfen. Dabei handelt es sich jene Coins, deren Einkaufspreis unter dem aktuellen Preis liegt. Wie auf der Grafik unten zu sehen ist, gibt es einen natürlichen Zusammenhang mit den Tiefpunkten dieses Indikators und dem BTC Preis. Außerdem stieg die Zahl der Coins, die sich im Profit befinden, jeden weiteren Marktzyklus weiter an, da das verfügbare Angebot durch das Mining ständig ausgeweitet wurde.

Während der bisherigen Bullenmärkte erreicht das zirkulierende Angebot immer wieder neue Rekordprofite. Bei den bisherigen Bärenmärkten hingegen fiel diese Kennzahl immer weiter ab, um dann am Ende des damit verbundenen Abwärtstrends den Boden zu erreichen. Verbinden wir die Tiefpunkte dieses Indikators, dann erhalten wir eine eindeutig erkennbare Unterstützungslinie (in Rot eingezeichnet), in dessen Nähe sich der Indikator derzeit befindet.

Bullische Divergenz signalisiert Bodenbildung

Bemerkenswerterweise gab es in den letzten beiden Bärenmärkte eine bullische Divergenz zwischen dem Kurs und dem zuvor erwähnten Indikator. Das heißt, die Makroböden des Preises (die grünen Linien) stimmen nicht mit den Makroböden (blaue Linien) des sich im Umlauf befindlichen profitablen Angebots überein. Stattdessen erreichte der Preis den Boden vor dem Indikator.

Der Grund dafür ist, dass nach der Bodenbildung des Kurses eine Akkumulierungphase stattfand. So entwickelte sich in den beiden Bärenmärkten von 2015 und 2018-2019 die Divergenz wie folgt:

- 2015

- 14. Januar 2015 – höherer Tiefpunkt bei 5,420 Millionen BTC, Boden des Preises bei 172 US-Dollar (grün)

- 24. August 2015 – Tiefststand bei 5,254 Millionen BTC, höherer Tiefpunkt des Preises bei 211 US-Dollar (blau)

- 2018-19

- 14. Dezember 2018 – höherer Tiefpunkt bei 6,960 Millionen BTC, Boden des Preises bei 3.242 US-Dollar (grün)

- 7. Februar 2019 – Tiefststand bei 6,834 Mio. BTC, höherer Tiefpunkt des Preises bei 3.400 US-Dollar (blau)

2022

- 2022

- 21. November 2022 – letzter Tiefpunkt bei 8,588 Millionen BTC und letzter Tiefpunkt des Preises bei 15.797 US-Dollar (grün)

Im aktuellen Bärenmarkt erreichten weder der Kurs noch der Indikator weitere Tiefpunkte. Daher gibt es auf dem oberen Chart noch keine blaue Linie zu sehen. Da sich bis jetzt keine bullische Divergenz entwickelte, sehen wir wahrscheinlich noch einen weiteren Kursrückgang oder eine Fortsetzung einer möglichen Akkumulierungsphase.

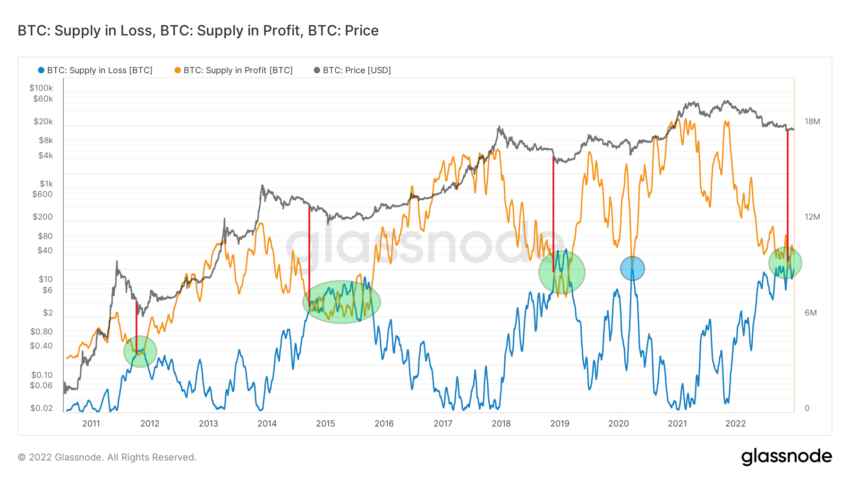

Bitcoin Angebot im Verlust

Das sich im Verlust befindende zirkulierende Angebot ist das Gegenstück zu dem zuvor erwähnten Indikator. Der umgekehrte Indikator misst die Zahl der Coins, deren Einkaufspreis höher ist als der derzeitige Preis. Logischerweise stimmen die Hochpunkte dieses Indikators nahezu mit den Tiefständen des Kurses überein. Darüber hinaus stieg die Zahl der sich im Verlust befindenden Coins zwischenzeitlich immer weiter an, da das verfügbare Angebot weiter zunahm.

Der untere Chart zeigt, dass diese Kennzahl bei neuen Bärenmärkten immer wieder auf einen neuen Höchststand anstieg, als der Preis den jeweiligen Makrotiefpunkt formte. So stieg die Kennzahl am 18. November 2011 auf 4.344 Millionen BTC an, als der Kurs den Boden bei 2,05 US-Dollar erreichte.

Am 24. August 2015, rund 4 Jahre später, betrug der damalige Höchststand bereits 9.280 Millionen BTC, als der Preis auf 211 US-Dollar fiel. Bemerkenswerterweise fiel der Kurs im Januar 2015 auf den Tiefpunkt des damaligen Marktzyklus bei 172 US-Dollar.

Der letzte Höchststand (10.691 BTC) wurde am 7. Februar 2019 erreicht, als der Preis 3.400 US-Dollar betrug. Nur wenige Wochen zuvor, am 14. Dezember 2018, formte der Kurs den damaligen Makroboden bei 3.242 US-Dollar. Darüber hinaus erreichte die Kennzahl während des durch Corona ausgelösten Crashes im März 2020 auf einen weiteren Spitzenwert an. Der Indikator stieg damals kurzzeitig auf 10.399 BTC an, als der Bitcoin Preis auf 4.860 US-Dollar crashte.

Interessanterweise bewegt sich der Indikator aktuell immer noch unter den Spitzenwerten von 2019 und 2020. Der letzte Hochpunkt (15.797 US-Dollar) wurde am 21. November 2022 erreicht, als der Kurs den letzten diesjährigen Tiefpunkt bei 15.797 US-Dollar fiel. Sollte der Indikator in Zukunft wie zuvor erneut einen neuen Höchststand erreichen, dann wird der Kurs auf noch tiefere Bereiche fallen.

Trendlinien-Durchbruch markiert nächsten Bullenmarkt

Lass uns nun den langfristigen Trend des zuvor gezeigten Indikators weiter analysieren. In dem vorherigen Abschnitt erklärten wir, dass es einen Zusammenhang zwischen dem Anstieg der Kennzahl mit dem Rückgang des Preises, den Bärenzyklen und den darauffolgenden Akkumulationsphasen gibt.

Durch das Einzeichnen von Trendlinien ergeben sich mindestens drei damit verbundene Muster (die roten Linien). Offensichtlich gibt es bei der ersten Linie einen Zusammenhang mit dem Bärenmarkt, welcher 2014 bis 2015 stattfand und bei der zweiten einen Zusammenhang mit dem Bärenmarkt, welcher sich 2018 bis 2019 ereignete. Die letzte Trendlinie hingegen entstand, als der Kurs im Juni 2019 den lokalen Hochpunkt bei 14.000 US-Dollar erreichte.

In allen drei Fällen hängen die Linien zwar nicht direkt mit dem Ende des Bärenmarktes, aber mit dem Beginn der darauffolgenden, längerfristigen Akkumulationsphase zusammen. Im letzten Fall fand zudem nach dem COVID-Crash eine mehrmonatige Akkumulationsphase statt. Darüber hinaus folgte, nachdem die Trendlinien nach unten durchbrochen wurden (die blauen Linien), stets eine signifikante Aufwärtsbewegung des BTC Preises und der Beginn des nächsten Bullenmarktes (die blauen Pfeile).

Eine ähnliche ansteigende Unterstützungslinie kann für das Jahr 2022 eingezeichnet werden. Wir können jedoch sehen, dass es vorerst keine Anzeichen für einen Durchbruch gibt. Auch wenn der Bitcoin Kurs den Makroboden bereits erreicht haben sollte, wird der Bullenmarkt wahrscheinlich erst in einigen Monaten wieder einsetzen.

BTC Angebot im Verlust und Profit: Ein Vergleich

Eine weitere Möglichkeit, die beiden Indikatoren für eine Prognose zu verwenden, ist, sie gegenüberzustellen. Auf einem langfristigen Chart der 14-tägigen gleitenden Durchschnittswerte der Indikatoren (14D MAs) können wir sehen, dass die meiste Zeit mehr Coins im Profit (orange) als im Verlust (blau) waren.

Allerdings überschneiden sich die beiden Indikatoren in einigen wenigen Fällen – es gibt mehr Coins, die im Verlust als im Profit sind. Offensichtlich passierte das genau dann, wenn sich der Bitcoin Kurs in der Nähe eines Makrobodens befand und eine Akkumulierungsphase folgte (die grünen Bereiche).

Bis jetzt überschneideten sich die Kurven der Indikatoren viermal: Dreimal bei den Tiefpunkten der Bärenmärkte von 2011, 2014 bis 2015 sowie 2018 bis 2019 und einmal im Jahr 2022 (die blauen Kreise).

Die letzte Kapitulierungsphase fand jedoch nicht statt, als sich die beiden Kurven zum ersten Mal überschneidet haben (die roten Linien), sondern erst mehrere Tage/Wochen danach. In diesem Jahr fiel die orange Kurve nur einmal unter die blaue Kurve. Der Vergleich der beiden Indikatoren legt also ebenfalls weitere Tiefpunkte nahe.

Du willst mit Gleichgesinnten über Analysen, Nachrichten und Entwicklungen sprechen? Dann tritt hier unserer Telegram-Gruppe bei.