Nachdem das Treasury-Modell lange als Haupttreiber für institutionelles Kapital in Krypto galt, zeigen sich nun Risse, da die Kaufnachfrage stark zurückgeht, viele Unternehmen unter ihrem mNAV handeln und das Risiko erzwungener Vermögensverkäufe droht.

Diese Anzeichen deuten darauf hin, dass das „Treasury-Play“ keine unschlagbare Strategie mehr ist, sondern sich zu einem systemischen Risiko für BTC und ETH entwickeln könnte.

SponsoredKrypto Treasury verliert Zauber?

Laut Analyst Caprioleio hat das Tempo der Käufe durch Bitcoin Treasury Companies (börsennotierte Firmen, die BTC als Treasury-Vermögenswerte ansammeln) erheblich nachgelassen. Diese Firmen kaufen zwar weiterhin, aber die „Häufigkeit“ und „Intensität“ der täglichen Käufe sind im Vergleich zu früheren Spitzen gesunken. Diese Veränderung hat den Markt dazu veranlasst, zu hinterfragen, ob das Modell nachhaltig bleibt oder ob es sich nur um einen vorübergehenden Rückgang handelt.

„Sind Institutionen erschöpft, oder ist es nur ein Rückgang?“, fragte Caprioleio nach.

Eine Ansicht besagt, dass Treasury-Unternehmen in Zyklen handeln, anstatt konstant zu kaufen. Ihre Bereitschaft, auch in Zeiten niedrigerer Kurse weiter zu akkumulieren, zeigt einen strategischeren Ansatz der Ansammlung statt Erschöpfung. Es könnte eine taktische Pause vor einer erneuten Aktivierung sein.

„Wahrscheinlich warten sie nur auf bessere Einstiegspunkte“, teilte ein X-Nutzer mit.

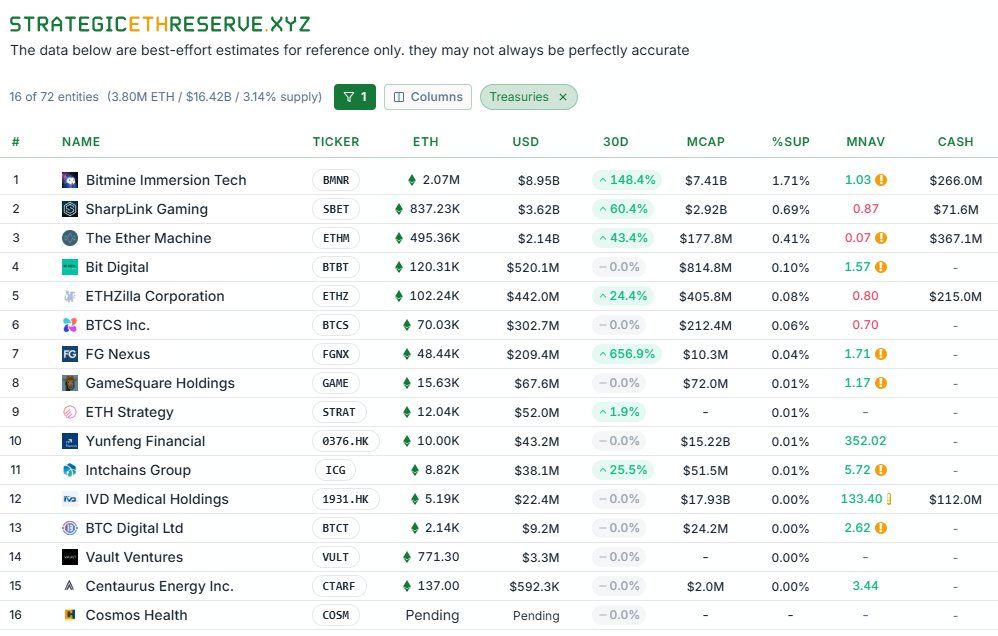

Abgesehen von der reduzierten Akkumulation zwingt das Marktrisiko Treasury-Unternehmen möglicherweise dazu, Vermögenswerte zu verkaufen. Eine Analyse von TheDeFinvestor zeigte, dass mehrere ETH-Treasury-Unternehmen nun unter ihrem mNAV handeln. Das bedeutet, dass ihr öffentlicher Aktienkurs niedriger ist als der Netto-Wert des von ihnen gehaltenen ETH.

Sponsored

Wenn mNAV geringer als 1 ist, wird die Fähigkeit zur Kapitalbeschaffung durch Aktien- oder Anleiheemissionen beeinträchtigt. Unternehmen, die auf kontinuierliche Kapitalerhöhungen angewiesen sind, um mehr ETH zu kaufen, könnten an eine Grenze der verfügbaren Finanzierung stoßen und im schlimmsten Fall gezwungen sein, Vermögenswerte zu verkaufen, um Verpflichtungen zu erfüllen.

Die Reaktion des Systems auf Bitcoin war noch schwerwiegender. Die Aktien vieler „Bitcoin-Treasury-Unternehmen“ haben eine viel größere Volatilität als BTC erfahren.

Als der Bitcoin-Kurs fiel, stürzten die Aktienkurse dieser Unternehmen in kurzer Zeit um 50 bis 80 Prozent ab. Dies hat den Aktionären schwere Verluste zugefügt und das Vertrauen in Treasury-Aktien im Vergleich zu ihren zugrunde liegenden Vermögenswerten erschüttert. Die Tatsache, dass die Aktien schneller zusammenbrechen als BTC, hebt zwei Risiken hervor: Verdünnungs-/Abwicklungsdruck und die psychologische Spirale, die Massenverkäufe beschleunigt.

Größter finanzieller Arbitrage oder Ponzi?

Im Kern beschaffen diese Unternehmen Kapital (durch Aktien oder Anleihen) und verwenden die Erlöse, um BTC/ETH zu kaufen, in der Erwartung, dass die Vermögenswerte schneller an Wert gewinnen als die Kapitalkosten. Wenn der Zyklus weiter nach oben geht, funktioniert das Modell. Aber wenn die Kapitalbeschaffung schwierig wird (aufgrund fallender mNAV, höherer Zinssätze oder nachlassendem Marktvertrauen), wird die Fragilität des Modells offengelegt.

Einige Analysten nennen dies „das größte finanzielle Arbitragegeschäft der Geschichte“. Andere hingegen beschreiben es unverblümt als „Ponzi-Schema“, das durch den Glauben aufrechterhalten wird, dass die Kurse immer steigen werden.

„Die Branche & Struktur, die diese Strategie feiert, ist meiner Meinung nach selbst ein Ponzi-Schema. Nachdem dieser Zyklus zu Ende geht, könnte der Markt in einer wirklich schlechten Situation sein …“, bemerkte ein X-Nutzer.

Das Treasury-Modell hat eine neue Klasse von Investoren geschaffen und während Bullenmärkten eine erhebliche Kaufnachfrage angeheizt. Aber heute sind schwache Nachfrage, fallende mNAV und starke Aktienkursvolatilität Warnzeichen für eine harte Bereinigungsphase. Letztendlich werden nur Unternehmen mit nachhaltigen Finanzmodellen, Transparenz und starkem Risikomanagement überleben.