MicroStrategy steht vor einer großen Herausforderung, da führende Indexanbieter Regeln erwägen, die dem Unternehmen nahezu 9 Mrd. USD an passiven Investitionsströmen entziehen könnten.

MSCI prüft neue Kriterien, die Unternehmen ausschließen würden, deren digitale Vermögenswerte über 50 Prozent der Gesamtaktiva ausmachen.

Index-Ausschluss bedroht Kernstrategie

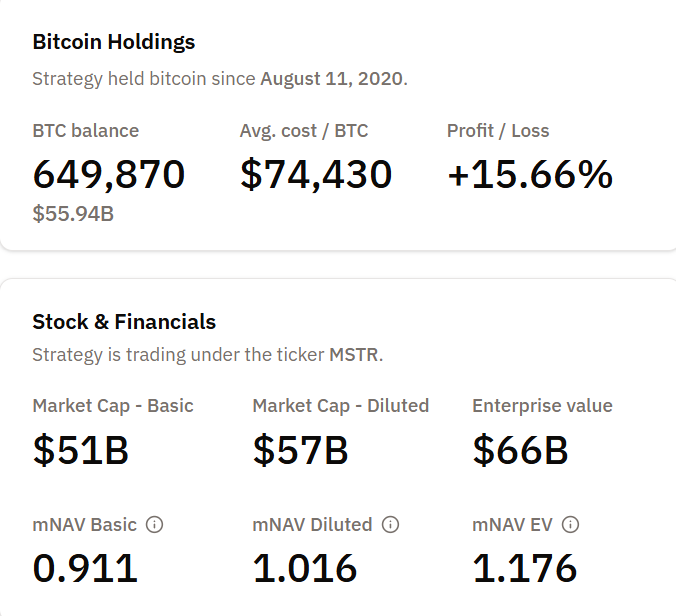

MicroStrategy, kürzlich in Strategy Inc. umbenannt, hält 649.870 Bitcoin zum Zeitpunkt dieses Schreibens, mit einem durchschnittlichen Kaufpreis von 74.430 USD pro Coin. Der Break-even-Kurs des Unternehmens entspricht diesem Kaufpreis, was kaum Spielraum lässt, da der Bitcoin-Kurs unter Druck steht.

Die Marktkapitalisierung beträgt 51 Mrd. USD bei einfacher Aktienanzahl und 57 Mrd. USD vollständig verwässert, während der Unternehmenswert 66 Mrd. USD beträgt.

Im September 2025 begann MSCI eine formelle Konsultation zur Behandlung von digital-asset treasury companies (DATs).

Laut den offiziellen Konsultationsdokumenten von MSCI würde die vorgeschlagene Regel Unternehmen ausschließen, bei denen digitale Vermögenswerte 50 Prozent oder mehr der Gesamtaktiva ausmachen und die Hauptgeschäftstätigkeit darstellen.

Einige Kunden argumentieren, dass diese Unternehmen eher Investmentfonds ähneln als geeigneten Betriebsgesellschaften für Aktienindizes.

Die Risiken reichen weiter als MSCI. Die Aktie von MicroStrategy, MSTR, ist in mehreren wichtigen Benchmarks gelistet, darunter der Nasdaq 100, der CRSP US Total Market Index und verschiedene Russell-Indizes.

Analysen von JPMorgan legen nahe, dass MSCI-Ausschluss alleine zu 2,8 Mrd. USD an passiven Fondsverkäufen führen könnte. Wenn andere Anbieter ähnliche Änderungen vornehmen, könnten die Gesamtabflüsse 8,8 Mrd. USD erreichen.

Die potenzielle Entfernung aus Benchmarks wie dem MSCI USA und Nasdaq 100 stellt die größte Herausforderung für Michael Saylors Bitcoin-Akkumulationsstrategie dar. Eine endgültige Entscheidung wird bis zum 15. Januar 2026 erwartet.

Bewährungsprämie stürzt bei Bitcoin-Absturz ab

Das Timing macht diese Probleme gravierender. Die Aktien von Strategy sind um 60 Prozent von den letzten Höchstständen gefallen, was die Bewertungsprämie geschmälert hat.

Das Multiple zum Nettoinventarwert (mNAV) ist in Richtung Parität geschrumpft, was das reduzierte Investorenvertrauen in Saylors „Aktie verkaufen, Bitcoin kaufen, wiederholen“-Modell widerspiegelt.

Diese Prämie ist entscheidend, da die Strategie des Unternehmens darauf basiert. Die Firma gibt Eigenkapital und wandelbare Anleihen, um Bitcoin-Käufe zu finanzieren, in der Hoffnung, dass die Aktien über dem Wert ihrer Bitcoin-Bestände gehandelt werden.

Geht diese Prämie verloren, schwächt sich der Geschäftsfall ab, da Anleger einfach direkt Bitcoin kaufen können.

Unterdessen sind die Finanzierungskosten gestiegen. Strategy hat Anfang 2025 Wandelanleihen zu höheren Bedingungen ausgegeben. Da Bitcoin schlechter abschneidet, steht das Unternehmen vor eingeschränkter Rentabilität.

Die Bitcoin-Bestände zeigen einen Gewinn von 15,81 Prozent Mitte November, aber diese Marge schrumpft, falls die Kurse in Nähe des Break-even von 74.430 USD fallen.

Markt hin- und hergerissen bei Index-Einstufung

Nicht alle Marktteilnehmer stimmen dem vorgeschlagenen Ausschluss zu. Matthew Sigel, Leiter der digitalen Vermögensforschung bei VanEck, wies auf X darauf hin, dass der JPMorgan-Bericht das Feedback von Kunden widerspiegelt, das die Indexregeln formt, anstatt einen ausdrücklichen Aufruf zum Ausschluss darzustellen.

Dies zeigt, dass es eher um den Prozess geht, als nur um fundamentale Unternehmensmerkmale.

Die Konsultation offenbart Unsicherheiten darüber, wie Bitcoin-Treasury-Unternehmen im Finanzwesen klassifiziert werden sollten. Die Regeln von MSCI trennen typischerweise Betriebsgesellschaften von Investmentvehikeln.

Strategy bietet Analysesoftware an, erregt aber vor allem durch seine Bitcoin-Bestände Aufmerksamkeit, was eine hybride Identität schafft, die die Klassifizierung erschwert.

Auch andere Unternehmen stehen unter Überprüfung. MARA Holdings, Metaplanet Inc. und Bitcoin Standard Treasury Company halten beträchtliche digitale Vermögenswerte.

Doch die Größe und Prominenz von MicroStrategy machen es zu einem Testfall. Wird es entfernt, setzt dies einen Präzedenzfall dafür, wie Indizes öffentliche Firmen behandeln, die Bitcoin als Reserve verwenden.

Der Entscheidungstermin am 15. Januar 2026 ist von großer Bedeutung. Strategy muss in dieser Zeit seine Bitcoin-Position verwalten, Finanzierungskosten im Griff behalten und die Erwartungen der Aktionäre erfüllen.

Das Ergebnis wird zeigen, ob Bitcoin-Treasury-Unternehmen den Zugang zu passivem Kapital beibehalten können oder das Risiko einer Neueinstufung und des Ausschlusses von den großen Indizes eingehen. Für Saylors Modell sind die Einsätze hoch.