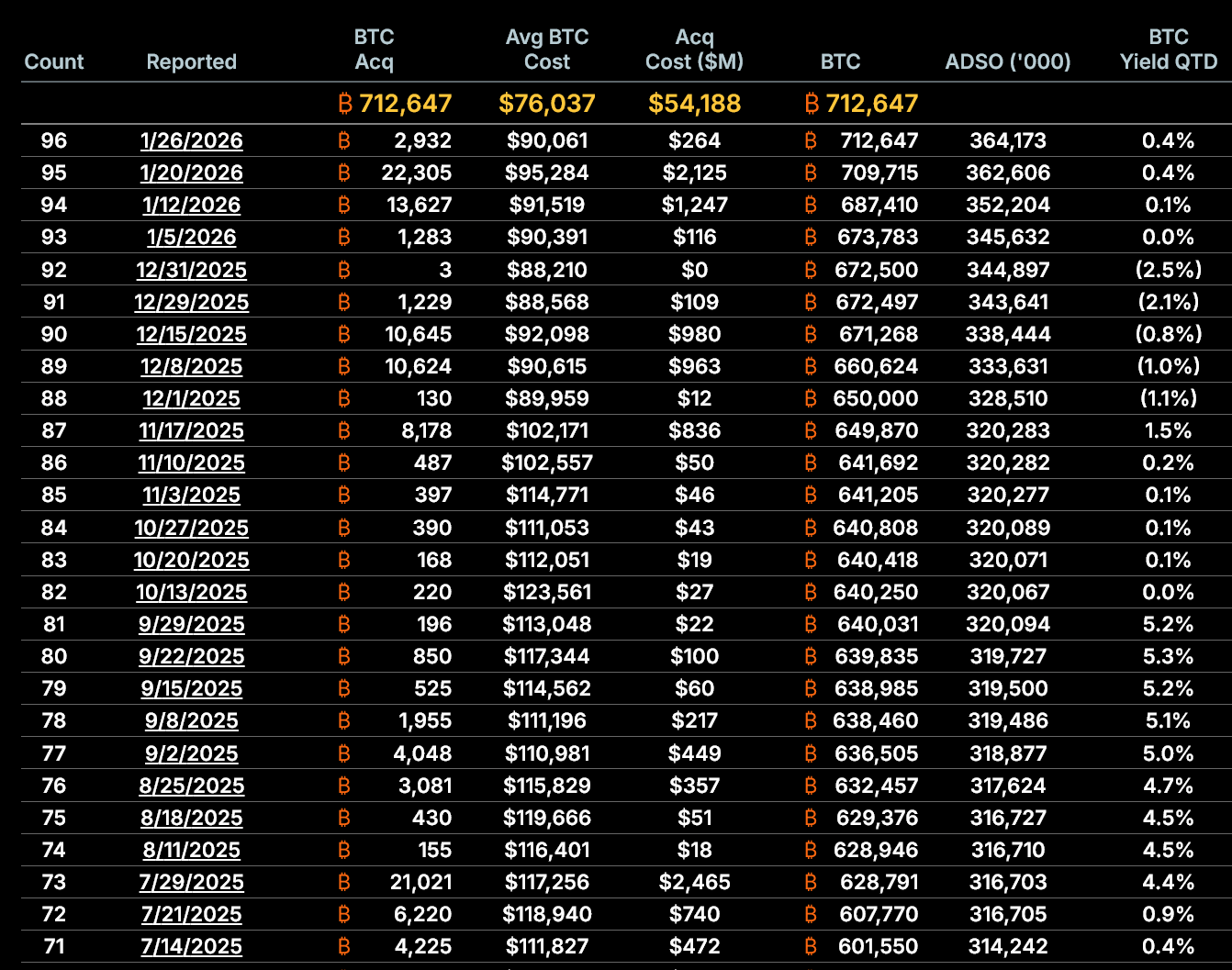

MicroStrategy gab seinen jüngsten Bitcoin-Kauf am 26. Januar bekannt. Bei seinem vierten Kauf in diesem Monat erwarb das Unternehmen Bitcoin im Wert von 264,1 Millionen US-Dollar zu einem durchschnittlichen Kurs von 90.061 US-Dollar pro BTC.

Mit diesem Kauf steigen die durchschnittlichen Kosten des Unternehmens für einen Bitcoin-Kauf auf 76.037 $. Der Kauf erfolgte zu einem Zeitpunkt, als Bitcoin im Januar in einer volatilen Spanne gehandelt wurde und von den Höchstständen zu Beginn des Monats von über 95.000 $ in den Bereich um 80.000 $ abrutschte.

Neueste Bitcoin Kaufdetails und Finanzierungsstruktur

Während die Schlagzeile des Kaufs die langfristige Bitcoin-Überzeugung von MicroStrategy unterstreicht, deuten die zugrunde liegenden Daten darauf hin, dass das Finanzierungsmodell des Unternehmens einem zunehmenden strukturellen Druck ausgesetzt ist.

MicroStrategy finanzierte das Kauffenster vom 20. bis 25. Januar in erster Linie durch die Emission von Aktien.

Das Unternehmen verkaufte 1.569.770 Stammaktien und erzielte damit einen Nettoerlös von 257,0 Mio. US-Dollar. Hinzu kamen 70.201 STRC-Vorzugsaktien, die weitere 7,0 Mio. US-Dollar einbrachten.

Der Gesamterlös in Höhe von 264,0 Mio. USD entspricht genau den angegebenen Bitcoin-Kaufkosten.

Vereinfacht ausgedrückt hat Strategy den Kauf durch den Verkauf neuer Aktien bezahlt, nicht durch die Verwendung von Unternehmensgewinnen oder Barmitteln.

Der größte Teil des Geldes stammt aus der Ausgabe von Stammaktien, ein kleinerer Teil wurde durch Vorzugsaktien aufgebracht.

Mit diesen Verkäufen konnten die Kosten für den Bitcoin-Kauf vollständig gedeckt werden. Das Unternehmen ist also weiterhin auf die Kapitalmärkte angewiesen, um seine Akkumulationsstrategie zu finanzieren.

mNAV ist in den Discount-Bereich gerutscht

Die wichtigste strukturelle Kennzahl von MicroStrategy ist der Multiplikator des Nettoinventarwerts (mNAV), der misst, wie das Unternehmen im Verhältnis zum Wert seiner Bitcoin-Bestände pro Aktie gehandelt wird.

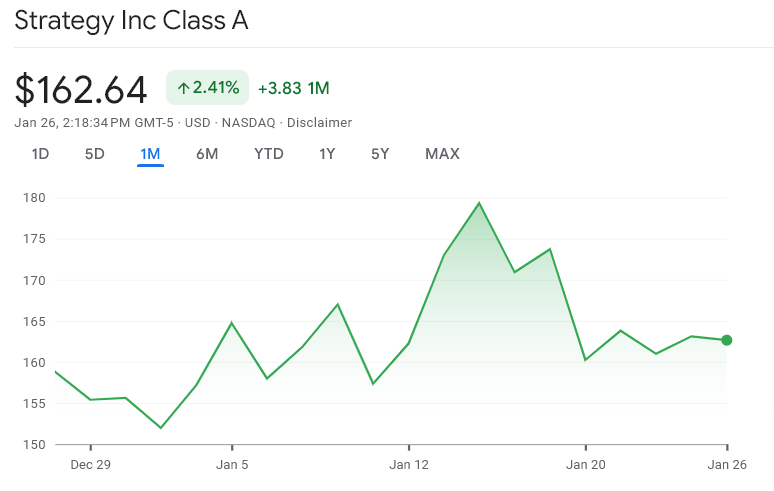

Mit Stand vom 26. Januar liegt der verwässerte mNAV von MicroStrategy bei etwa 0,94x, was bedeutet, dass die Aktie mit einem Abschlag von 6 % auf den Bitcoin gehandelt wird, der jede Aktie unterlegt.

Dies ist von Bedeutung, da die Strategie von MicroStrategy auf der Ausgabe von Aktien über dem Nettoinventarwert beruht. Wenn Aktien mit einem Abschlag gehandelt werden, besteht die Gefahr, dass eine Neuemission den Shareholder-Value zerstört, anstatt ihn zu steigern.

Wertsteigernde Neuemissionen nähern sich dem Nullpunkt

In der Vergangenheit rechtfertigte MicroStrategy die Emission von Aktien durch die Erhöhung des Bitcoin pro verwässerter Aktie. Dieser Zuwachs verblasst nun.

Basierend auf den vom Unternehmen gemeldeten Daten:

- Am 5. Januar hielt MicroStrategy 673.783 BTC mit 345,6 Millionen verwässerten Aktien oder 0,001949 BTC pro Aktie.

- Bis zum 26. Januar stiegen die Bestände auf 712.647 BTC, aber die verwässerten Aktien kletterten auf 364,2 Millionen, was 0,001957 BTC pro Aktie entspricht.

Das entspricht nur einem Anstieg von 0,38 % im Laufe des Monats.

Noch wichtiger ist, dass sich zwischen dem 20. und 26. Januar die Menge an Bitcoin, mit der jede Aktie unterlegt ist, kaum verändert hat.

Dies zeigt, dass die jüngste Ausgabe von Aktien das Bitcoin-Engagement der Aktionäre nicht mehr in nennenswerter Weise erhöht.

Bitcoin pro verwässerte Aktie im Zeitverlauf

Steigende Verwässerung wird nicht mehr durch Bitcoin-Wachstum ausgeglichen

Die Verwässerung beschleunigt sich. Vom 5. Januar bis zum 26. Januar:

- Die Anzahl der verwässerten Aktien stieg um 5,36 %.

- Die Bitcoin-Bestände stiegen um 5,77 %.

Während die Bestände die Verwässerung über den gesamten Monat hinweg immer noch geringfügig übertrafen, verringerte sich der Abstand in der letzten Woche deutlich. Diese Erosion steht im Einklang mit dem Rückgang des mNAV und deutet darauf hin, dass das Modell an Effizienz verliert.

Bleibt die Aktie unter dem Nettoinventarwert, würde eine weitere Aktienemission das Bitcoin-Engagement pro Aktie rechnerisch verringern.

Die Kapitalmarktabhängigkeit nimmt zu, nicht ab

Der Bitcoin-Ansatz von Strategy bleibt vollständig abhängig vom Zugang zu den Kapitalmärkten.

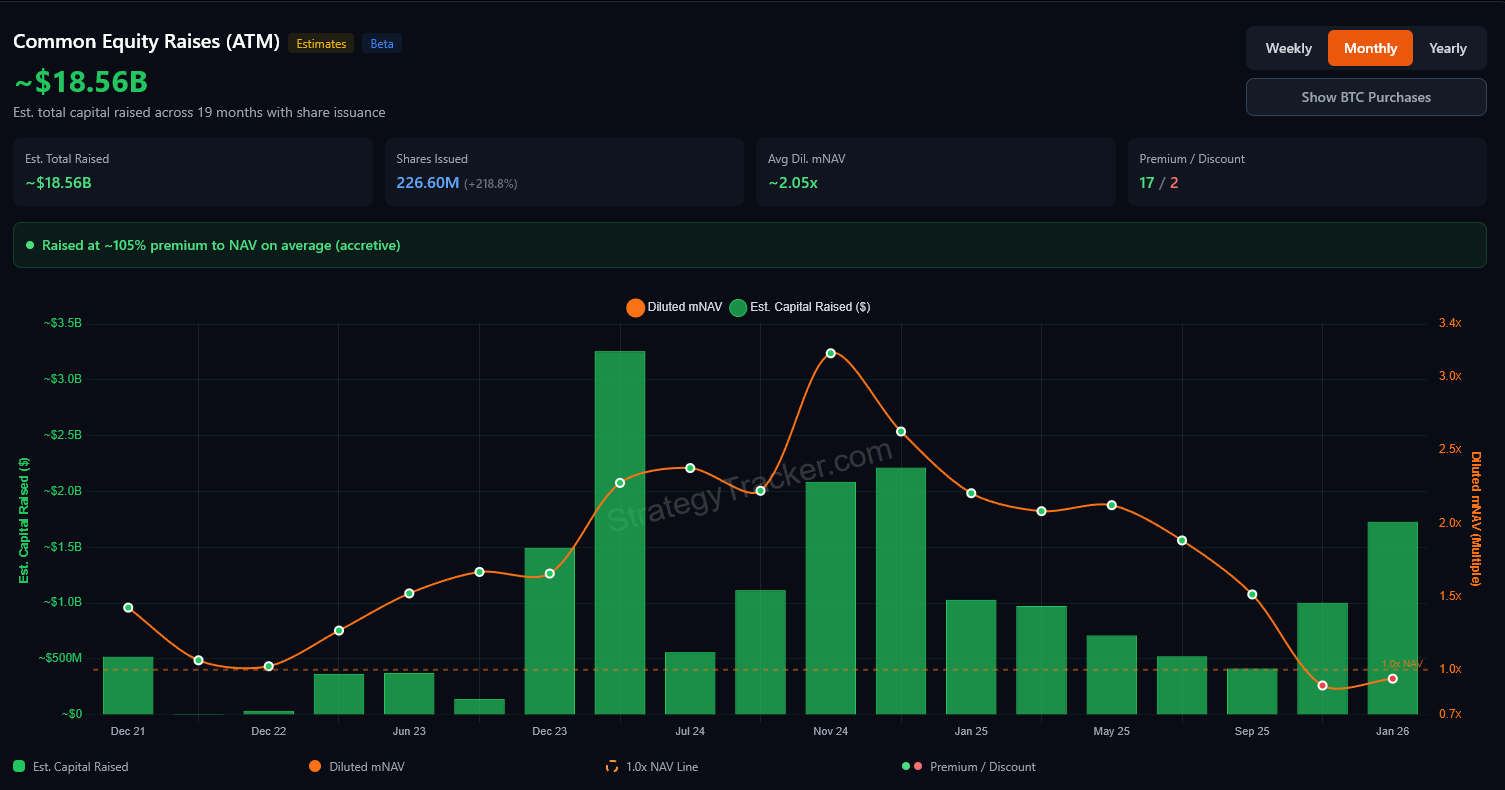

In den letzten 19 Monaten hat das Unternehmen schätzungsweise 18,56 Milliarden Dollar durch die Ausgabe von Stammaktien eingenommen und dabei etwa 226,6 Millionen Aktien ausgegeben. Der jüngste Kauf setzt diesen Trend fort und führt zu einer weiteren Verwässerung in einer Zeit, in der sich die Marktbedingungen verschlechtert haben.

Das Unternehmen stützt sich auch zunehmend auf Vorzugsaktien, die feste Ansprüche gegenüber den Stammaktionären einführen.

Die Ausgabe von Vorzugsaktien kann zwar den Kauf von Bitcoins in Zeiten schwacher Aktienmärkte unterstützen, führt aber zu langfristigen Verpflichtungen und erhöht die Komplexität der Bilanz.

Was dies für Investoren bedeutet

Der jüngste Bitcoin-Kauf von MicroStrategy ist nicht wegen seines Umfangs oder des Zeitpunkts problematisch. Das Problem liegt in der Struktur, nicht in der Überzeugung.

Mit einem mNAV von unter 1,0x, einem Bitcoin-Zuwachs pro Aktie von nahezu Null, einer zunehmenden Verwässerung und einer stärkeren Abhängigkeit von den Kapitalmärkten ist die Kernstrategie des Unternehmens stärker eingeschränkt als je zuvor in den letzten Jahren.

Wenn die Aktienprämien nicht zurückkehren, besteht die Gefahr, dass die fortgesetzte Bitcoin-Akkumulation nicht mehr zu einem Zuwachs, sondern zu einer Verwässerung führt.

Dieser Übergang würde das Risikoprofil für die Aktionäre grundlegend verändern, selbst wenn sich die Bitcoin-Kurse erholen.

Im Moment zeigen die Daten, dass MicroStrategy immer noch Bitcoin kaufen kann. Die offene Frage ist, ob das Unternehmen dies auch weiterhin tun kann, ohne den Wert für die Aktionäre zu schmälern.