Seit der Finanzkrise 2008 ist mittlerweile über ein Jahrzehnt vergangen – die Kryptobranche steht nun vor einer ähnlichen Herausforderung. Während Angst und Zweifel den Markt dominieren, stellt sich die Frage, ob ein Blick auf die letzte große Krise dabei helfen könnte, eine Lösung für die aktuelle Situation zu finden und den Kryptomarkt zu stabilisieren.

Zweifel ist eine giftige Saat und kann die Unsicherheit aus dem Verstand eines Menschen in die Köpfe der gesamten Gesellschaft transportieren. Dabei spielt es keine Rolle, ob traditioneller Finanzmarkt oder aufstrebender Nischensektor. So weist der Krypto-Crash 2022 einige Parallelen zu den vergangenen Herausforderungen des traditionellen Finanzsystems auf.

Schlimmer noch: Die beiden haben eine gemeinsame Geschichte – den Finanzcrash 2008. Neben einer Neugruppierung der traditionellen Märkte sorgte die Krise auch für die Entstehung von Bitcoin bzw. der Kryptomärkte.

Ein berühmtes Sprichwort besagt: “Geschichte wiederholt sich nicht, aber sie reimt sich oft”. Betrachtet man den jüngsten Krypto-Crash, so scheint dies sehr treffend – eine kleine Resonanz auf die große Finanzkrise 2008..

Kann sich der Kryptomarkt ein Beispiel an den Geschehnissen von damals nehmen und sich gleich dem traditionellen Finanzmarkt erholen? Ein kleiner Vergleich soll dabei helfen, einen Überblick über die wichtigsten Parallelen zwischen den beiden zu bekommen.

Eine Welt nach der Finanzkrise 2008

Die Finanzkrise von 2008 markierte einen Wendepunkt für die Weltwirtschaft, die mithilfe zahlreicher Maßnahmen zur Verbesserung des modernen Finanzwesens führte. Damals stürzte eine Mischung aus Angst, Zweifel und Gier die gesamte Welt ins Chaos.

Es handelte sich um den größten wirtschaftlichen Abschwung seit der großen Depression. Aber wieder einmal lernte der Markt, dass nichts zu groß zum Scheitern ist.

In jener Zeit nährten niedrige Zinssätze und lockere Kreditvergabestandards eine immense Immobilienblase und begannen allmählich Zweifel in den Köpfen der Menschen zu schüren. Gierige Investmentbanken legten die Wirtschaft durch das Angebot von Portfolios aus festverzinslichen Wertpapieren, sogenannten Collateralised Debt Obligations (CDO), lahm.

Als Resultat ging nicht nur der Gigant Lehman Brothers bankrott: Merill Lynch wurde an die Bank of America verkauft und die Federal Reserve rettete die American International Group (AIG). Schließlich legten die Schockwellen dieses Crashs die Aktienmärkte auf der ganzen Welt lahm. Doch der Ursprung dieser Tragödie lag lediglich in der Gier einiger weniger Banken.

Dennoch erholte sich der Markt. Die Regierungen erhöhten ihre Ausgaben, um die Nachfrage anzukurbeln und die Arbeitnehmer zu unterstützen. Sie garantierten Einlagen und Bankanleihen, um das Vertrauen in die Finanzunternehmen wieder zu stärken, und erwarben obendrein Eigentumsanteile an einigen Banken sowie anderen Finanzunternehmen, um Konkurse zu verhindern.

Versucht man diese Maßnahmen nun auf eine dezentralisierte Branche, wie Kryptowährungen, anzuwenden, wird das ganze etwas komplizierter.

Der Krypto-Crash 2022

Infolge der Finanzkrise enthüllte Satoshi Nakamoto der Welt 2009 seine Bitcoin-Vision. Doch trotz aller Bemühungen stehen Bitcoin und der gesamte Kryptomarkt immer noch im Schatten der traditionellen Finanzwelt. Zwar mag die Marktkapitalisierung der Kryptowährungen um mehr als 70 % gefallen sein, doch die mitverantwortlichen, überschuldeten Kryptounternehmen müssen ihrem Ende in die Augen sehen: Sie rettet niemand.

Eine Welle von Zusammenbrüchen traf zentralisierte Kryptobanken, die Kundengelder nutzten, um unverhältnismäßig gehebelte Investitionen zu tätigen. Investmentfonds nutzten die Undurchsichtigkeit ihrer zentralisierten Bilanzen aus, um ihre Risikoprofile zu verbergen. Diese Institutionen nahmen also Kredite auf, welche die Mittel ihrer Gläubiger einem unheimlich hohen Risiko aussetzten.

Kreditgeber, wie BlockFi, Celsius und Three Arrow Capital sind nur einige der Namen auf dieser Liste. Viele Kleinanleger wurden mit hohen Renditen gelockt und mussten schlussendlich die Konsequenzen tragen. Genau wie bei der Finanzkrise 2008, war es für diese Unternehmen nur aufgrund mangelnder Transparenz, unkonventioneller Finanzinstrumente und einem weitgehend unregulierten Umfeld möglich, solch unverhältnismäßige Risiken einzugehen und dabei relativ ungeschoren davonzukommen.

Während einige Marktteilnehmer ihrer eigenen Gier zum Opfer fielen, stellten andere den gesamten Kryptomarkt infrage. Der FTX-Konkurs und die damit einhergehende Volatilität ließen diese Zweifel nur noch größer werden.

In einem CNBC-Interview erklärte Carson Block, Gründer des Short-Selling Investmentunternehmens Muddy Waters, dass der Zusammenbruch von FTX unter dem ehemaligen CEO Sam Bankman-Fried ein großartiges Beispiel für Gier und die Angst, etwas zu verpassen sei.

Krypto-Crash 2022: Wichtige Rollen

Die anhaltend schlechten Bedingungen und Konkurse auf dem Kryptomarkt führten zu Milliardenverlusten. Doch all diese Faktoren haben einen gemeinsamen Nenner: Im Zentrum des Geschehens stand der CEO der weltgrößten Kryptobörse Binance.

Changpeng Zhao (CZ), spielte eine entscheidende Rolle bei der Aufdeckung von FTXs Solvenzproblemen, welche schließlich zum Untergang der Börse führten. Doch nicht nur FTX, auch die mit ihr verbundenen Institutionen sehen sich nun mit den Auswirkungen konfrontiert, welche die Kryptoindustrie weit zurückwirft.

Allerdings stand der Höhepunkt noch bevor: Zwei Wochen nach dem Untergang von FTX äußerte CZ einige Bedenken hinsichtlich der finanziellen Situation eines weiteren Mitbewerbers, nahm diese jedoch schnell wieder zurück.

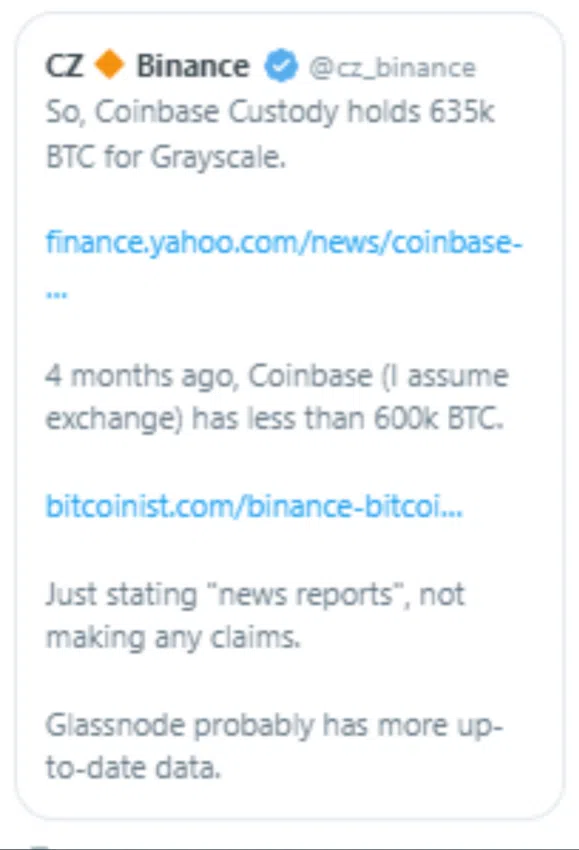

In einem mittlerweile gelöschten Tweet kommentierte CZ die Aussagen von Coinbase zu den eigenen BTC-Reserven.

CZ verwies in seinem Tweet zunächst auf die Angaben des Coinbase Custody CEO, Aaron Schnarch, welchen zufolge das Unternehmen über 635.000 BTC im Namen des Grayscale Bitcoin Trust (GBTC) verfüge. Darauffolgend griff der Binance CEO eine zweite, vier Monate alte Meldung von Coinbase auf, laut welcher die Börse weniger als 600.000 BTC halte.

Die Verweigerung seitens Grayscale, die Coinbase-Reserven nachzuweisen, verstärkte die Bedenken erheblich.

Schließlich wandten sich beide Unternehmen an Twitter, um die wachsenden Bedenken zu zerstreuen. Coinbase CEO Brian Armstrong bezeichnete CZs Handlungen als FUD (gezieltes Streuen von Angst, Zweifeln und Unsicherheit) und hängte dem Thread einen Bitcoin-Bestandsbericht von Coinbase an.

Die Antwort

Wie die vom Coinbase-CEO veröffentlichten Daten zeigten, hält das Unternehmen Bitcoin im Wert von satten 39,90 Milliarden US-Dollar.

Daraufhin löschte CZ seine kontroverse Behauptung und versuchte, die Situation wieder zu beruhigen. Auch Grayscale reagierte und bekräftigte die eigenen Bitcoin-Reserven, welche von Coinbase verwaltet werden. Offensichtlich ist dem Bitcoin Trust ebenso daran gelegen, für mehr Transparenz zu sorgen.

Entgegen CZs Behauptungen werden die digitalen Produkte von Grayscale tatsächlich bei Coinbase Custody Trust aufbewahrt.

Verschiedene Krypto-Enthusiasten beschuldigten Binance und seinen CEO Chaos zu stiften und dabei gezielt eine andere rivalisierende Börse ins Visier zu nehmen.

Die Reaktionen der Krypto-Community

Die Handlungen von CZ sorgten für Aufsehen und die Krypto-Community nahm sie nicht gut auf. Will Clemente, Mitbegründer von Reflexivity Research, einem Forschungsunternehmen für digitale Vermögenswerte, schrieb auf Twitter:

“CZs letzter Tweet über die Bitcoin-Bestände von Coinbase, den er gerade gelöscht hat, war enttäuschend. Das Argument, die Branche schützen zu wollen, verstehe ich. Dennoch ist CZ klug genug, um zu wissen, dass Börsen- und Wallets zwei verschiedene Dinge sind.”

Mario Nawfal, Gründer und CEO von IBCgroup.io, tweetete:

“Will CZ andeuten, dass Coinbase Custody die Bitcoin von Grayscale Trust nicht in einem Verhältnis von eins zu eins aufbewahrt? Seht euch seinen letzten Tweet an. Derartige Sorgen sind mir bis jetzt nicht in den Sinn gekommen. Allein eine solche Frage zu stellen, impliziert eine sehr ernste Anschuldigung.”

Andere Händler und Investoren äußerten ihre Meinung ebenfalls auf der Plattform und forderten Antworten auf die offenen Fragen. So kritisierte BobLoukas, das seiner Meinung nach ziemlich heuchlerische Verhalten von CZ.

Die beunruhigenden Behauptungen des Binance CEOs sorgten für Aufruhr. Offensichtlich verlangt diese Situation nach einer Lösung, damit derartige Unsicherheiten in Zukunft nicht mehr entstehen können.

Schadensbegrenzung

Auch wenn Kryptoindustrie nicht sterben wird, so muss sie doch am Leben gehalten werden. Um die Branche vor einem weiteren Absturz oder einem weiteren Bankrott zu bewahren, könnten einige Schritte unternommen werden.

Gerüchte und Spekulationen um Rettungsaktionen zeigen die Unsicherheit und die Missverständnisse, welche immer noch auf dem Kryptomarkt herrschen.

Die Nachrichtenseite Barron’s schrieb in einem Blog:

“Krypto wurde ohne Rettungsmechanismen entwickelt. In der traditionellen Finanzwelt können Banken ab einer bestimmten Größe und Bedeutung, mithilfe von Steuergeldern oder der Aushändigung neuen Geldes gerettet werden. Aber bei Kryptowährungen gibt es keine zentralisierte Partei, die Branchen-eigene Unternehmen auffängt, wenn sie fallen. Bitcoin hat, wie einige andere Kryptowährungen auch, ein festes, limitiertes Angebot. Dadurch entsteht eine gewisse Resistenz gegen Hilfsaktionen, welche dem Kryptomarkt auch seine große Unabhängigkeit verleiht.”

Krypto wurde als Alternative zur traditionellen Finanzindustrie geschaffen. Dies schlägt sich vor allem in der Dezentralisierung nieder – auch der Einzelhandel wird dabei gestärkt.

Weiter heißt es im Barron:

“Es gibt nur einen Weg, um sicherzustellen, dass eine weitere verheerende Krise dieser Art nicht noch einmal passiert: Wir müssen es schaffen, voranzukommen, ohne jene institutionellen Akteure zu retten, die grundsätzlich die Schuld tragen.”

Aus dem Short Squeeze der GME-Aktie gegen die Hedgefonds kann hier eine wichtige Lehre gezogen werden: Der Einzelhandel ist stark und das Volk verfügt sehr wohl über Macht. Ein Krypto-Bankansturm des Einzelhandels allein kann jede zentralisierte Börse (CEX) zu Fall bringen. Dies hat sich bereits bewiesen.

Der Krypto-Crash im Vergleich

Bei der Finanzkrise 2008 waren die Banken gierig, beim Krypto-Crash 2022 waren die CEXs gierig. Die beste Lösung für den Aufbau von Vertrauen in diesen Markt kommt von Kleinanlegern, nicht von Hedgefonds, VCs, institutionellen Anlegern oder Vorschriften. Die beiden Branchen weisen fundamentale Unterschiede auf und finanzielle Rettung in Krypto ist dezentral. Es liegt an den Menschen, Vertrauen zu schaffen, indem sie aktiv dabei helfen, diese junge Branche weiter aufzubauen, wachsen zu lassen und zu entwickeln.

Obwohl der Absturz des Kryptomarktes nicht so weitreichend wie Finanzkrise 2008 war, so gibt es doch einiges aus der Vergangenheit zu lernen. Wir sollten uns von Angst und Zweifeln wegbewegen, hin zu einem etwas optimistischeren Ansatz.

Aus dem Zyklus von 2008 lassen sich allgemeine Lehren für die Kryptoindustrie ziehen. Wenn einige Unternehmen aufgrund ihres maroden Fundaments untergehen, dann soll der Markt sie abschütteln. Zu guter Letzt entscheidet der Einzelhandel über die Entwicklung dieser Branche.