Die Dot-Com-Blase der späten 1990er und frühen 2000er Jahre dient als abschreckendes Beispiel für spekulative Märkte. Mit dem kometenhaften Aufstieg des Krypto-Marktes ziehen viele Parallelen zwischen diesen beiden historischen Entwicklungen.

In diesem Artikel vergleichen wir die Dot-Com-Blase mit dem aktuellen Stadium des Kryptowährungsmarktes und gehen dabei auf Ähnlichkeiten, Unterschiede und mögliche Folgen ein.

Eine kurze Geschichte der Spekulationsblasen: Aus der Vergangenheit lernen

Spekulationsblasen sind ein immer wiederkehrendes Thema in der Finanzgeschichte. Zahlreiche Beispiele bieten Einblicke in ihre Ursachen, Auswirkungen und Nachwirkungen. Durch die Untersuchung dieser historischen Blasen können wir den Kontext der Dot-Com- und Krypto-Markt-Phänomene besser verstehen.

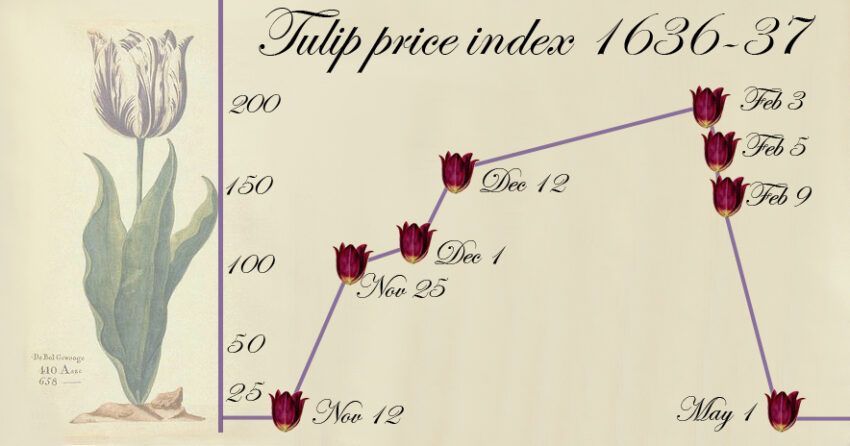

Tulpenmanie: Die Blume, die Blühten und die Verwelkten

Eine der frühesten aufgezeichneten Spekulationsblasen fand im Goldenen Zeitalter der Niederlande der 1630er Jahren statt und wurde als Tulpenmanie bekannt. Tulpenzwiebeln wurden in Holland zu einem Statussymbol, und ihre Preise schnellten mit der steigenden Nachfrage in die Höhe. Auf dem Höhepunkt der Blase waren einige Tulpenzwiebeln mehr wert als das Jahresgehalt eines/ einer durchschnittlichen Arbeiter/in.

Der Tulpenmarkt brach jedoch 1637 zusammen – die Blase platzte und trieb viele Investoren in den Bankrott. Die Tulpenmanie ist ein klassisches Beispiel dafür, wie Spekulation, Herdenmentalität und die Angst, etwas zu verpassen, die Preise von Vermögenswerten in unhaltbare Höhen treiben können.

Die Südseeblase: Ein Ozean voller Gier

Diese Blase ist ein weiteres Beispiel für eine spekulative Manie. Die South Sea Company, eine britische Aktiengesellschaft, besaß ein Monopol auf den Handel mit Südamerika. Die Aktien des Unternehmens schossen in die Höhe, da die Anleger:innen sich immense Gewinne von dieser lukrativen Handelsroute versprachen.

Um aus dem Rausch Kapital zu schlagen, ließ sich die Unternehmensleitung auf betrügerische Praktiken ein, darunter Insiderhandel und die Fälschung der Buchführung.

Als die Blase schließlich platzte, verloren viele Anleger:innen ihr Vermögen, und das öffentliche Vertrauen in das Finanzsystem wurde schwer erschüttert.

Die Immobilienblase in den USA: Ein Dominoeffekt

Die Immobilienblase in den USA, die in der Finanzkrise 2007-2008 gipfelte, veranschaulicht, welche weitreichenden Folgen Spekulationsblasen haben können. Niedrige Zinssätze, lasche Kreditvergabestandards und der Glaube, dass die Immobilienpreise immer weiter steigen würden, führten zu einem rasanten Anstieg der Immobiliennachfrage.

Als der Immobilienmarkt 2007 zu bröckeln begann, schlugen die Auswirkungen auf das globale Finanzsystem durch. Banken, die große Mengen an hypothekenbesicherten Wertpapieren hielten, mussten erhebliche Verluste hinnehmen. Das Ergebnis waren eine Kreditkrise und eine schwere Rezession.

Die Dot-Com-Blase: Was wir aus dem Hype um das Internet lernen können

Die Dot-Com-Blase, auch bekannt als Internetblase oder Dot-Com-Crash, war eine der bemerkenswertesten Spekulationsblasen der modernen Geschichte. Sie ereignete sich in den späten 1990er und frühen 2000er Jahren und wurde durch das schnelle Wachstum und die Begeisterung für internetbasierte Unternehmen angeheizt.

Die Ursachen und das Wachstum der Blase

Die Dot-Com-Blase wurde in erster Linie durch eine Kombination aus technologischen Fortschritten, dem Enthusiasmus der Anleger:innen und unrealistischen Erwartungen in Bezug auf das Potenzial von Internetunternehmen verursacht. Dias Aufkommen des elektronischen Handels und die breite Adoption des Internets lösten eine Welle des Optimismus aus, die zu einem Zustrom von Risikokapital und zahlreichen IPOs für Internet-Startups führte.

Zahlreiche Investor:innen waren bereit, in jedes Unternehmen mit einem “.com” im Namen zu investieren, unabhängig von seinem tatsächlichen Geschäftsmodell oder seiner Rentabilität. Der Markt verzeichnete astronomische Bewertungen, wobei die Unternehmen oft zu Kurs-Gewinn-Verhältnissen gehandelt wurden, die weit über den traditionellen Wertmaßstäben lagen.

Die Blase blähte sich weiter auf, als die traditionellen Messgrößen für die Bewertung von Unternehmen, wie z. B. Gewinn und Umsatz, zugunsten von Nutzerwachstum und Marktanteil in den Hintergrund traten. Viele Anleger:innen glaubten, dass diese Unternehmen, obwohl sie keine Gewinne erwirtschafteten, eine dominante Marktposition einnehmen und ihre Nutzerbasis monetarisieren würden.

Übertriebene Spekulation und irrationaler Überschwang

Spekulationen und irrationaler Überschwang heizten die Dot-Com-Blase weiter an. Die Investor:innen glaubten, dass das Internet eine neue Ära einläutet und traditionellen Geschäftsmodelle überflüssig werden. Dieser Glaube führte zu einer Entkopplung zwischen den Aktienkursen und den zugrundeliegenden Fundamentaldaten. Anleger:innen investierten ihr Geld in Unternehmen, ohne deren finanzielle Tragfähigkeit zu analysieren.

Das Konzept der “Augen” wurde zu einem Schlüsselmaßstab für die Bewertung von Dot-Com-Unternehmen. Je mehr Nutzer:innen ein Unternehmen anzog, desto höher wurde sein Wert eingeschätzt – selbst wenn es keinen erkennbaren Ansatz für dessen Rentabilität gab. Diese spekulative Denkweise trug zu einem sich selbst verstärkenden Kreislauf, steigender Aktienkurse und wachsender Euphorie der Anleger:innen bei.

Misserfolge und Platzen der Blase

Als die Dot-Com-Blase Anfang 2000 ihren Höhepunkt erreichte, machten sich erste Anzeichen von Problemen bemerkbar. Viele Internet-Unternehmen verbrauchten ihre Barmittel in einem alarmierenden Tempo, und es kamen Zweifel an ihrer Fähigkeit auf, nachhaltige Gewinne zu erzielen. Die Anleger:innen begannen, die Tragfähigkeit der Geschäftsmodelle und die hohen Bewertungen infrage zu stellen.

Im März 2000 begann die Blase zu platzen. Der Nasdaq Composite Index, der stark auf Technologiewerte ausgerichtet war, erlebte einen drastischen Einbruch und verlor an einem einzigen Tag über 10 % seines Kurswertes. Dieses als “Dot-Com-Crash” bekannte Ereignis löste einen umfangreichen Ausverkauf aus, da die Investor:innen rasch ihre Positionen aufgaben.

In den darauf folgenden Monaten brachen zahlreiche Dot-Com-Unternehmen zusammen oder verzeichneten einen erheblichen Rückgang ihrer Aktienkurse. Viele dieser Unternehmen hatten noch nie einen Gewinn erzielt oder nennenswerte Einnahmen erwirtschaftet. Den Investor:innen wurde klar, dass die Bewertungen eher auf Spekulationen als auf soliden finanziellen Grundlagen beruhten.

Die Auswirkungen und Lektionen der Dot-Com-Blase

Das Platzen der Dot-Com-Blase hatte erhebliche Auswirkungen. Tausende von Internetunternehmen mussten den Betrieb einstellen, und die Anleger:innen erlitten erhebliche Verluste. Der NASDAQ-Index, der im März 2000 einen Höchststand von 5.132,52 Punkten erreicht hatte, sank bis Oktober 2002 auf etwa 1.100 Punkte.

Nach dem Platzen der Dot-Com-Blase kam es zu einer verstärkten Kontrolle und Regulierung der Finanzmärkte. Unternehmen und Investor:innen wurden vorsichtiger, und es wurde mehr Wert auf Rentabilität und nachhaltige Geschäftsmodelle gelegt. Diese Erfahrung erinnerte daran, dass spekulative Manien zu schweren Marktabschwüngen führen können. Außerdem machte die Blase deutlich, wie wichtig es ist, vor einer Investition eine gründliche Überprüfung vorzunehmen.

Allerdings hatte die Dot-Com-Ära auch einen nachhaltigen Einfluss auf die Technologiebranche. Während viele Unternehmen scheiterten, gingen einige gestärkt und fokussierter aus den Trümmern hervor. Die Blase zwang zu einer Neubewertung der Geschäftsmodelle und einer Verlagerung auf die Rentabilität, was das Wachstum und den Erfolg von Unternehmen wie Amazon und Google begünstigte.

Der Unterschied zwischen der Dotcom-Blase und dem Krypto-Markt

Sowohl bei der Dotcom-Blase als auch auf dem Kryptowährungsmarkt kam es zu rauschartigen und spekulativer Investitionen. Im Fall der Dotcom-Blase wurde der Boom durch die Faszination der Öffentlichkeit für das Internet angefacht. Unternehmen, die kaum mehr als eine Webseite und einen “.com”-Domänennamen besaßen, erlebten einen sprunghaften Anstieg ihrer Bewertungen, oft ohne nachgewiesenes Geschäftsmodell oder Rentabilität.

Auch auf dem Krypto-Markt kam es zu ähnlich dramatischen Preisanstiegen, angetrieben durch das Potenzial von DeFi und der Blockchain-Technologie. In beiden Märkten handeln Anleger:innen oft aufgrund von Hype und FOMO (Fear of Missing Out), was zu überhöhten Asset-Preisen und einer starken Marktvolatilität führt.

Es gibt jedoch entscheidende Unterschiede zwischen den beiden Märkten.

Die Dot-Com-Blase war durch eine Vielzahl von Internetunternehmen gekennzeichnet, von denen viele keine solide Geschäftsgrundlage hatten. Im Gegensatz dazu bietet die den Kryptowährungen zugrunde liegende Technologie, die Blockchain, weitreichende Möglichkeiten und Anwendungsfälle, die über digitale Währungen selbst hinausgehen. Dazu zählen beispielsweise das Potenzial von Smart Contracts und die Chancen für das Lieferkettenmanagement und die digitale Identitätsüberprüfung.

Ein Wettlauf mit dem Mainstream

Der Dot-Com-Markt und der Krypto-Markt weisen eine ähnliche Entwicklung auf: Beide erlebten seit ihrer der Entstehung ein schnelles Wachstum auf dem Weg zum Mainstream. Die Dot-Com-Blase platzte jedoch, was zum Zusammenbruch vieler Unternehmen führte und Milliarden an Marktwert vernichtete.

Ein wesentlicher Unterschied zwischen den beiden Märkten liegt in ihrem Entwicklungsstadium. In der Dot-Com-Ära gab es einen Ansturm von Unternehmen, die versuchten, aus dem Internet Kapital zu schlagen, aber viele schafften es nicht, rentabel oder nachhaltig zu sein. Im Gegensatz dazu erwies sich der Krypto-Sektor in den letzten zehn Jahren als widerstandsfähig und anpassungsfähig.

Darüber hinaus muss der Krypto-Markt mit zahlreichen Herausforderungen kämpfen, wie z. B. regulatorischer Hürden und Kontrolle, Sicherheitsbedenken und Skalierbarkeitsprobleme. Trotz dieser Hürden wächst und reift der Markt weiter, und immer mehr institutionelle Anleger:innen und Unternehmen entscheiden sich für digitale Währungen.

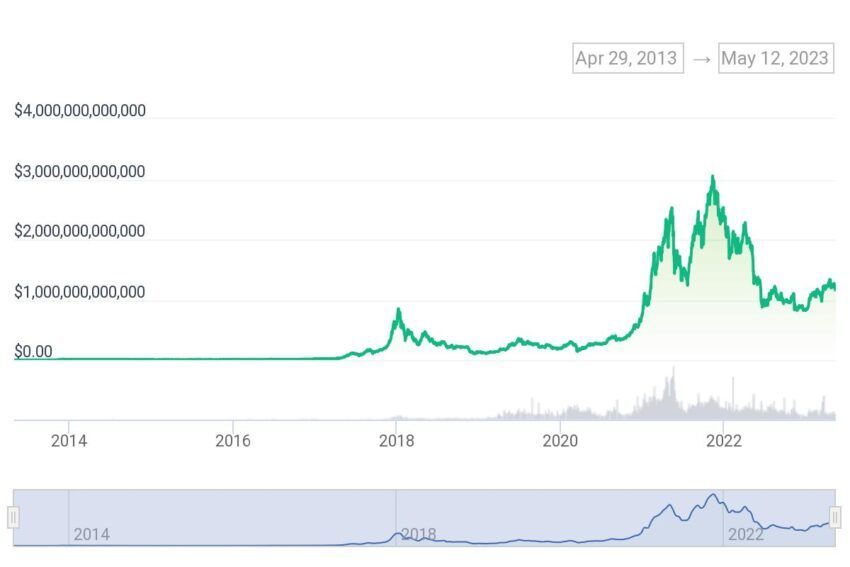

Der Boom- und Bust-Zyklus des Krypto-Marktes

Der Kryptowährungsmarkt verzeichnete einen Boom- und Bust-Zyklus, der an andere Spekulationsblasen in der Geschichte erinnert. Auch wenn die Dot-Com-Blase als abschreckendes Beispiel dient, ist es wichtig, die einzigartige Dynamik des Krypto-Marktes zu analysieren und zu vergleichen.

Ähnlichkeiten mit anderen Spekulationsblasen

- Spekulative Manie: Wie die Dotcom-Blase gibt bzw. gab es auch auf dem Krypto-Markt einen Rausch an spekulativen Investitionen, der von Hype und FOMO (Fear of Missing Out) angetrieben wird. Auf beiden Märkten kam es aufgrund des überschwänglichen Anlegerverhaltens zu aufgeblähten Vermögenspreisen und hoher Marktvolatilität.

- Marktdynamik: Sowohl die Dotcom-Blase und der Kryptowährungsmarkt waren durch eine Welle von Investitionen gekennzeichnet, die eher auf Potenzial als auf soliden finanziellen Grundlagen beruhten. In beiden Fällen überstiegen die Bewertungen häufig die traditionellen Wertmaßstäbe wie Gewinne oder Einnahmen, was zu einer Entkopplung zwischen den Kursen und den zugrunde liegenden Fundamentaldaten führte.

- Risiko von Marktabschwüngen: Genauso wie bei der Internetblase, die schließlich platzte, ist der Krypto-Marktt nicht immun gegen schwere Marktrückgänge. Beide Märkte erlebten einen erheblichen Absturz der Vermögenspreise, was zu finanziellen Verlusten für zahlreiche Anleger:innen führte.

Unterschiede zu anderen Spekulationsblasen

- Geschäftsgrundlagen: Im Gegensatz zur Dot-Com-Ära, in der vielen Internetunternehmen solide Geschäftsmodelle fehlten, basieren Kryptowährungen auf der zugrundeliegenden Technologie der Blockchain. Diese Technologie ermöglicht vielfältige Anwendungen, die über digitale Währungen hinausgehen, wie z. B. Smart Contracts oder neue Möglichkeiten für das Lieferkettenmanagement. Somit verfügt der Markt für Kryptowährungen über eine solidere Grundlage.

- Widerstandsfähigkeit und Anpassungsfähigkeit: Während die Dotcom-Blase zum Zusammenbruch zahlreicher Unternehmen führte, bewies der Krypto-Markt im Laufe der Zeit seine Widerstandsfähigkeit und Anpassungsfähigkeit. Trotz regulatorischer Kontrolle, Sicherheitsbedenken und Skalierbarkeitsproblemen wuchs der Markt weiter und zog neue institutionelle Anleger:innen und Unternehmen an.

- Die Reife des Marktes: In der Dot-Com-Ära gab es einen Ansturm von Unternehmen, die versuchten, aus dem Internet Kapital zu schlagen, oft ohne rentabel zu sein oder nachhaltige Geschäftsmodelle zu entwickeln. Im Gegensatz dazu entwickelte sich der Krypto-Sektor in den letzten zehn Jahren weiter, bewältigte dabei zahlreiche Herausforderungen und reifte als Branche insgesamt. Diese Entwicklung deutet auf eine günstigere Entwicklung im Vergleich zur Dot-Com-Blase hin.

Gelernte Lektionen: Erkenntnisse aus der Dot-Com-Blase

Die Dot-Com-Ära bietet wertvolle Lektionen für Investor:innen, Regulierungsbehörden und Innovator:innen im Krypto-Bereich. Eine wichtige Erkenntnis ist die Bedeutung der Diversifizierung in einem volatilen Markt. Anleger:innen, die während der Dot-Com-Ära alles auf eine Karte setzten, erlitten erhebliche Verluste, als die Blase platzte. Auf dem Kryptowährungsmarkt kann eine diversifizierte Anlagestrategie das Risiko mindern und vor starken Kursrückgängen bei einzelnen Vermögenswerten schützen.

Eine weitere Lehre aus dem Dot-Com-Rausch ist die Notwendigkeit einer ausgewogenen Regulierung. Die Regulierungsbehörden müssen ein sensibles Gleichgewicht zwischen dem Schutz der Verbraucher:innen vor potenziellem Betrug und der Förderung von Innovationen in einer sich schnell entwickelnden Branche finden. Indem wir die regulatorischen Fehltritte während der Dot-Com-Ära studieren, können wir besser verstehen, welchen regulatorischen Ansatz wir beim Krypto-Markt verfolgen sollten.

Zu guter Letzt unterstreicht die Dot-Com-Blase die Bedeutung nachhaltiger Geschäftsmodelle und praktischer Anwendungen einer Technologie. Der langfristige Erfolg des Kryptowährungssektors hängt von der Entwicklung skalierbarer Lösungen und der breiten Einführung der Blockchain-Technologie in verschiedenen Branchen ab.

Droht ein Dot-Com-ähnlicher Crash des Krypto-Marktes?

Mit der zunehmenden Integration von Kryptowährungen in das globale Finanzsystem stellen sich viele Fragen zu deren Nachhaltigkeit und Zukunft. Einige Expert:innen argumentieren, dass Kryptowährungen eine Blase ähnlich der Dot-Com-Ära erleben und warnen vor einem bevorstehenden Crash.

Die Dot-Com-Blase und der aktuelle Zustand des Krypto-Marktes weisen tatsächlich Ähnlichkeiten in Bezug auf den Spekulationswahn und die Marktdynamik auf. Es ist jedoch wichtig, die Unterschiede zwischen den beiden zu erkennen und die Lehren aus der Dot-Com-Blase zu berücksichtigen.

Auch wenn es auf beiden Märkten zu überschwänglichen, von Hype und FOMO getriebenen Investitionen kam, birgt die den Kryptowährungen zugrunde liegende Technologie, die Blockchain, ein erhebliches Potenzial für verschiedene Anwendungen jenseits digitaler Währungen. Die Dot-Com-Blase war durch eine Welle von Internetunternehmen mit fragwürdigen Geschäftsmodellen gekennzeichnet, während der Kryptowährungsmarkt im Laufe der Zeit Widerstandsfähigkeit und Anpassungsfähigkeit bewiesen hat.

Wie wir die Zukunft des Krypto-Marktes positiv verändern können

Die Dot-Com-Ära brachte uns die Bedeutung von Diversifizierung, ausgewogener Regulierung und der Notwendigkeit nachhaltiger Geschäftsmodelle bei. Anleger:innen im Krypto-Bereich sollten eine diversifizierte Anlagestrategie verfolgen, die Regulierungsbehörden das richtige Gleichgewicht zwischen Verbraucherschutz und Innovation finden, und die Unternehmen sich auf praktische Anwendungen und Skalierbarkeit konzentrieren. Wie sich die Zukunft des Krypto-Marktes entwickelt, bleibt ungewisse.

Einige glauben, dass ein Crash unmittelbar bevorsteht und ziehen Parallelen zur Dotcom-Blase. Dennoch muss man diesem aufstrebenden Markt mit einer vorsichtigen, aber optimistischen Einstellung begegnen. Das nachhaltige Wachstum von Kryptowährungen wird von kontinuierlicher Innovation und breiter Akzeptanz abhängen. Und von der Fähigkeit, die Herausforderungen der Regulierung und Skalierbarkeit zu meistern.

Die Dot-Com-Ära erinnert uns an die Risiken von Spekulationsmanien und Marktabschwüngen. Sie zeigt aber auch die Widerstandsfähigkeit der Technologiebranche und das Potenzial der Unternehmen, gestärkt daraus hervorzugehen. Wir können diese Lektionen auf den Kryptowährungsmarkt anwenden, indem wir aus der Vergangenheit lernen – und so die Zukunft mit Weisheit und Weitsicht lenken.

Du willst mit Gleichgesinnten über Analysen, Nachrichten und Entwicklungen sprechen? Dann tritt hier unserer Telegram-Gruppe bei.