Wenn 2023 und 2024 tokenisierte Staatsanleihen die Rolle einer „ersten Stufe“ spielten, dann markiert 2025 einen klaren Wandel, bei dem Kapital allmählich in Private Credit und andere höher verzinsliche Produkte fließt.

Im Jahr 2025 geht es bei On-Chain-Kapital nicht mehr nur um Stablecoins und Staking. Eine neue Anlageklasse — Real World Assets (RWA) — steht im Mittelpunkt, da Krypto-Investoren Renditen aus traditionellen Finanzinstrumenten suchen, die in Token-Form „verpackt“ sind.

Tokenisierte Vermögenswerte im Jahr 2025

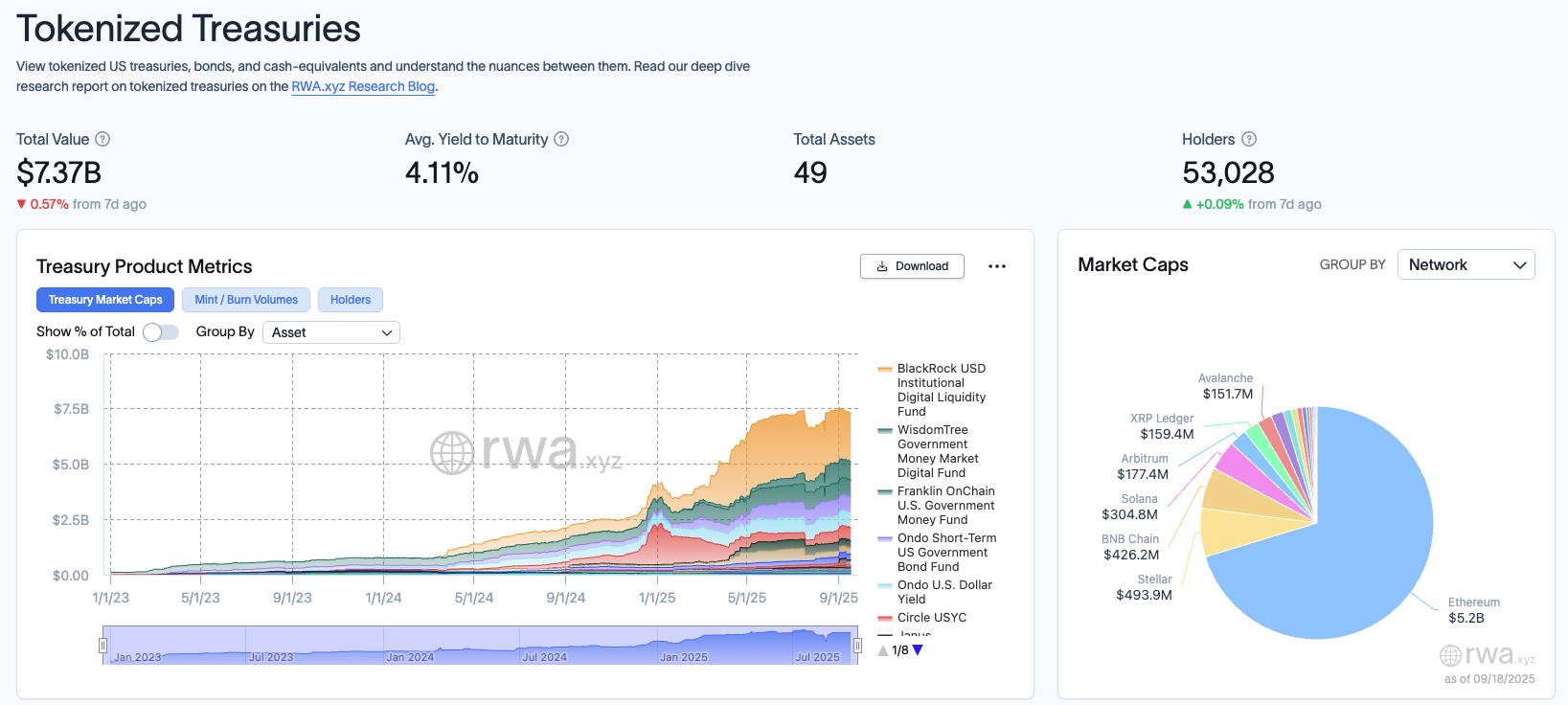

Laut dem Dune x RWA 2025 Bericht wächst der Gesamtwert der tokenisierten Vermögenswerte weiterhin stark und erreicht etwa 30,26 Mrd. USD. Unter diesen sind US-Staatsanleihen das am schnellsten wachsende Segment mit einer Marktgröße von etwa 7,3 Mrd. USD, angeführt von Produkten wie BlackRock (BUIDL) und Franklin (BENJI). Dies wird als „Marktbeweis“ angesehen, dass die Tokenisierung wirklich funktioniert.

Gleichzeitig entwickelt sich Private Credit als nächstes Schlüsselelement mit einem Gesamtwert von etwa 15,9 Milliarde USD, weit vor den Staatsanleihen. Plattformen wie Maple Finance und Centrifuge führen die Bewegung an, indem sie Off-Chain-Kredite über erlaubnisfreie oder halb-erlaubte Pools in DeFi bringen.

Der Bericht hebt auch hervor, dass RWAs in DeFi zunehmend zusammensetzbar werden: von der Nutzung als Sicherheiten auf Aave (AAVE) bis zur Integration in AMMs oder strukturierte Tresore. Dies verwandelt RWAs von bloßen digitalen Repliken in tatsächliche Bausteine für DeFi.

„Die RWA-Adoption bewegt sich über bloße TVL-Zahlen hinaus, die sich auf wenige Wallets konzentrieren. Der wirkliche Fortschritt kommt von aktiven Nutzern, die Vermögenswerte on-chain halten und nutzen — sie machen sie liquide, zusammensetzbar und Teil von DeFi.“ — Chris Yin, CEO und Mitbegründer, Plume Network, teilte im Bericht mit.

Die drei Phasen der Kapitalentwicklung

Der interessanteste Aspekt der RWA-Landschaft ist, dass Kapital stetig die Renditekurve erklimmt. Diese Reise hat drei Hauptphasen:

Phase 1: Staatsanleihen. Hier wenden sich Krypto-Investoren tokenisierten Staatsanleihen zu, da sie Sicherheit bieten und eine „risikoadjustierte Rendite mit institutioneller Glaubwürdigkeit“ (etwa 4 bis 5 Prozent) sowie stabile Liquidität liefern.

Phase 2: Private Credit. Nachdem man sich mit den Renditen der Staatsanleihen vertraut gemacht hat, fließt Kapital in private Kreditpools. Anstatt Renditen von nur 4 bis 5 Prozent wie zuvor, kann dieses Segment Renditen von bis zu 10 bis 16 Prozent liefern. Allerdings gibt es Risiken wie Ausfälle, Gegenparteikonzentration und regulatorische Exposition.

Phase 3: Strukturierte Kredite und Aktien. Dies ist die „nächste Grenze“, mit tokenisierten Fonds, Repo-Tresoren und sogar tokenisierten Aktien. Obwohl noch klein im Maßstab, öffnen diese Produkte die Tür, um den gesamten traditionellen Kapitalmarkt on-chain zu bringen und DeFi zu einer Startrampe für alle Arten von Renditen zu machen.

„Wir haben mit Staatsanleihen als sicherem Hafen begonnen. Dann kamen CLOs, die höhere Renditen mit einem akzeptablen Risikoprofil boten. Im Gespräch mit Investoren hören wir klar: Sie verlangen höhere Renditen aus Real-World-Asset-Produkten, und wir reagieren darauf.“ Jürgen Blumberg, COO bei Centrifuge.

Die Zukunft von DeFi und RWAs

Mit dem aktuellen Entwicklungstempo gewinnt DeFi eine Quelle realer Renditen und diversifiziert sich über krypto-native Vermögenswerte hinaus. RWAs ermöglichen es Krypto, sich direkt mit globalen Kapitalflüssen zu verbinden und ebnen den Weg für große Finanzinstitute, on-chain beizutreten.

Der Markt birgt jedoch auch viele Risiken, wie die Tatsache, dass nicht alle RWA-Produkte sofort gegen Bargeld oder USDC eingelöst werden können, was ein Liquiditätsrisiko darstellt. Der Markt hat auch viele verschiedene RWA-Produkte, jedes mit seiner eigenen rechtlichen Struktur, was Komplexität und potenzielle rechtliche Risiken zeigt, insbesondere das Risiko von Ausfällen.

Im Jahr 2025 werden RWAs nicht mehr ein Nebensegment sein — sie werden das neue Rückgrat der DeFi-Renditen. Wenn Stablecoins einst die On-Chain-Liquidität freischalteten, erschließen RWAs — vornehmlich Staatsanleihen und Private Credit — jetzt den gesamten traditionellen Kapitalmarkt. Die Geschichte des „Erklimmens der Renditekurve“ endet nicht bei Schatzwechseln, sondern wird sich weiter in strukturierte Kredite, Aktien und darüber hinaus ausdehnen.