Bitcoin-Futures wurden 2017 in der Krypto-Welt eingeführt und bieten seitdem neue Möglichkeiten, in Kryptowährungen zu investieren. Aber vielleicht fragst du dich, was Bitcoin Futures sind und wie sie funktionieren. In diesem Leitfaden werden wir dieses Finanzprodukt mit einem feinzahnigen Kamm untersuchen.

KEY TAKEAWAYS

► Bitcoin Futures ermöglichen es Tradern, auf den zukünftigen Kurs von Bitcoin zu spekulieren, ohne den eigentlichen Vermögenswert zu besitzen.

► Diese Futures-Kontrakte werden in erster Linie in bar abgewickelt und wurden erstmals 2017 von der CME Group eingeführt.

► Trader können entweder Long- oder Short-Positionen einnehmen, was potenzielle Gewinne sowohl bei steigenden als auch bei fallenden Märkten ermöglicht.

► Trotz der Vorteile erfordert der Handel mit Bitcoin Futures ein tiefes Verständnis der Marktmechanik, technische Fähigkeiten und ist oft mit höheren Margenanforderungen verbunden.

Unsere Top 3 Kandidaten

YouHodler

Das Beste aus Ihrem Krypto herausholen

BingX

Handeln. Jederzeit. Überall.

BloFin

Maximale Krypto-Gewinne mit BloFin’s flexiblen Staking-Optionen

Was sind Bitcoin-Futures?

In einfachen Worten: Bitcoin Futures beinhalten zwei Parteien und einen Vertrag zum Kauf oder Verkauf von BTC zu einem bestimmten Kurs zu einem zukünftigen Datum. Ende 2017 führte die CME Group Bitcoin-Futures-Kontrakte ein. Die Kontrakte wurden auf der elektronischen Handelsplattform Globex gehandelt und in bar abgewickelt. Bitcoin-Futures basieren auf dem CME CF Bitcoin-Referenzkurs.

SponsoredBeim Handel mit Bitcoin-Futures geht es nicht um echte Bitcoin. Da es sich bei den Futures um Vereinbarungen handelt, die in bar abgewickelt werden, ist kein BTC im Spiel. Genau wie bei anderen Futures-Kontrakten prognostizieren Sie den Kurs von BTC und kaufen oder verkaufen nicht den zugrunde liegenden Kryptowährungswert selbst.

Man kann eine Long-Position eingehen, wenn man erwartet, dass der Kurs steigen wird, oder man kann eine Short-Position eingehen, wenn man BTC hält, um das Risiko möglicher Verluste zu verringern.

Es ist wichtig zu wissen, dass der Kurs eines Bitcoin-Futures-Kontrakts weitgehend proportional zum Kurs von Bitcoin ist. Der Handel mit Bitcoin-Futures ist also eine Alternative zum Spothandel, bei dem es um den tatsächlichen Kauf oder Verkauf von Kryptowährungen geht.

Der Spot-handel bietet Ihnen nur fundamentale Handelsaufträge, wie z. B. den Kauf von niedrigen und den Verkauf von hohen Kursen, und Sie neigen dazu, während des Markthochs einen Gewinn zu erzielen. Auf der anderen Seite bietet der Handel mit Bitcoin-Futures viele Vorteile, einschließlich des Handels mit niedrigen Spreads und desZugriffs auf Leverage während Bullen- und Bärenmärkten.

Was sind Futures?

Bei Futures handelt es sich um einen Standardvertrag zwischen zwei Parteien über den Kauf oder Verkauf eines bestimmten Vermögenswerts zu einem vorher festgelegten Datum in der Zukunft, zu einem bestimmten Zeitpunkt. In der Regel werden Futures-Kontrakte an einer Terminbörse gehandelt.

Die Futures-Vereinbarung umfasst die Qualität, die Quantität und den Kurs des Basiswerts. Für den Abschluss eines Futures-Kontrakts gibt es zahlreiche Gründe.

Da es sich um ein Geschäft handelt, das in der Zukunft zu einem bestimmten Zeitpunkt und zu einem bestimmten Kurs abgeschlossen wird, ist der Käufer des Basiswerts vor den Kursbewegungen des Vermögenswerts auf dem Markt geschützt. Dies kann zu einem Gewinn oder manchmal auch zu einem Verlust für den Vertragsinhaber führen, da er sich verpflichtet, zu dem festgelegten Kurs zu kaufen oder zu verkaufen.

Die meisten Finanzkontrakte geben dem Vertragsinhaber das “Recht”, etwas zu tun. Terminkontrakte führen jedoch ein anderes Konzept ein, indem sie den Vertragsinhabern (beiden Parteien) das “Recht” und die “Pflicht” geben, die Einzelheiten des Terminkontrakts zu erfüllen.

Einige Futures-Kontrakte erfordern die physische Lieferung der betreffenden Vermögenswerte, während andere in bar abgewickelt werden. Die meisten CEXs wickeln Verträge in Stablecoins oder anderen Kryptowährungen ab.

Wie funktionieren Futures-Kontrakte?

Futures-Kontrakte ermöglichen es Käufern und Verkäufern, Kosten festzulegen und den Vermögenswert zu handeln, bevor er überhaupt geerntet wird. Verschiedene Vermögenswerte, z. B. Rohstoffe, werden als Futures-Kontrakte an Terminbörsen verwendet.

Zum besseren Verständnis: Angenommen, ein Landwirt möchte bei der nächsten Ernte eine große Menge Mais verkaufen. Obwohl der Mais noch nicht produziert ist, möchte der Landwirt sicherstellen, dass er in der Zukunft einen angemessenen Preis für den Mais erhält.

Dann gibt es einen Käufer, der Mais aus der nächsten Ernte sucht und bereit ist, dafür den aktuellen Marktpreis oder einen ähnlichen Preis zu zahlen. In diesem Fall können Verkäufer und Käufer einen Terminkontrakt zu einem bestimmten Preis abschließen. Dies schützt sowohl den Verkäufer als auch den Käufer vor Kursschwankungen.

Bei Futures-Kontrakten gibt es häufig zwei führende Trader, die gewöhnlich als Hedger und Spekulanten bezeichnet werden. Hedger sind an dem zugrunde liegenden Vermögenswert interessiert und versuchen, sich gegen das Risiko von Kursänderungen abzusichern, während Spekulanten keine praktische Verwendung für die an den Futures-Kontrakt gebundenen Vermögenswerte haben. Stattdessen spekulieren diese Personen und kaufen Futures, um sie später mit Gewinn an Interessenten zu verkaufen.

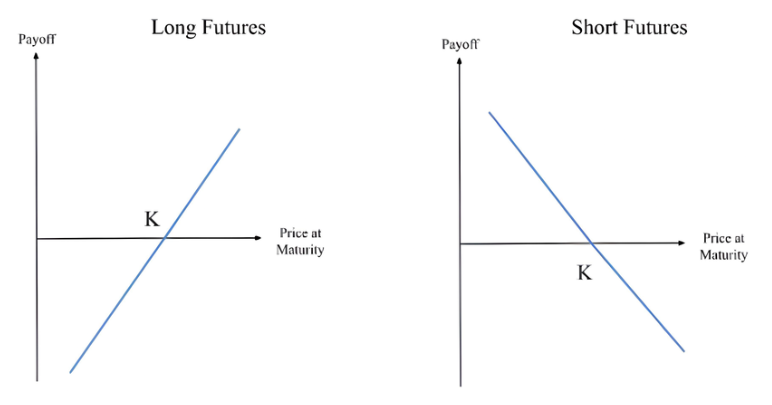

Bei einem Futures-Kontrakt kannst du eine Long- oder Short-Position in Bitcoin eingehen.

- Eine Long-Position liegt vor, wenn eine Partei verspricht, den Vermögenswert zu einem bestimmten Datum und einer bestimmten Uhrzeit zu kaufen.

- Eine Short-Position liegt vor, wenn eine Partei den Vermögenswert zu einem bestimmten Datum und Kurs verkaufen will.

Arten von Bitcoin-Futures

Es gibt heute mehrere Arten von Bitcoin-Futures-Märkten, und verschiedene Plattformen bieten unterschiedliche Derivatgeschäfte an. Die gängigsten Produkte sind Standard-Futures-Kontrakte und unbefristete Kontrakte.

Dies sind die beiden beliebtesten Derivate, die heute im Investmentbereich gehandelt werden. Sie weisen jedoch unterschiedliche Merkmale auf, die man genau verstehen sollte, bevor man sein Geld in sie investiert.

Futures-Kontrakte vs. unbefristete Verträge

| Futures-Kontrakte | Unbefristete Verträge |

|---|---|

| Vereinbartes Verfallsdatum | Kein Verfallsdatum |

| Erfordern keine Kurssynchronisation | Verwendung eines Finanzierungsmechanismus |

| Natürliche Annäherung des Kurses an den Spotpreis | Weicht in volatilen Zeiten vom Spot Preis ab |

Bei Bitcoin-Perpetual-Swaps ist kein Verfallsdatum für den Vertrag festgelegt. Er ist im Grunde unendlich; es gibt kein Ende. Bitcoin-Futures-Kontrakte hingegen haben ein vereinbartes Verfallsdatum. Es gibt also einen Zeitraum, in dem die Vereinbarung eingehalten werden muss. Dieser Zeitraum beträgt in der Regel einen Monat oder länger.

Da ewige Swaps kein Verfallsdatum haben, verwenden die Krypto-Börsen ein Kurssynchronisierungssystem, den sogenannten Funding Rate Mechanismus. Dieser Mechanismus stabilisiert die Short- und Long-Positionen von Perpetual Swaps, indem er entweder Abschlüsse hinzufügt oder abzieht. Es handelt sich eher um eine Gebühr, die dazu beiträgt, die Short- und Long-Positionen der unbefristeten Verträge aufrechtzuerhalten.

Ein weiteres bemerkenswertes Merkmal von Perpetual Swaps ist, dass sie in der Regel die Entwicklung des Spotmarktes nachzeichnen, was für Krypto-Trader attraktiv sein könnte. Das größte Risiko besteht jedoch in der Volatilität. Daher neigt der Kurs eines Perpetual-Swaps-Kontrakts dazu, sich bei Marktvolatilität vom Kassakurs zu entfernen.

Ähnlich wie bei Bitcoin-Futures werden bei einem Perpetual Swap die Long- und Short-Positionen ständig neu aufgebaut. Dieser Prozess stellt sicher, dass sich der ewige Kurs durch den Austausch von Coin-Swaps zwischen Tradern mit Long- und Short-Positionen an den Spot-Preis annähert.

Bei Bitcoin Futures besteht keine Notwendigkeit, den Kurs zu synchronisieren, da sich die Vertragsbedingungen und der betreffende Vermögenswert automatisch angleichen, sobald das Verfallsdatum eintritt.

Wie funktionieren Bitcoin-Futures?

Die Funktionsweise von Bitcoin-Futures ist die gleiche wie die eines typischen Futures-Kontrakts. Darüber hinaus gibt es zentralisierte Börsen wie Binance, die eine massive Risikobereitschaft ermöglichen.

Um dies besser zu verstehen, nehmen wir an, wir kaufen Bitcoin zu einem Futures-Kontrakt von 40.000 USD, der in zwei Monaten abgerechnet wird.

Unser Terminkontrakt verpflichtet uns, in zwei Monaten 40.000 USD in Bitcoin zu kaufen. Wenn der Kurs dann bei 50.000 USD liegt, haben wir einen Gewinn von 10.000 USD pro Anteil gemacht. Wenn der Kurs jedoch auf 30.000 USD gefallen ist, müssen wir immer noch für 40.000 USD kaufen und verlieren effektiv 10.000 USD pro Position.

Wenn wir glauben, dass der Kurs fallen wird, könnten wir unter denselben Bedingungen zu einem Futures-Kontrakt von 40.000 USD verkaufen. Das bedeutet, dass wir, wenn Bitcoin bis zum Verfallsdatum auf 30.000 USD gefallen ist, immer noch für 40.000 USD verkaufen können und somit einen Gewinn von 10.000 USD erzielen. Umgekehrt gilt: Bitcoin sollte am Verfallstag über 40.000 USD liegen.

Um diese Verpflichtung einzugehen, müssen wir etwas Geld hinterlegen, was als “Marge” bezeichnet wird. Die Margin ist die Mindestsicherheit, die du auf deinem Konto haben musst, um einen Handel durchzuführen. Je mehr Geld in den Handel investiert wird, desto höher ist die Margin, die eine Börse benötigt, um einen Handel abzuschließen.

SponsoredIn der Regel liegt die Marge zwischen 5 Prozent und 15 Prozent des Werts des Basiswerts, nehmen wir also zum Beispiel 5 Prozent. Wir kaufen einen Futures-Kontrakt für 1000 USD x 40.000 USD. Der Wert dieser Positionen würde 40 Millionen USD betragen, aber wir müssen nur 5 Prozent des Kontrakts aufbringen.

Hebelwirkung

Je höher der Hebel, desto größer ist das Risiko eines hohen Gewinns oder Verlusts. Außerdem hängt der Betrag, mit dem gehandelt werden kann, von der Höhe der zur Verfügung stehenden Margin ab. Binance bietet zum Beispiel einen Hebel von etwa dem 125-fachen des Handelsbetrags. Der Hebel bestimmt den Grad der Volatilität für Ihren Handel.

Vor- und Nachteile von Bitcoin-Futures

Der Handel mit Bitcoin-Futures hat viele Vor- und Nachteile. Für die meisten erfahrenen Trader ist er eine wichtige Einnahmequelle für Kryptowährungen.

| Vorteile | Nachteile |

|---|---|

| Geregelt | Technischer |

| Flexibler als der Handel mit BTC | Hohe Investitionsanforderungen |

| Hebelwirkung erhöht die Gewinne |

Vorteile

Regulierung

Ein großer Vorteil von Bitcoin ist, dass er von der Commodity Futures Trading Commission (CFTC) reguliert wird. Das mag für diejenigen, die in Kryptowährungen investieren, abschreckend sein, für BTC-Enthusiasten ist es jedoch ein großes Plus. Die gute Nachricht ist, dass die CFTC-Regulierung nicht so streng ist wie die Regulierung anderer Investitionen wie Aktien und Anleihen.

Diese Vorschriften führen einen Leitfaden ein, der den Vertrag kontrolliert und es sowohl Spekulanten als auch Investoren in Futures-Kontrakte ermöglicht, sich daran zu halten. Die Regeln sind kristallklar, und die Folgen eines Verstoßes gegen sie werden im Voraus deutlich gemacht.

Flexibilität

Ein weiterer großer Vorteil des Handels mit Bitcoin-Futures ist, dass man nicht mit Bitcoin selbst handelt. Das bedeutet, dass du weder eine Wallet noch einen physischen oder zugrunde liegenden Vermögenswert besitzen musst, um BTC zu handeln. Damit entfällt das Risiko, BTC zu halten, deren Kurs jederzeit steigen und fallen kann.

Der Handel mit gehebelten Positionen erhöht die Gewinne

Die meisten Plattformen, die Bitcoin Futures anbieten, bieten sogenannte Positionslimits und Leverage an, um die Gewinnchancen zu erhöhen. Die CME bietet beispielsweise bis zu 2.000 Futures-Kontrakte für den ersten Monat und etwa 5.000 Kontrakte für verschiedene Termine an.

Binance, die größte Krypto-Börse in Bezug auf das Handelsvolumen, verfügt über eine anpassbare Funktion zur Änderung von Positionslimits, die es ermöglicht, die Positionslimits auf der Grundlage der Handelsgeschichte und der Margen manuell neu zu konfigurieren. Die Plattform bietet außerdem einen Hebel von bis zu 125.

Sponsored SponsoredNachteile

Hochgradig technisch

Der Handel mit Bitcoin-Futures erfordert ein hohes Maß an technischem Wissen. Du musst verstehen, wie der Krypto-Markt funktioniert, verschiedene Marktprognosen studieren und einen soliden Handelsplan haben. Grundsätzlich sind Bitcoin-Futures spekulativ, aber es ist möglich, hilfreiche Marktinformationen von Profis zu nutzen. Für den durchschnittlichen Krypto-Trader ist dies jedoch schwierig.

Hohe Anforderungen an den Anleger

So sehr Bitcoin Futures den Prozess des Geldverdienens auf dem Markt auch erleichtern, so ist er doch nicht für jeden zugänglich. Während man an zentralen Börsen wie Binance mit einem geringen Betrag beginnen kann, ist es an der CBOE und CME oft teuer.

Außerdem ist eine Sicherheitsleistung von etwa 50 Prozent erforderlich, was für normale Trader recht teuer ist, vor allem im Vergleich zu einer Sicherheitsleistung von 10 Prozent für andere Vermögenswerte. Diese Anforderungen schrecken viele Krypto-Investoren von einer Teilnahme ab, da CME und CBOE den Handel mit Bitcoin-Futures nur für qualifizierte Anleger anbieten.

Beziehung zwischen Bitcoin-Futures und Bitcoin-Kurs

Letztendlich sollten Bitcoin-Futures-Kontrakte den Kurs von Bitcoin nachbilden. Der Kurs kann jedoch während des Abrechnungszeitraums schwanken. Infolgedessen können BTC Futures-Kontrakte den aktuellen Kurs von BTC (Spot Preis) erhöhen oder senken.

Dies wird in der Regel durch schnelle Schwankungen der Volatilität verursacht. Probleme mit Angebot und Nachfrage nach Bitcoin können dazu führen, dass sich die Spreads in den Bitcoin Futures-Kontrakten ausweiten oder verkleinern.

Andere Kursschwankungen sind sogenannte “Gaps”. Dies sind Zeiträume, in denen kein Handel stattfindet – es gibt also keine Kursdaten für diese Zeitlücken. Es gibt sie nur auf traditionellen Plattformen wie der CME, da diese bestimmte Handelszeiten haben, im Gegensatz zum breiteren Krypto-Markt, der rund um die Uhr gehandelt wird.

Wo kann man Bitcoin-Futures handeln?

| Plattformen | Plattform | Futures-Typ | Abrechnung | Gebühren |

|---|---|---|---|---|

| CBOE | Derivatbörse | Traditionell | Bargeld | Abhängig |

| CME | Derivatbörse | Traditionell | Bargeld | 1,25 USD pro Kontrakt |

| OKX | CEX | Unbefristet | Krypto | 0.14/0.23 Prozent |

| Binance | CEX | Unbefristet | Krypto | 0.02/0.05 Prozent |

| Bybit | CEX | Unbefristet | Krypto | 0.02/0.055 Prozent |

Unabhängig davon, ob man eine transparente, regulierte oder zentralisierte Krypto-Börse sucht, bieten zahlreiche Plattformen Zugang zum Handel mit Bitcoin-Futures.

- CBOE: Die Cboe Global Markets (CBOE) war die erste US-amerikanische Börse, die Bitcoin-Futures-Kontrakte anbot. Sie begann am 10. Dezember 2017, das Produkt anzubieten. Die CME folgte eine Woche später.

- CME: Dies ist eine weitere Plattform, die Zugang zum Handel mit Bitcoin-Futures bietet. Sie implementiert den Bitcoin-Referenzkurs, den volumengewichteten Durchschnittskurs für Bitcoin, der von mehreren Börsen stammt und normalerweise täglich zwischen 15 und 16 Uhr berechnet wird.

- OKX: Dies ist eine der beliebtesten Plattformen, die einen nahtlosen Zugang zum Handel mit Futures bietet.

- Binance: Binance, die größte Krypto-Börse, ermöglicht Tradern auch den Handel mit Futures und bietet viele attraktive Funktionen, einschließlich eines Hebels von 125x der Margin.

- Bybit: Bybit bietet Margin- und Futures-Handel mit bis zu 100-facher Hebelwirkung. Seine Nutzer können den 100-fachen Hebel auf Bitcoin und den 50-fachen Hebel auf andere Krypto-Assets erhalten.

Sind Bitcoin-Futures für dich geeignet?

Es gibt verschiedene Möglichkeiten, in Bitcoin zu investieren, und es gibt keinen perfekten Weg, um heute in Bitcoin zu investieren. Bitcoin-Futures sind eine großartige Möglichkeit, Geld zu verdienen. Gleichzeitig kannst du aber auch Geld verlieren, wenn du mit BTC handelst. Du musst also nur die Vorteile und Risiken verstehen und die für dich beste Strategie wählen, wenn du diesen Bereich wirklich erkunden willst.

Durch den Kauf von Bitcoin-Futures erhältst du Zugang zum Bitcoin-Markt, ohne eine digitale Geldbörse zu besitzen. Das bedeutet, dass du nicht direkt BTC besitzt, sondern Futures. Futures werden finanziell abgewickelt.