Liquiditätsanbieter-Token (LP-Token) sind eine neuartige Möglichkeit, mit der Krypto-Anwender ein passives Einkommen erzielen können. Abgesehen von den Belohnungen ist die Entscheidung, ein Liquiditätsanbieter zu werden, für einige eine Frage des Prinzips. Liquiditätsanbieter tragen zur Unterstützung dezentraler Börsen und damit zu einem Finanzsystem bei, das nicht auf Vermittler angewiesen ist.

Wie funktionieren LP-Token? Wie können LP-Token profitabel sein? Und was bedeutet das alles für den Markt? Werfen wir einen detaillierten Blick auf das Universum der Liquidity Token.

Das erwartet dich in diesem Artikel:

- Eine kurze Einführung zu DEXs

- Bevor wir über Liquidity Token sprechen, wie funktionieren DEXs?

- Automated Market Maker (AMM)

- Was sind Liquidity Pools und Liquiditätsanbieter?

- Wie funktioniert ein Liquidity Pool?

- Was sind LP Token?

- Jetzt weißt du fast alles über Liquidity Pool Token…

- Häufig gestellte Fragen

Eine kurze Einführung zu DEXs

Liquiditätsanbieter-Token (LP-Token) sind Token, die den Liquiditätsanbietern an einer DEX (dezentrale Börse) zugeteilt werden. Eine DEX läuft über ein automatisiertes Market-Maker-Protokoll (AMM).

Aber was genau ist eine DEX?

Dezentrale Börsen, oder DEXs, sind Peer-to-Peer-Plattformen, auf denen Transaktionen direkt zwischen Kryptohändlern durchgeführt werden können. DEXs sind eine Möglichkeit, Finanztransaktionen zu erleichtern, die nicht von einem Vermittler wie Banken, Maklern oder anderen Finanzinstituten beaufsichtigt oder reguliert werden.

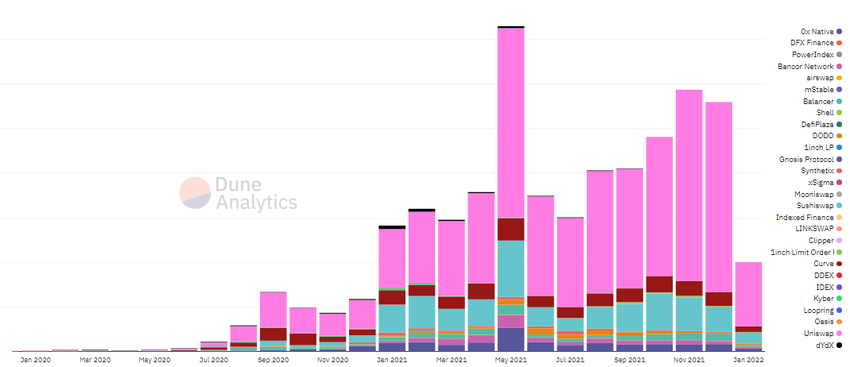

Viele beliebte DEXs laufen auf dem Ethereum- oder BSC-Netzwerk, wie z.B. Uniswap, Pancakeswap und Sushiwap.

Bevor wir über Liquidity Token sprechen, wie funktionieren DEXs?

Die Reduzierung des Einsatzes von Zwischenhändlern ist ein wesentlicher Grundsatz der Blockchain-Gemeinschaft. Dies ist einer der Gründe, warum DEXs neben den traditionellen zentralen Börsen an Beliebtheit gewonnen haben. Wie funktionieren diese und wie unterscheiden sie sich von ihren zentralisierten Gegenstücken?

Der globale Kryptowährungsmarkt ist auf Kryptowährungsbörsen angewiesen, um Liquidität bereitzustellen. Diese ermöglichen jeden Tag ein Handelsvolumen von Milliarden von Dollar. Führende Börsenplattformen expandieren, um die wachsende Nachfrage nach digitalen Vermögenswerten zu befriedigen. Sie bieten die Verwahrung von Vermögenswerten sowie neue Handelsmerkmale und -funktionen an.

Eine DEX bietet einen einzigartigen Ansatz für den Handel mit digitalen Vermögenswerten. Dezentrale Börsen benötigen keine zwischengeschaltete Organisation zur Abwicklung von Transaktionen. Stattdessen stützen sie sich auf selbstausführende Smart Contracts, um den Handel zu erleichtern. Dies ermöglicht einen nahezu sofortigen Handel. Diese Transaktionen erfolgen oft zu einem niedrigeren Preis als das, was zentralisierte Kryptobörsen anbieten können.

DEXs haben eine nicht-verwahrende Struktur, da es keine Zwischenhändler gibt. Dies bedeutet, dass die Trader die Verwahrung ihrer Kryptowährungen obliegt. Sie sind jedoch auch vollständig für die Verwaltung ihrer Wallet und ihrer persönlichen Schlüssel verantwortlich.

Es ist auch wichtig zu wissen, dass das Fehlen eines Vermittlers bedeutet, dass die meisten DEXs ein begrenztes Gegenparteirisiko haben. Darüber hinaus sind sie im Allgemeinen nicht verpflichtet, die gesetzlichen Standards zur Kundenkenntnis (KYC) oder zur Geldwäschebekämpfung (AML) einzuhalten.

Kurz gesagt sind DEXs ein Peer-to-Peer-Marktplatz, auf dem Trader ohne Aufsicht oder Unterstützung durch einen Vermittler Transaktionen durchführen können.

Diese Börsen versprechen ein höheres Maß an Freiheit, erfordern aber auch einen größeren Aufwand für alle beteiligten Parteien. Eine der Herausforderungen ist die kontinuierliche Bereitstellung von Liquidität. Ein Liquiditätsanbieter an einer DEX wird mit LP-Tokens belohnt.

Automated Market Maker (AMM)

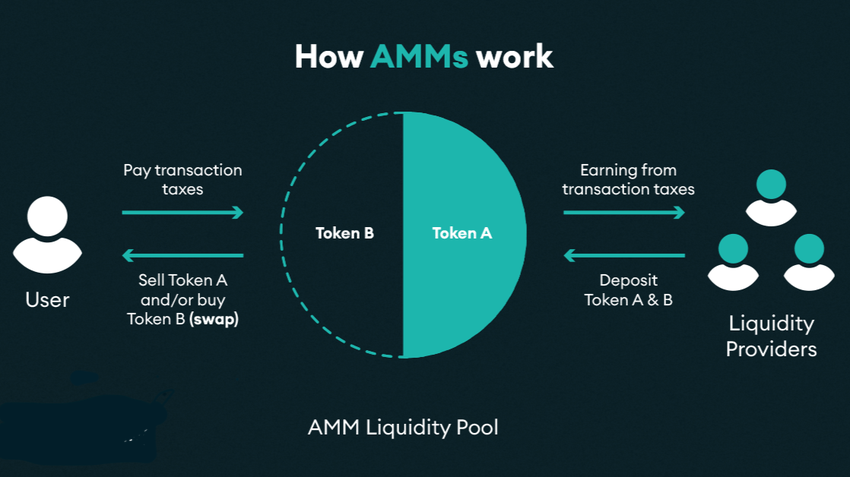

Ein Automated Market Maker (AMM) ist eine Art dezentrales Börsenprotokoll, das eine mathematische Formel für die Preisbildung von Vermögenswerten verwendet. Im Wesentlichen werden die Preise von Vermögenswerten mithilfe eines Preisfindungsalgorithmus und nicht wie bei einer herkömmlichen Börse mithilfe eines Orderbuchs festgelegt.

Wie genau funktioniert das?

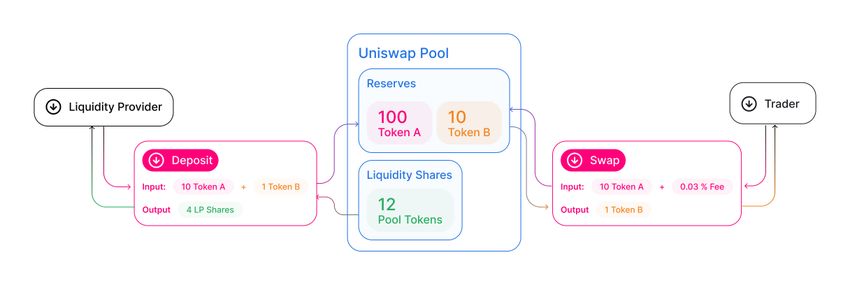

Jedes Protokoll kann eine andere Formel haben. Nehmen wir ein Beispiel. Uniswap verwendet die Formel x * y = k. In dieser Gleichung steht x für die Menge eines Tokens im Utility Pool, während y die Menge des anderen Tokens ist. Die Gesamtliquidität des Pools, die konstant bleiben muss, wird in diesem Fall durch k dargestellt.

Verschiedene AMMs können andere Formeln verwenden. Alle verwenden jedoch einen Algorithmus als Methode zur Preisbestimmung. Dies mag ein schwieriger Prozess zu sein. Welches Problem lässt sich damit lösen?

Vor der Schaffung von LP-Tokens waren alle im Ethereum-Ökosystem verwendeten Vermögenswerte während ihrer Verwendung unzugänglich. Token werden in der Regel gesperrt, wenn sie abgesichert werden müssen. Dies ist normalerweise Teil eines Governance-Systems. Bei DeFi kann dieses Problem durch die Schaffung leicht konvertierbarer Vermögenswerte in AMMs unter Verwendung von LP-Tokens gelöst werden.

Die LP-Token ermöglichen die mehrfache Verwendung derselben Token, unabhängig davon, ob sie in einem Plattform-Governance-System eingesetzt oder in ein DeFi-Produkt investiert werden. Die indirekte Form des Stakings, die LP-Token ermöglichen, kann dazu beitragen, das Problem des begrenzten Krypto-Liquiditätspools zu lösen. Bei dieser Methode steht der Eigentumsnachweis im Vordergrund und nicht das LP Staking selbst.

Was ist ein Liquiditätspool und ein Liquiditätsanbieter?

Liquiditätsanbieter (LPs) sind die Personen, die einem Krypto-Liquiditätspool Geld hinzufügen. Ein Liquiditätspool ist ein großer Geldbetrag, gegen den Trader handeln können. Als Gegenleistung für die Bereitstellung von Liquidität für das Protokoll erhalten die LPs Gebühren aus den Geschäften, die innerhalb ihres Pools stattfinden.

Wie funktioniert ein Liquiditätspool?

Im Fall von Uniswap beispielsweise müssen die Anbieter für einen Liquidity Pool von zwei Coins A und B 50% von Coin A und 50% von Coin B einzahlen.

Im Wesentlichen sind Liquiditätsanbieter Trader, die ihre Krypto-Token auf DEXs platzieren, um Transaktionsgebühren zu verdienen. Dies wird oft als Liquidity Mining oder Market Making bezeichnet. Die Transaktionsgebühren werden in der Regel in Zinssätzen ausgedrückt. Der Zinssatz hängt davon ab, wie viel Liquidität verfügbar ist und wie viele Transaktionen sich im Liquiditätspool befinden.

Liquidity Mining nutzen

Im Allgemeinen ist es einfach, Mittel in einen Liquiditätspool einzuzahlen. Das Protokoll bestimmt den Wert der Belohnungen. Uniswap v2 zum Beispiel berechnet Händlern 0,3%, die direkt an LPs gehen. Um Liquiditätsanbieter für ihre Pools zu gewinnen, verlangen andere Plattformen und Forks möglicherweise niedrigere Gebühren.

Aber wie wichtig ist es, Liquidität anzuziehen? AMMs arbeiten so, dass sie die Slippage bei großen Aufträgen verringern. Dies kann zu einem höheren Volumen auf der Plattform führen.

Die Slippage-Problematik kann je nach AMM-Konzept unterschiedlich sein. Die Preisbildung wird, wie bereits erwähnt, durch einen Algorithmus bestimmt. Kurz gesagt, wird der Preis dadurch bestimmt, wie sich das Verhältnis zwischen den beiden Token im Pool nach einem Handel verändert hat. Ändert sich das Verhältnis signifikant, kommt es zu einer Slippage.

LP Token und das Yield Farming

Anders als beim Staking geht es beim Yield Farming nicht darum, Krypto-Vermögenswerte zu sperren, wenn Transaktionen über das Protokoll validiert werden. Yield Farming ermöglicht es, in Liquiditätspools verschiedener Protokolle zu investieren. Mit anderen Worten: LPs verleihen ihre Kryptowährungen und wollen dafür Zinsen erhalten.

Schauen wir uns ein einfaches Beispiel an, wie man diese Art von passivem Einkommen generieren kann. Wenn man Liquidität zu einem Pool auf Uniswap, Pancakeswap oder einem anderen DEX hinzufügt, müssen beide Münzen des Pools in unserer Wallet vorhanden sein. Die Farmer wählen diese Pools auf der Grundlage der jährlichen prozentualen Renditen (APY) und der Höhe des unbeständigen Verlusts, der durch die Volatilität des Krypto-Preises beeinflusst wird.

Im nächsten Schritt stellst du der DEX Liquidität bereit und erhältst dafür Liquiditätsanbieter-Token. Die LPs messen den Prozentsatz deines Anteils am Pool.

Du kannst deine jederzeit Liquidität abziehen. Auf verschiedenen Websites findest du Informationen über die Yield Farms, die zu einem bestimmten Zeitpunkt den höchsten Wert mit dem geringsten Risiko bieten.

Was sind LP Token?

Wie bereits erwähnt, sind LP-Token die Belohnungen, die jemand erhält, der einen DEX bei der Schaffung von Liquidität unterstützt hat. Im Wesentlichen stellen LP-Token den Anteil am Pool dar, der einem Liquiditätsanbieter gehört. Der Liquiditätsanbieter behält die vollständige Kontrolle über die Token. Außerdem können die LP-Token jederzeit aus einem Pool entnommen werden.

LP-Token helfen bei der Lösung eines potenziell wichtigen Problems für DEXs, nämlich der Liquidität. Im Wesentlichen zahlen diese dezentralen Börsen an die Nutzer, weil sie Liquidität benötigen, damit der Handel unbeeinflusst ablaufen kann. Bei der Bereitstellung von Liquidität interagieren die Nutzer mit den Smart Contracts der Yield Farm. Diese legen fest, wie viel eine Person beigetragen hat und wie viel sie dafür belohnt werden muss.

So funktionieren Liquidity Pool Token

Ein einfaches Beispiel: Wenn du Krypto-Vermögenswerte im Wert von 100 Euro zu einem Pool im Wert von 1.000 Euro beigesteuert hast, besitzt du 10% des Liquiditätspools. Daher hast du Anspruch auf 10% der LP-Token dieses Liquiditätspools.

Die Rendite ist proportional zu der Anzahl der LPs, die du besitzt. LP-Tokens können auf andere Protokolle übertragen und dort gestakt werden. DEXs werden jedoch versuchen, die Nutzer davon abzuhalten, dies zu tun. Eine Strategie ist zum Beispiel die Einführung von Auto-Compounding-Farmen, bei denen die oben genannten Belohnungen in Liquiditätspools reinvestiert werden.

LP Token Farming – Renditen maximieren

Yield Farming funktioniert so, als würde man Geld bei einer Bank einzahlen, um Zinsen auf seine Einlage zu erhalten. Ein DeFi-Projekt verlangt von den Nutzern, dass sie vorübergehend ihre Krypto-Vermögenswerte einbringen, um die Liquidität zu verbessern.

Wenn man zum Beispiel zu einem Liquiditätspool von ETH/USDT beiträgt, wird der Krypto-Besitzer sowohl ETH als auch USDT zur Verfügung stellen. Im Gegenzug für den Einsatz ihrer Krypto-Vermögenswerte erhalten sie eine Rendite. Yield Farming kann einen niedrigen durchschnittlichen APY haben, kann aber auch manchmal 1.000% bis 3.000% erreichen, wenn man in den frühen Stadien beitritt.

Im Allgemeinen ist das Farming von LP-Tokens profitabler als die Teilnahme an Liquiditätspools. Ersteres birgt jedoch mehr Risiken.

Kryptobesitzer erhalten LP-Token, wenn sie eine gleiche Anzahl von Token in einen Pool einzahlen. Diese Token stellen ihren Anteil an diesem Pool dar. Diese LP-Token werden geprägt, wenn dem Pool Mittel hinzugefügt werden. Sie werden dann verbrannt, wenn die Mittel abgezogen werden. Auf diese Weise wird sichergestellt, dass die Anzahl der LP-Token, die man besitzt, immer dem Prozentsatz des gesamten Poolbesitzes entspricht. Es besteht kein Risiko eines dauerhaften Verlustes.

Beim Farming werden LP-Token verwendet, um sie in einer Farm einzusetzen. Die Besitzer führen einfach einen Smart Contract aus, um die LP-Token farmen zu lassen. In diesem Fall erhalten die Nutzer in der Regel eine Belohnung in Form eines anderen Tokens. Dieser Prozess erfordert ein höheres Maß an Vertrauen seitens des Besitzers, da Probleme mit dem Smart Contract g das Geschäft gefährden könnten.

Jetzt weißt du fast alles über Liquidity Pool Token…

Liquiditätspools können für einen Krypto-Investor eine effektive Möglichkeit sein, ein passives Einkommen zu erzielen und zu einem Finanzsystem beizutragen, das den Zwischenhändler ausschaltet. DEXs sind auf den Liquiditätsbeitrag des Anbieters angewiesen.

Als Gegenleistung dafür, dass er die Konsistenz eines Liquiditätspools aufrechterhält und den Handel ermöglicht, wird der Anbieter belohnt. LP-Tokens zeigen an, wie viel ein Anbieter zu einem Pool beigetragen hat. APY zeigt an, welche Belohnungen der Anbieter im Laufe eines Beitragsjahres erhalten wird.