Das Bundesministerium der Finanzen widmet sich einmal mehr der Regulierungsfrage der Kryptowährungen und Token.

In einer E-Mail an die Länder heißt es, dass das Bundesfinanzministerium mit den obersten Finanzbehörden der Länder einen Entwurf zur ertragsteuerlichen Behandlung von Token im Allgemeinen und virtuellen Währungen wie beispielsweise Bitcoin im Speziellen erarbeitet. Momentan hören die Verantwortlichen noch die betroffenen Verbände an. In einem Schreiben heißt es:

„Nach Prüfung der Stellungnahmen der Verbände und erneuter Abstimmung mit den obersten Finanzbehörden der Länder wird das Bundesministerium der Finanzen die finale Fassung des BMF-Schreibens amtlich veröffentlichen. Damit soll den Praktikern in Verwaltung und Wirtschaft und dem einzelnen Steuerpflichtigen ein Leitfaden zur ertragsteuerlichen Behandlung von Token und virtuellen Währungen an die Hand gegeben werden.“

Von Token über Mining bis Airdrops

Das Bundesfinanzministerium plant die Erneuerung der steuerlichen Regulierung in verschiedensten Bereichen des Krypto-Spektrums. Dazu gehören virtuelle Währungen, aber eben auch Token und der Erwerb von „Einheiten einer virtuellen Währung durch Mining“. Des Weiteren widmet sich das Bundesfinanzministerium auch der Frage, wie mit Initial Coin Offering (ICO), Staking, Forks, Lending und Airdrops umzugehen ist.

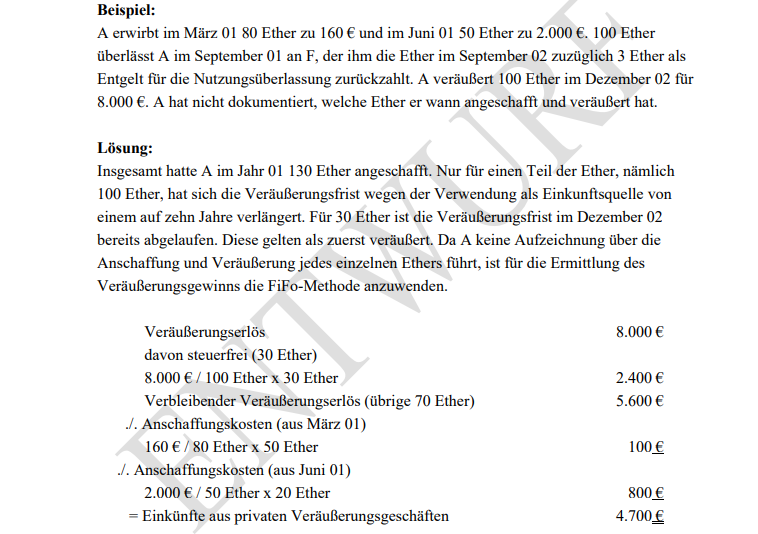

In Bezug auf die Einkünfte aus privaten Veräußerungsgeschäften lesen wir:

„Der Gewinn ist zu versteuern, wenn zwischen der Anschaffung und der Veräußerung nicht mehr als ein Jahr vergangen ist und die Summe sämtlicher aus den privaten Veräußerungsgeschäften im Kalenderjahr erzielten Gewinne (Gesamtgewinn) mindestens 600 Euro beträgt.“

Verlängerung der Veräußerungsfrist auf 10 Jahre

Die Verlängerung der Veräußerungsfrist verlängert sich auf 10 Jahre, wenn die Einheiten einer virtuellen Währung oder Token als Einkunftsquelle dienen.

„Eine Nutzung als Einkunftsquelle liegt beispielsweise vor, wenn Einheiten einer virtuellen Währung im Wege des sogenannten Lending gegen Entgelt überlassen werden (vgl. Rz. 21 und 77).“

Bundesfinanzministerium: Fokus auf viele Aspekte des Krypto-Finanzsystems

Zu den angesprochenen Teilbereichen des Krypto-Finanzsystems gehören auch die Utility Token. Da die Utility Token laut Bundesfinanzministerium lediglich einen zukünftigen Zugriff auf ein Produkt oder eine Dienstleistung sichern, ergibt sich für die Halter beim Einlösen der Utility Token keine ertragssteuerrechtlichen Pflicht. Schließlich handle es sich hier nicht um eine entgeltliche Übertragung und somit nicht um eine Veräußerung.

„Eine Veräußerung liegt nicht vor, da es an einer entgeltlichen Übertragung auf einen Dritten fehlt, wenn der Inhaber der Token lediglich die in den Token verkörperten Ansprüche auf ein Produkt oder eine Dienstleistung einlöst und unter Nutzung der Token die Ware oder die Dienstleistung erhält.“

Handelt es sich allerdings doch um eine gewinnbringende Veräußerung oder die Nutzung eines Zahlungsmittels, handelt es sich doch um einen ertragssteuerrechtlichen Vorgang.

Ein Blick ins Dokument lohnt sich, um die verschiedenen Bereiche genauer kennenzulernen, mit denen sich das Bundesfinanzministerium sich befasst. Ferner finden wir in dem Dokument auch interessante Definitionen für die verschiedenen Krypto-Teilbereiche.