In den letzten Tagen hat sich der Bitcoin Preis nach einer monumentalen Korrektur konsolidiert und das lokale Tief bei 30.000 USD erreicht. Viele On-Chain-Analyse Indikatoren verzeichneten ebenfalls signifikante Rückgänge auf das Niveau vor dem diesjährigen Run.

In der heutigen Analyse präsentieren wir fünf On-Chain-Indikatoren, die jetzt Unterstützungsniveaus aufzeichnen, die in früheren Bullenmärkten eine wichtige Rolle gespielt haben. Auf diese Weise liefern sie Argumente für die These, dass eine tiefere Korrektur in der Mitte des Bullenmarktes stattfindet, aber dessen Integrität intakt bleibt.

Bitcoin Preisaktion

Der Bitcoin Preis konsolidierte, seit er am 19. Mai eine monumentale Korrektur erfahren hat und auf 30.000 USD gefallen ist. Der Rückgang war ein Rekordwert von 53,5% für diesen Zyklus, gemessen vom Allzeithoch bei 64.895 USD.

Seitdem hat der BTC Preis die umfangreiche Spanne von 43.000 bis 30.000 US-Dollar wiedergewonnen. In der vergangenen Woche hat sich der Bitcoin Preis stabilisiert, das Widerstandsniveau von 40.000 USD zweimal getestet und bewegt sich derzeit um das Niveau von 37.000 USD.

Es gibt Diskussionen darüber, ob eine derart tiefgreifende Korrektur ein Signal für das Ende des Bullruns ist oder ob sie angesichts der aktuellen Marktlage als „gesunde Korrektur“ für den überhitzten Bullenmarkt angesehen werden kann. Die unten dargestellten Indikatoren der On-Chain-Analyse scheinen die letztere Option zu unterstützen und legen nahe, dass wir uns in diesem Zyklus gerade in der Mitte des Bullenmarkts befinden.

Drei Indikatoren, eine Geschichte

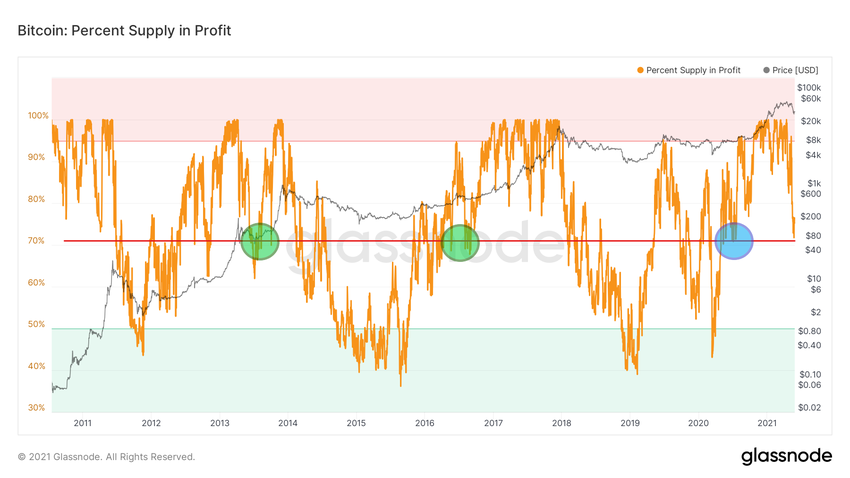

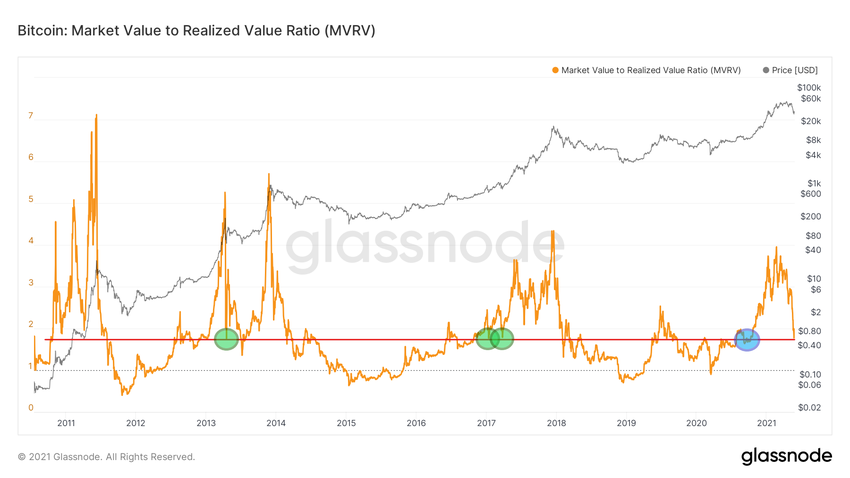

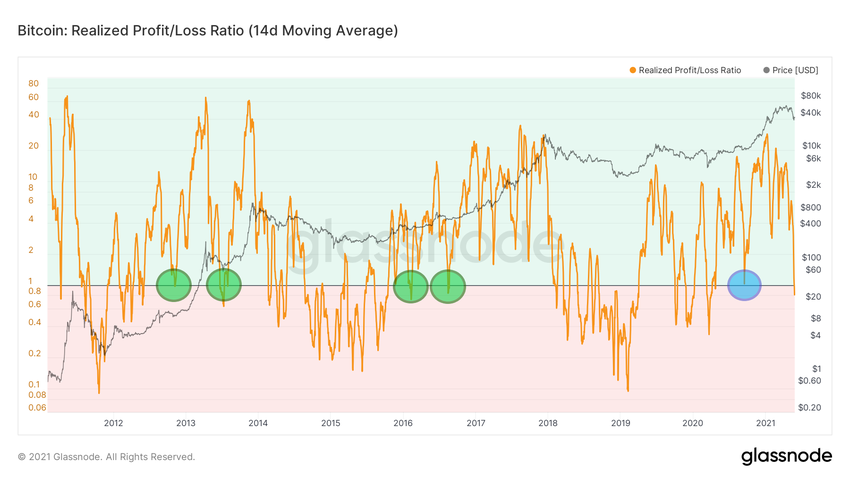

Die ersten drei langfristigen On-Chain-Indikatoren geben sehr ähnliche Signale: Percent Supply in Profit, MVRV und Realized Profit/Loss Ratio. Alle von ihnen befinden sich derzeit auf einem Niveau, das für die Mitte der beiden vorherigen Zyklen von entscheidender Bedeutung war: 2012-2013 und 2016-2017. Die Diagramme zeigen drei gemeinsame Merkmale:

- Korrekturen von lokalen Spitzen im Zyklus 2012-2013 erreichten das aktuelle Niveau (grüne Kreise).

- Korrekturen von lokalen Spitzen im Zyklus 2016-2017 erreichten das aktuelle Niveau (grüne Kreise).

- Der Bullenmarkt im Zeitraum 2020-2021 begann auf dem aktuellen Niveau (blaue Kreise).

Angebot im Gewinn

Der erste Indikator ist das prozentuale Gewinnangebot. Diese Metrik bestimmt den Prozentsatz der im Umlauf befindlichen Münzen im Gewinn, d.h. den Prozentsatz der Coins, deren Preis zum Zeitpunkt ihrer letzten Bewegung niedriger war als der aktuelle Preis.

Derzeit erzielen rund 72% der Bitcoins einen Gewinn im Vergleich zu dem Preis, zu dem sie gekauft wurden. Dieser Wert wurde nach dem ersten lokalen Höchststand im Jahr 2013 mehrmals erreicht. Nach Korrekturen zwischen Mai und August 2016 (grüne Kreise) diente dies auch zweimal als Unterstützung. Das letzte Mal, dass wir einen solchen Wert mehrmals verzeichneten, war während der langen dreimonatigen Konsolidierung zwischen Mai und Juli 2020 (blauer Kreis).

MVRV

Der zweite Indikator, der eine ähnliche Geschichte erzählt, ist MVRV, das Verhältnis zwischen Marktkapitalisierung und realisierter Kapitalisierung. Es gibt Auskunft darüber, wann der Preis unter seinem „fairen Wert“ liegt.

Während der aktuellen Korrektur näherte sich der MVRV dem Wert von 1,8, wo er während der Korrekturen der vorherigen Zyklen abfiel (grüne Kreise). In beiden Fällen war es ungefähr in der Mitte des Bullenmarktes, gefolgt von einer exponentiellen Wachstumsphase.

Der aktuelle Bullenmarkt begann ebenfalls auf diesem Niveau, als sich der BTC-Preis nach der oben genannten dreimonatigen Konsolidierung in Richtung neuer Höchststände bewegte.

Realisierter Gewinn/Verlust

Das dritte Beispiel für unser On-Chain-Analysemuster ist der 14-Tage-Durchschnitt des realisierten Gewinn-Verlust-Verhältnisses. Es ist das Verhältnis zwischen aller Coins, die mit Gewinn und Verlust bewegt werden.

Der aktuelle Wert dieses Indikators liegt bei 0,8, was einen leichten Marktverlust bedeutet. Das Langzeitdiagramm zeigt zwei bullische Wiederholungen dieses Niveaus in den letzten beiden Zyklen (grüne Kreise).

Im Zyklus 2012-2013 fand der erste Wiederholungstest vor dem ersten Peak und der zweite danach statt. Im Zyklus 2016-2017 fanden beide mehr oder weniger in der Mitte des Bullenmarktes statt. Dies war vor der Hauptwachstumsphase, aber auch vor dem Durchbruch der vorherigen ATH. Interessanterweise hatten wir bei diesem Indikator auch während der BTC-Korrektur im September 2020 einen erneuten Test dieses Niveaus. Dies geschah, als Bitcoin seinen vorherigen Widerstand um 10.000 USD als Unterstützung bestätigte.

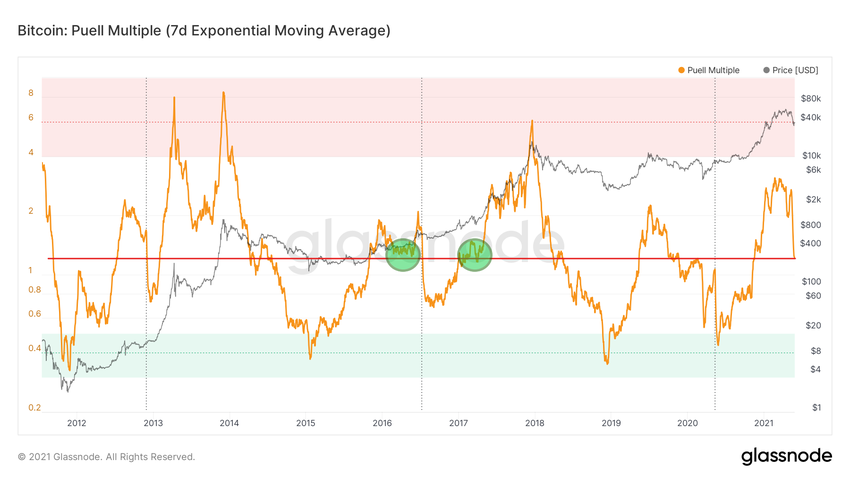

Zusätzliche Argumente: RHODL und Puell Multiple

Zwei weitere Indikatoren für die On-Chain-Analyse können unsere Darstellung der Mitte des aktuellen Bullenmarkts verstärken. Das erste ist das realisierte HODL-Verhältnis. Es verwendet ein Realized Cap HODL Waves-Verhältnis und hilft dabei, einen überhitzten Markt und mögliche Makrospitzen anzuzeigen.

Der aktuelle Wert dieses Indikators schwankt um 10.000. Das Sinusdiagramm ist der Bewegung ab der Mitte des Zyklus 2012-2013 (grüner Kreis) sehr ähnlich. Wo wir nach einem starken Anstieg eine erweiterte Konsolidierung hatten. Diese Region war auch in der späten Phase des Zyklus 2016-2017 von Bedeutung (blauer Kreis). Der Durchbruch führte jedoch schnell zur letzten Phase des Bullenmarktes.

Das letzte Element der On-Chain-Analyse, das Argumente für die Mitte des aktuellen Laufs liefert, ist das berühmte Puell Multiple. Diese berechnen wir, indem der tägliche Ausgabewert von Bitcoin durch den gleitenden 365-Tage-Durchschnitt des täglichen Ausgabewerts dividiert wird. Dieser Indikator half bei der Bestimmung der vorherigen Makrospitzen für Bitcoin, die auftraten, als Puell Multiple den roten Bereich über 4 erreichte. Heute beträgt sein Wert nur noch 1,1 und ist auf das Niveau von Ende 2020 gefallen.

Interessanterweise haben wir im Zyklus 2012-2013 nach dem ersten Höchststand kein so niedriges Niveau mehr erreicht. Vier Jahre später erwies sich dieser Bereich jedoch zweimal als wichtig. Darüber hinaus ging das Niveau 2016 sogar einmal für mehrere Monate verloren und wurde danach wiedererlangt. Trotzdem erreichten wir das Niveau Mitte des Zyklus erneut. Und dieses Testen ermöglichte einen viel höheren BTC-Wert auf dem Höhepunkt des Bullenmarktes.

Fazit

In der obigen Analyse haben wir fünf Langzeitindikatoren für die On-Chain-Analyse vorgestellt. Sie alle sprechen für die These, dass die laufende Bitcoin-Korrektur etwa zur Hälfte des aktuellen Bullenmarktes erfolgt. Wenn diese Niveaus beibehalten werden – wie in den Zyklen 2012-2013 und 2016-2017 – könnten die nächsten Monate eine starke Fortsetzung des Runs und eine Reise in Richtung neuer Allzeithochs für BTC sehen.