Exklusiv für Trader mit hohem Handelsvolumen, trotzdem in einer Stunde ausverkauft. Upbots steht nach seiner IEO stärker denn je dar.

Nach Serum und Hedget war Upbots die dritte IEO, welche auf FTX stattfand. Nun erhielt der Token wichtige Notierungen auf Handelsplattformen.

Keine 50k Handelsvolumen? Keine IEO für dich!

Eines fällt auf: FTX versucht sich derzeit an alternativen Verteilungsschlüsseln für IEO-Tokens. Von Binance ist ja bereits bekannt, dass die Tokens in einer Art Lotterieverfahren verteilt werden müssen, um eine ausreichende Verteilung auf viele Nutzer sicherzustellen. Um Lotterielose zu ergattern, müssen Nutzer die eigenen Tokens der Handelsplattform erwerben und für einen längeren Zeitraum halten.

FTX setzt dabei noch einen drauf. Nutzer, welche in den letzten 30 Tage kein Handelsvolumen von mindestens 50,000 USD aufwiesen, waren von der IEO vollständig ausgeschlossen, egal wie viele FTX-Token sie hielten. Zusätzlich hat FTX ein Auktionsverfahren eingeführt, wobei ihre Nutzer zu USDT zusätzlich FTX-Tokens bieten, welche verbrannt werden, sofern das Gebot einen Zuschlag erhält.

Trotz dieser Hürden gab es ein überwältigendes Interesse an der IEO. Der FTX-Chef Sam Bankman-Fried berichtete auf Twitter, dass nur jedes fünfte Los einen Zuschlag an UBXT-Tokens erhalten hat. Auch der Token selbst wurde auf dem Sekundärmarkt deutlich wertvoller eingeschätzt, als der Verkaufspreis von einem US-Cent. Derzeit wird UBXT auf Serum für 0,044 USD gehandelt.

Thanks for a successful IEO! There were about 5x as many tickets as slots, so roughly 20% won.

Listing on @ProjectSerum tomorrow! https://t.co/m9c1BfI8XX

— SBF (@SBF_FTX) September 14, 2020

Erst mal DEX-Listing, dann sehen wir weiter

Weiterhin fällt auf, dass UBXT nach der IEO noch nicht auf FTX gelistet wurde. Eigentlich sollten IEOs den Zweck erfüllen, einen Token nach seinem Verkauf direkt auf der ausführenden Börse zu notieren. Nach der IEO von Hedget dauerte es immerhin fast zwei Wochen, um den Token zu listen.

Stattdessen wurde UBXT auf Serum und SushiSwap gelistet. Beide sind dezentrale Börsen, welche von Bankman-Fried geleitet werden. Wie man durchaus vermuten mag, gestaltet sich die Notierung auf einer dezentralen Börse offenbar leichter, als auf einer zentralisierten Handelsplattform.

Dadurch stellt sich die Frage, ob das der Fahrplan für zukünftige IEOs werden könnte. Erst gehen die Initiatoren eines Projekts die Zusammenarbeit mit einer zentralisierten Börse ein, welche eine Art Patenschaft für das Projekt übernimmt. Dann verkauft die Börse die Tokens. Sie nimmt dabei keinen direkten Gewinn ein, profitiert dabei aber davon, dass die IEO eine höhere Nachfrage nach Börsen-Tokens schafft.

Letztlich listet die Börse den Token zwar nicht selbst, sondern über eine DEX, welche sie selbst leitet. Aus Sicht der Betreiber der Börse ergibt das durchaus Sinn. Sie unterhalten dann neben ihrer zentralisierten Börse, welche sich an institutionelle Investoren richtet, eine DEX, die experimentelle Projekte und DeFi-Enthusiasten anspricht.

Mit der Unterteilung in FTX und Serum gibt Bankman-Fried den Takt vor. Zufällig ergab sich noch die Übernahme von SushiSwap. Auch Binance unterhält zusätzlich zu der weltgrößten zentralisierten Handelsplattform eine DEX. Gut möglich, dass bald weitere Börsen diesem Beispiel folgen werden.

DeFiPulse stellt DPI vor

DeFi Tokens waren in den letzten Monaten einige der am besten performenden Krypto-Assets. Nun kann man mit einem einzelnen ERC-20 Token gleich in einen ganzen Korb von DeFi Tokens investieren.

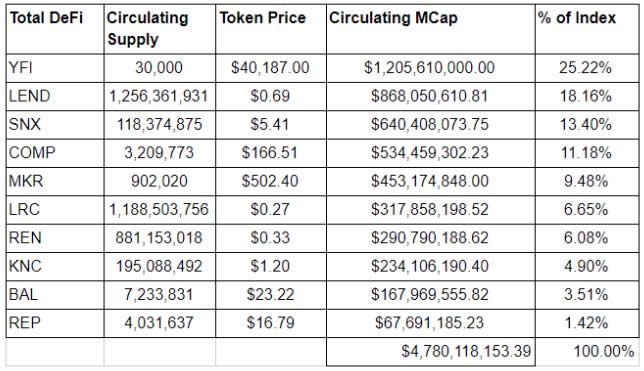

Besuchern von DeFiPulse dürfte eine neue Metrik auf der Webseite aufgefallen sein. Der DeFiPulse Index (DPI) trackt zehn der wichtigsten DeFi Tokens, gewichtet nach ihrer jeweiligen Marktkapitalisierung. Die unten stehende Tabelle zeigt, zu welchen Anteilen die einzelnen Tokens in den Index eingehen.

Dabei verwendet DeFiPulse eine ausgeklügelte Methode, um die einzelnen Tokens auszuwählen. Um sich für eine Aufnahme in den Index zu qualifizieren müssen Tokens beispielsweise seit mindestens 180 Tagen auf der Ethereum Blockchain gehostet sein. DeFiPulse prüft auch das Entwicklerteam und die Auditierung auf Herz und Nieren. Synthetische Assets können nicht in den Index aufgenommen werden.

DPI als Token

In Partnerschaft mit Set Ptotocol legt DeFiPulse den DPI auch als eigenen ERC-20 Token auf. Technisch gesehen handelt es sich dabei um nichts anderes als einen Wrapper, ähnlich wie Wrapped Bitcoin oder Wrapped Ether, nur dass die eingewickelten Tokens entsprechend ihrer Gewichtung in den Wrapper aufgenommen werden. Jeden Monat werden die Gewichtungen neu verteilt.

DPI ist auf mehreren DEXes, unter Anderem Uniswap, verfügbar. Damit können Nutzer dezentral in eine ganze Reihe von DeFi Tokens investieren, ohne dass dabei allzu hohe Gaskosten anfallen. Weiterhin versuchen Set und DeFiPulse den Token auch auf zentralisierten Handelsplattformen unterzubringen.

Der Set-CEO Felix Feng glaubt, dass sich DPI zu einem äußerst wichtigen Asset im DeFi-Bereich entwickeln und auch für Yield Farming Programme interessant wird. Er sagte, dass sich Index Tokens einen ersten Schritt auf dem Weg zu Krypto-ETFs darstellen könnten.

2) ETFs are the most heavily traded instruments in the traditional financial industry. Even in its first few hours, the DeFi Pulse Index is already shaping to be play that role.

— Felix Feng (@felix2feng) September 15, 2020

Yam startet zweiten Versuch

Die Yield Farming Plattform Yam Finance steht kurz vor ihrem Relaunch, welcher für Freitag, den 18. September geplant ist. Ursprünglich wollte Yam einen durch Yield Farming erzeugten Token mit einem elastischen Umlaufvermögen, ähnlich wie bei Ampleforth, kombinieren.

Dieser Versuch ging gründlich schief. Wie BeInCrypto berichtete, gab es einen kritischen Fehler in der Rebalancing-Funktion der Umlaufmenge, wodurch ein großer Teil des angelegten Vermögens verloren ging. Durch eine Governance-Abstimmung in letzter Sekunde konnte jedoch das schlimmste verhindert werden. Was noch vorhanden war, wurde auf die YAMv2 Plattform migriert und in “Stase“ versetzt, um vorläufig Zeit zu gewinnen und weiterhin Governance-Entscheidungen treffen zu können.

Mit einer weiteren Migration zu YAMv3 wird die Plattform nun wieder voll durchstarten. Die Smart Contracts der Plattform wurden von PeckShield vollständig auditiert. Damit steht einem zweiten Versuch nichts mehr im Wege.

Marktbericht

Nach der heutigen Notierung von SushiSwap berichtet DeFiPulse ein Total Value Locked (TVL) von 9,07 Mrd. USD. Der DeFiPulse Index steht bei 113,5.

SushiSwap steigt im Ranking auf Platz 5 (763 Mio. USD) ein, knapp hinter Uniswap (795 Mio. USD). Die größten DeFi-Plattformen sind Aave (1,39 Mrd., -5,2 %), Maker (1,26 Mrd.. +-0,0 %) und Curve Finance (1,04 USD, +1,8 %)

Stand: 15. September 2020, 1:43 Uhr.