2022 ist für den Kryptosektor bislang ein Jahr zum Vergessen. Der Terra Luna Crash, der Konkurs von Three Arrows Capital, die Celsius-Pleite, Insolvenz bei Nuri, Massenentlassungen im gesamten Kryptospace. Dazu unzählige DeFi-Hacks, die Investoren Milliarden kosten. Als Kirsche auf der Torte offenbart Binance die missliche Finanzlage des Konkurrenten FTX, deutet eine Übernahme an und lässt diese tags darauf platzen.

Alles in allem Drama genug, um eine eigene Serie daraus zu produzieren. Doch woran liegt es, dass der Kryptosektor eine Hiobsbotschaft nach der anderen verkündet? Wo laufen die Fäden zusammen und gibt es eine Lösung für die Probleme?

Schlag auf Schlag platzt ein Pulverfass nach dem anderen. Um alle Pleiten, Crashs und Pannen des Kryptospaces zu beleuchten, werden die Autoren der Jahresrückblicke viele Seiten füllen. Es scheint, als finde ein Reinigungsprozess sowohl im CeFi- als auch im DeFi-Umfeld statt.

Nach einer ausufernden Flut an lockeren Investitionen in Milliardenhöhe spült die entstandene Welle mit all ihrer Kraft die ungefestigten Anbieter aus dem Markt. In dieser brodelnden Flut gingen einige der größten CeFi-Instanzen unter. Während sich das ereignisreiche Jahr 2022 dem Ende zuneigt, schlüsseln wir auf, wie es zu den teilweise katastrophalen Ereignissen kommen konnte.

Ein dramatischer Kampf im Krypto-Space

Abseits der von welt- und zinspolitischen Unruhen gebeutelten Finanzmärkte steht auch der Kryptospace taumelnd in der Ecke. Sobald ein rechter Haken verdaut ist, scheint die Linke direkt hinterher zu schwingen. So musste der Krypto-Markt im Mai den Crash der Kryptowährung Luna und des gesamten Terra-Ökosystems verdauen. Rund 50 Milliarden US-Dollar schossen allein durch diesen Punch aus den Wallets der Krypto-Investoren. Die Pleite löste einen Dominoeffekt aus, der fest verwurzelte und standhafte Krypto-Riesen wie Three Arrows Capital, BlockFi und Celsius mit zu Boden riss. Weitere Milliarden fielen mit.

Damit nicht genug, gingen auch institutionelle Partner dieser Krypto-Riesen auf die Bretter. Denn zahlreiche Großinvestoren und Krypto-Services setzten große Summen auf ihre Favoriten. Anscheinend verwendeten die zentralen Krypto-Dienstleister hierfür teilweise sogar Kundengelder. Am Ende schlugen auch indirekt betroffene Unternehmen auf dem Boden der Tatsachen auf. Prominentes Beispiel: Die Nuri Bank, die im Dezember dieses Jahres ihre Pforten schließt.

Wir stellen also fest: Zentrale Dienstleister im Kryptobereich stehen auf wackeligen Beinen. Aufgrund von Partnerschaften, Vernetzungen und Serviceverträgen entstand ein undurchsichtiges Service-Geflecht. Ein Geflecht, das einzureißen drohte, sollte ein Faden reißen. Und so kam es schließlich auch. Selbst sicher geglaubte milliardenschwere Unternehmen gingen in Rauch auf. Und die Lunte scheint noch nicht erloschen.

Der dezentrale Finanzsektor (DeFi) betritt die Arena

Es scheint an der Zeit, den Blick auf die Basis des Blockchain- und Kryptosektors zu wenden. Da steht der Platzhirsch: Bitcoin. Als Ursprung eines digitalen Geldsystems, das auf einer einmaligen Zusammenführung mathematischer und kryptographischer Anwendungen fußt, zeigt er das Problem der zentralen Kryptoanwendungen auf. Und zwar allein in der Überschrift des 2008 erschienenen Whitepapers, das sagt: “Bitcoin: A Peer-to-Peer Electronic Cash System“. Peer-to-Peer, das heißt, es handelt sich hier um ein Geldsystem ohne zentrale Vermittlungspartei.

Während Bitcoin das Zahlungssystem und das Konzept der Wertaufbewahrung neu definiert hat, legte Ethereum 2013 den Grundstein für dezentral ausgeführte Finanzdienstleistungen. Nicht zuletzt aufgrund seines Whitepapers “A Next-Generation Smart Contract and Decentralized Application Platform” genießt der Ethereum-Schöpfer Vitalik Buterin bis heute Ruhm und Anerkennung.

Denn dank der Geburt der Smart Contracts entwickelte sich nach und nach auch der Bereich DeFi. 2016 entstand die erste dezentrale autonome Organisation (DAO) als community-geleiteter Investment Fund, der sein spektakuläres Ende in einem Hack fand.

Der Stein kam ins Rollen: Neben dem Austausch vom Kryptowerten durch dezentrale Tauschbörsen siedelten sich nach und nach auch Finanzdienstleistungen wie Kreditaufnahme und -vergabe, Versicherungen, Prognosemärkte und Spielereien wie Lotterien im Ethereum-Netzwerk an. Alles ohne vermittelnde Instanzen, die Prozesse verlangsamen oder Vertrauen voraussetzen.

Ist DeFi der Retter in der Not?

Widmen wir uns also endlich der Frage, ob DeFi die Rettung für den Kryptosektor ist. Dazu spüren wir zunächst die Schwachstellen der zentralen Player auf.

Zuerst einmal wissen wir von Andreas Antonopoulos: “Your keys, your bitcoin. Not your keys, not your bitcoin.” Und genauso verhält es sich auch mit allen anderen Kryptowerten. Legst du deinen privaten Schlüssel, den Zugang zu deiner Wallet, in fremde Hände, überreichst du damit die Macht über deine Coins und Token. Willkommen zurück im zentralisierten System.

Wenn nun zentrale große Kryptobörsen die Schlüssel all ihrer Kunden zentral verwahren, besitzen sie entsprechend große Macht. Sie können die Kryptowerte beispielsweise in sicher geglaubte Finanzprodukte stecken, wie den Lending Anbieter Celsius. Und zwar ohne Aufklärung oder Information an die Nutzer. Oder sie bringen die Dezentralität von DAO-Projekten in Gefahr, indem sie die in der eigenen Krypto-Börse gelagerten Token einsetzen, um Voting-Kraft zu sammeln.

Ein Beispiel bietet der neueste Fall in der Angelegenheit FTX: Wie eine Farce wirkt das Statement von FTX- und Alameda-CEO Sam Bankman-Fried aus dem Jahr 2021, in dem er von “vollständiger Transparenz” bei zentralisierten Kryptobörsen spricht. Öffentlich kritisiert SBF nicht reportete Zahlungen von traditionellen Finanzdienstleistern im Zuge der Finanzkrise von 2008. Nun soll er selbst 4 Millionen US-Dollar von FTX-Kundengeldern an Alameda überwiesen haben. Damit schürt er selbst die Angst vor einem “Lehman Moment” bei den Kryptoinvestoren. Und so bewahrheitet es sich immer wieder: Fehlerhaftes Verhalten steckt tief verwurzelt im menschlichen Dasein!

Die erschütternden Auswirkungen dieser Fehler spiegeln sich im Kursverlauf der Leitfigur Bitcoin wider. Und so blicken wir gespannt auf die Nachrichten der nächsten Zeit, wie weit die Fäden von FTX reichen.

DeFi Applikationen hingegen sind frei von solchen Fehlentscheidungen menschlich geleiteter Machtzentren. Hier verwahrt der Investor seine Keys selbst. Damit liegt nicht nur die Macht über eigene Kryptowerte in den Händen der Nutzer, sondern auch die Verantwortung für die Assets. Diese Verantwortung trainierte uns das traditionelle Finanzsystem über die Jahre ab. Es scheint wie ein Tausch – Verantwortung übernehmen, um Freiheit zu erlangen.

Über die Schwachstellen des Retters, Decentralized Finance

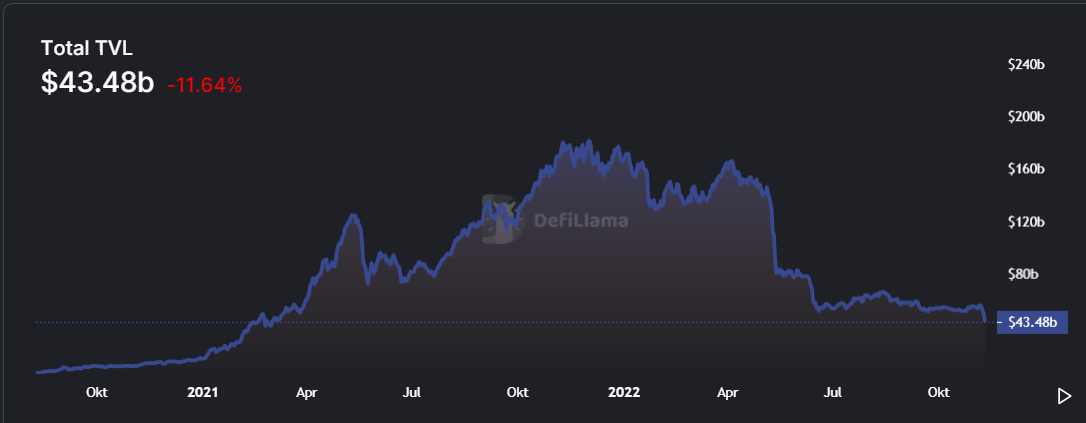

Soweit klingt es, als könne DeFi die Nachteile der zentralen Kryptodienstleister aushebeln. Durch den Grundsatz “Code ist Gesetz” und die Eigenverwahrung der Zugangsschlüssel entsteht ein globales Finanzsystem ohne zentralen Verwahrer oder Vermittler. Doch nicht ohne Grund setzte der Total Value Locked (TVL) in den DeFi Anwendungen nach einem raketenhaften Anstieg seit 2021 dieses Jahr zum Sinkflug an.

Zahlreiche Hacks, RugPulls und regulatorische Unsicherheiten brachten Unruhe in den DeFi Sektor. Fehler in den Smart Contract – menschliche Fehler – führten in den letzten Monaten vermehrt zu Exploits. Allein durch DeFi Cross-Chain Bridge Attacken erbeuteten Hacker über 2 Mrd. US-Dollar. Alles in allem fühlen sich die Krypto-Nutzer im DeFi Umfeld noch zu unsicher. Außerdem lässt die Nutzerfreundlichkeit der dezentralen Applikationen (DApps) zu wünschen übrig. Daher bevorzugen Nutzer oft zentralisierte Services anstatt DeFi.

Um Schwachstellen in den DeFi-Applikationen auszubessern, sollten standardisierte, qualitativ hochwertige Audits die Marktreife beurteilen. Schließlich setzen Nutzer reelle Werte ein, um Finanzdienstleistungen im DeFi Bereich zu nutzen. Da bedarf es einer gewissen Sicherheitsgrundlage.

Wie wir wissen, steckt der Bereich DeFi noch in den Kinderschuhen und leidet entsprechend noch unter bestimmten Kinderkrankheiten. Ein gefundenes Fressen für Betrüger und Hacker. Umso wichtiger ist es, das Ökosystem durch Regeln sicherer zu machen. Erst dann können DeFi-Dienste mit einer Massenadoption rechnen.

“DeFi ist eine konsequente Weiterentwicklung des Finanzsektors, die jedoch mit einer erheblichen technologischen und kulturellen Disruption verbunden ist. Es sind noch viele regulatorische Fragen offen, die es zu beantworten gilt”, sagte dazu Thomas Dünser in einem Interview mit BeInCrypto.

Was wir daraus lernen

Sowohl das traditionelle Finanzwesen (TradFi) als auch zentrale Krypto-Services (CeFi) und DeFi weisen Stärken und Schwächen auf. So schließt das langsame traditionelle Finanzsystem Teile der Welt aus, es bedarf einer vermittelnden Instanz und ist zentral gesteuert. Jedoch entwickelte sich über die Jahre ein umfangreicher Rechtsrahmen, der ein funktionierendes System einschließt.

DeFi hingegen gilt als “wilder Westen” der Finanzwelt. Zwar führt der Code das aus, was er soll, doch der Code kann immer fehlerhaft sein. Als regulatorischer und prozessualer Kompromiss bietet CeFi weiterhin die Möglichkeit für zentrale Instanzen, angesammelte Kundengelder zu veruntreuen und Macht auszuüben.

Zuletzt forderte CZ, der CEO von Binance einen “proof of reserves”, mit dem zentrale Kryptobörsen die Höhe ihrer finanziellen Reserven beweisen sollten. Ein Schritt in die richtige Richtung und wieder ein Beweis dafür, dass der Sektor aus Fehlern lernt. Freiwillig schlossen sich bislang die zentralen Kryptobörsen OKX, KuCoin, Crypto.com, Polonix und Huobi dem Vorschlag an.

Es scheint, als entwickelten sich die Regeln im Krypto-Space teilweise selbstständig, durch ganz normale Marktwirtschaft. Nutzer greifen auf die Services zurück, die die größte Sicherheit bieten und so entwickeln sich die Anbieter in die gewünschte Richtung. Die da heißt: Eine sichere, einfach anwendbare, vielseitige trustless DApp mit ansprechendem Design.

Ziel sollte es schlussendlich sein, die Stärken der jeweiligen Systeme zusammenzuführen. Indem eine zeitgemäße und sinnvolle Regulierung auf Grundlage ethischer Grundwerte auf ein individuell verwaltetes Peer-to-Peer Zahlungssystem trifft. Und wenn die Nutzer dezentraler Finanzinstrumente ausgiebig geprüfte und getestete DApps verwenden, kommen wir einer guten Lösung immer näher. Wo uns die Entwicklungen hinführen, wird sich zeigen. Jedenfalls hat es auch seine gute Seite, wenn sich der Markt automatisch von schlechten Services reinwäscht und aus den Fehlern lernt.

Der abschließende Appell: Lasst uns die Möglichkeit eines weltweit integrativen, günstigen und schnellen – kurz zeitgemäßen – Finanzsystems mit P2P-Zahlungen nicht durch menschliches Fehlverhalten und Machtzentren entgehen.