Crashs von vielen Krypto-Projekten plagen den Markt, doch die größte Gefahr stellt die mögliche Insolvenz eines Krypto-Urgesteins dar: Hedgefonds 3 Arrows Capital. Ein Insolvenzverfahren in diesem Ausmaß würde mit Mt. Gox, den Lehmann Brothers, oder GameStop in die Geschichtsbücher eingehen.

Durch Leverage (zu Deutsch: Hebelung) leihst du dir Kapital, um die Erträge deiner Investitionen zu steigern. Das ist unter anderem auf zentralen und dezentralen Krypto-Börsen, aber auch durch Kredit-Protokolle wie Aave oder YFI möglich. Zu viel geliehenes Kapital bzw. “Loose Money” im Markt ist ungesund, doch Bärenmärkte bringen diese Schwächen oftmals erst zum Vorschein. Ein solcher Fehler scheint nun einem der größten Krypto-Hedgefonds und Kreditnehmern unterlaufen zu sein: 3 Arrows Capital oder kurz 3AC.

Auf jeglichen sozialen Medien breiten sich seit einigen Tagen Gerüchte um die Insolvenz von 3 Arrows Capital aus. Diese waren als Luna-Investoren von dessen Crash bereits stark angeschlagen. Eine Insolvenz von 3AC wäre ein weiteres Black Swan Event für den Krypto-Markt und würde einen Verkaufsdruck und Liquidationen in Milliardenhöhe bedeuten.

Denn 3 Arrows Capital ist eine der größten Firmen der Krypto-Welt. Der Hedgefonds existiert seit 2012 und gilt dadurch als Krypto-Urgestein. Mitgründer der Firma, Zhu Su (Ex Deutsche Bank), ist einer der bekanntesten Krypto-Persönlichkeiten mit über 500.000 Twitter-Followern. Sein Partner Kyle Davies (Ex Credit Suisse) ist ebenso eine einflussreiche Figur. Three Arrows Capital entfernten alle Altcoin-Ticker aus ihrer Twitter-Bio, löschten Instagram Accounts und wurden die letzten Tage auffällig ruhig.

Ein Blow-Up des Hedgefonds wäre katastrophal für den Krypto-Markt, denn die Reichweite Three Arrows Capital ist immens. Sie fungieren als Marktmacher, Trader, investieren in viele Altcoins und NFTs und sind mit weiteren Fonds involviert (Bsp. DeFiance oder Starry Night Capital). Sie haben viele Partnerschaften und verwalten sogar die Schatzkammern einiger ihrer Portfolio-Firmen. Das ist nur die Spitze des Eisbergs.

Ist 3 Arrows Capital in Schwierigkeiten?

Und die Tiefen dieses Eisbergs kommen langsam zum Vorschein. On-Chain-Statistiken zeigten, dass Three Arrows Capital kämpfte, ihre Sicherheiten zurückzuzahlen. Die Gerüchte breiteten sich aus wie Laubfeuer und mehr und mehr glaubwürdige Stimmen kamen ans Tageslicht.

So berichtete Blockfi, eine Kredit-Plattform, dass sie 3AC am 16. Juni 2022 liquidierte. Es wurde weiter berichtet, dass der Hedgefonds im Mai satte 31,37 Millionen USD auf der Trading-Plattform Bitfinex verlor. Die Stimmen frustrierter Geschäftspartner tönten ebenso über Twitter. Letztlich wurde bekannt, dass der NFT-Fond von 3AC (Starry Night Capital) ihre Assets im Wert von über 21 Millionen USD transferierte.

Man spekuliert, dass diese eventuell verkauft werden müssen, um liquide zu sein. Das Unternehmen evaluiert nun verschiedene Auswege. Darunter zählen der Verkauf von Vermögenswerten und eine Rettungsaktion durch ein anderes Unternehmen. Falls all das scheitert, könnten wir Zeuge eines weiteren Crashs für die Geschichtsbücher werden. In diesem Fall würde das Event rund um Three Arrows Capital Ausmaße annehmen, die man bisher nur in wenigen Crashs wahrnehmen durfte. Ein längerer Bärenmarkt wäre dann nicht zu verhindern.

Die Insolvenz von Mt. Gox im Jahre 2012

Mt. Gox war eine der größten Bitcoin-Handelsbörsen. Sie wurde im Jahr 2009 als Sammelkarten-Tauschbörse gegründet und 2010 zu einer Bitcoin-Börse umgewandelt. In einem Vorfall 2013 sind der Börse 850.000 Bitcoin durch einen angeblichen Hackerangriff abhandengekommen. Diese Insolvenz löste einen brutalen Bärenmarkt aus (2013-2015).

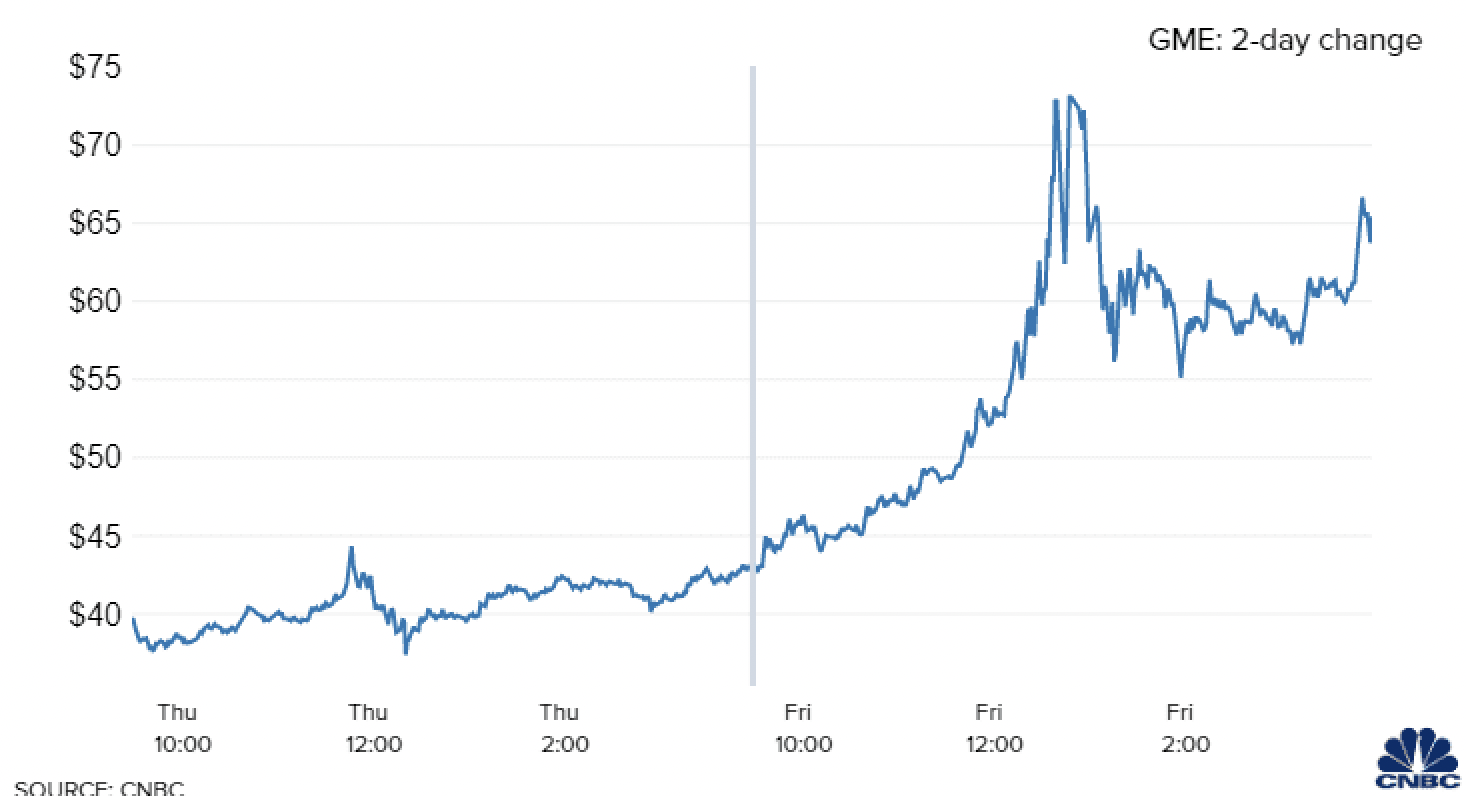

Der GameStop (GME) Short-Squeeze

Hier erwischte es die Short-Seller. Im Januar 2021 waren etwa 140 % des Börsenwerts von GameStop leer verkauft. Die andere Seite des Trades ging vom Reddit-Forum r/wallstreetbets aus. Hedgefonds und Verkäufer mussten ihre Positionen schließen und sorgten damit für einen immensen Preisanstieg. Große Firmen kamen an den Rand der Insolvenz und mindestens ein großer und etablierter Hedgefonds, Melvin Capital, wurde gerettet.

Die Lehman Brothers und die Finanzkrise 2008

Die Insolvenz der Lehman Brothers Bank stellte den Höhepunkt der Immobilienblase dar. Den Schaden der Insolvenz schätzte man auf 50 bis 75 Milliarden USD. Die Lehman Brothers war die erste Investmentbank, die nicht von der damaligen US-Regierung gerettet wurde. Verantwortlich für die Immolbilienblase waren in erster Linie die unverantwortliche Vergabe von Krediten. Der darauffolgende Bärenmarkt dauerte ganze 3 Jahre lang an.