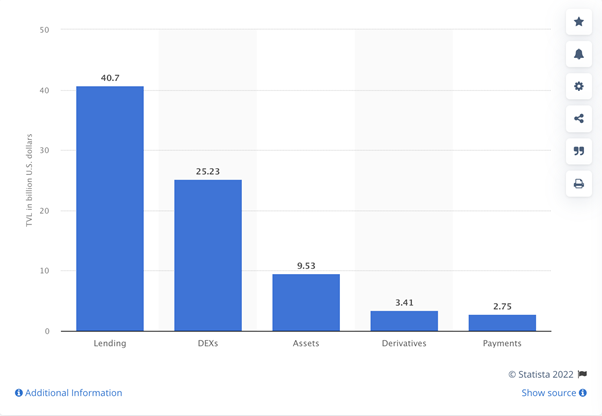

Das “Lending” bzw. der Kreditmarkt ist einer der am schnellsten wachsenden Bereiche des DeFi-Markts. Laut Statista entfällt auf dieses Geschäftsfeld inzwischen fast die Hälfte des gesamten Transaktionsvolumens des DeFi-Marktes (etwa 40 Milliarden US-Dollar).

Die meisten Experten sind der Meinung, dass der DeFi-Markt aufgrund seiner Vorteile gegenüber dem traditionellen Kreditmarkt noch exponentiell wachsen wird.

Grund dafür ist die rasante Zunahme der Zahl der potenziellen Kreditgeber. Aufgrund des offenen Designs von DeFi kann jeder Kryptowährungsnutzer zum Kreditgeber werden, wenn er bereit ist, das Risiko einzugehen. Gleichzeitig ist das Kreditrisiko in einem dezentralen System geringer, da die Informationen über die Kreditnehmer teilweise transparenter sind als im klassischen Finanzsystem.

DeFi bietet Kreditnehmern viele Vorteile

Der dezentralisierte Markt bietet den Kreditnehmern erhebliche finanzielle Vorteile, da sie sich ohne Drittparteien mit den Kreditgebern in Verbindung setzen können. Außerdem können die Kreditnehmer gleichzeitig mit mehreren Kreditgebern interagieren, sodass die Kreditgeber gezwungen sind, ihre Forderungen niedriger anzusetzen.

Die Vergabe und Aufnahme von Krediten in Form von Kryptowährungen ist äußerst populär geworden, seit es die Kreditprotokolle Aave und Compound gibt, die es den Nutzern ermöglichen, Kryptoassets gegen Zinsen anzubieten oder ihren aktuellen Wert als Sicherheit zu verwenden, um andere Assets auszuleihen. Analysten kritisieren jedoch, dass diese Plattformen eher wie Pfandhäuser und nicht wie Banken funktionieren. Die Plattformen verlangen nämlich von den Kreditnehmern, dass sie ihre Kredite überbesichern. Bei der Aufnahme eines Kredits muss durchschnittlich 120 % der Kreditsumme besichert werden.

Die Ineffizienz dieses Systems liegt auf der Hand. Wenn man beispielsweise Sicherheiten in Höhe von 120 Euro hinterlegen muss, um einen Kredit in Höhe von 100 Euro zu erhalten, dann ist das Ganze nur für eine sehr begrenzte Anzahl von Geschäften, wie kurzfristige Spekulationen oder fremdfinanzierte Geschäfte, sinnvoll. Dennoch ist dieses Modell derzeit das populärste Kredit-Modell im DeFi-Markt. Die gängigen Verfahren zur Bewertung der Zuverlässigkeit von Kreditnehmern (ein Kreditrating) werden im dezentralen Finanzwesen nämlich nicht angewendet. Der Grund dafür ist einfach. Fast alle Transaktionen werden anonym abgewickelt, sodass es schlicht unmöglich ist, eine Bonitätsprüfung für einen Kreditnehmer zu erstellen.

Übersicherung ist die größte Hürde für den DeFi-Markt

Von Tag zu Tag wird offensichtlicher, dass die Übersicherung von Krediten das größte Hindernis für die Weiterentwicklung der dezentralen Kreditvergabe und des gesamten DeFi-Markts darstellt. Und die Krise steht vor der Tür. Laut einem aktuellen Report von Messari erhielten die Liquiditätsgeber auf Compound im dritten Quartal dieses Jahres die bisher niedrigsten Renditen für ihre Beiträge seit dem Start der Plattform.

Der Rückgang der Zinserträge ist vor allem auf den Zustrom neuer Kreditgeber zurückzuführen, die ebenfalls Profite erzielen wollen. Auch wenn das Kreditvolumen immer noch stärker zunimmt als die Summe der eingezahlten Gelder (57% gegenüber 48% im aktuellen Quartal), so schließt sich diese Lücke doch immer schneller. Sie wird voraussichtlich bald ganz verschwunden sein. Oder anders ausgedrückt: Das Kreditangebot übersteigt bald die Nachfrage nach Krediten. Das könnte zu einem starken Rückgang der Einnahmen der Kreditgeber und einem Zusammenbruch des dezentralen Kreditmarktes führen.

Nach Angaben von Messari sind allein im dritten Quartal 2021 die Einnahmen der Kreditgeber aufgrund der niedrigeren Kreditzinsen um 19 % gesunken (von 96 Millionen US-Dollar auf 78 Millionen US-Dollar). Die DeFi-Branche muss also Kredite mit geringen oder idealerweise gar keinen Sicherheiten zu vergeben, damit sich dieser Trend umkehrt.

Die drohende Stagnation im Lending-Markt

Andere Projekte konzentrieren sich auf den Schutz der Kunden vor der Volatilität des Kryptomarktes und des Kryptokreditmarktes. So sind Kredite mit festem Zinssatz jetzt im Trend. Im Juni 2021 kündigte Compound Labs ein Produkt namens Compound Treasury an. Bei dem neuen Produkt erhalten die Nutzer einen garantierten festen Zinssatz von 4% pro Jahr. Compound geht davon aus, dass das Produkt eine höhere US-Dollar-Liquidität bringen wird. Diese wiederum wirkt sich positiv auf die Kreditzinsen für die Kreditnehmer aus.

Dennoch können diese Maßnahmen die Krise im dezentralen Kreditmarkt nur hinauszögern. Der DeFi-Markt kann ohne die Einführung dezentraler Unternehmenskredite nicht die nächste Entwicklungsstufe erreichen. Das Problem ist, dass Unternehmen niemals Kredite mit voller Besicherung aufnehmen werden.

Die Zukunft gehört den Bonds

Wie lässt sich nun also das zuvor erwähnte Problem lösen? Nur wenige Projekte haben sich dieser Herausforderung gestellt. Der Hauptkonkurrent von Compound Labs – die Plattform Aave – entwickelt eine neue Form der unbesicherten Kreditvergabe mit einem neuartigen Kreditmodell. Bei dieser Variante wird die Verantwortung für die Besicherung des Kredits auf den Kreditnehmer verlagert. Dieser ist dann für die Einziehung der Forderung zuständig. Der Endkunde erhält dabei einen Kredit, der nur teilweise oder gar nicht besichert ist. Die Einbeziehung des Kreditversicherers in den Kreditvergabeprozess führt jedoch eindeutig zu einer Verteuerung der Kreditraten für den Kreditnehmer und zu einer Minderung des Gewinns für den Kreditgeber.

Cream Finance führte in diesem Jahr mit dem Kreditservice der Iron Bank einen ähnlichen Mechanismus ein. Dabei werden einer begrenzten Anzahl von Bevollmächtigten, deren Zuverlässigkeit von Cream Finance-Experten vorab geprüft wurde, unterbesicherte Darlehen gewährt. Allerdings ist noch unklar, wie Cream die Liquiditätsgeber entschädigen soll, wenn ein zugelassener Kreditnehmer das Geld nicht zurückzahlt.

DeBond

Ein anderes neues Projekt – DeBond – entwickelte ein System, welches sich an den etablierten Praktiken des traditionellen Kreditmarktes orientiert. Das Unternehmen bietet Fremdfinanzierung in Form von “Bonds” an.

Dabei muss ein potenzieller Kreditnehmer digitale Assets in einem Smart Contract hinterlegen und die Parameter des Kredits festlegen, darunter die Laufzeit, den Betrag, den Zinssatz und die Höhe der einzelnen Kreditzahlungen. Darüber hinaus kann der Nutzer all diese Parameter individuell auf der Grundlage seiner eigenen Bedürfnisse und Fähigkeiten auswählen. Diese Smart Contracts ähneln insofern einem klassischen Kredit, da der Kreditnehmer die Parameter des Kredits wählen kann – mit festem oder variablem Zinssatz. Dieser Smart Contract kommt dann auf eine elektronische Auktionsplattform, auf der der Kreditgeber den Bond dann zu attraktiven Konditionen kaufen kann. Der Emittent erhält einen Kredit, und der Kreditgeber erhält ein Pfand und sein Geld zurück. Der Smart Contract managt die Garantieansprüche. Aber das ist noch nicht alles.

Der neue, von DeBond verwendete EIP-3475-Algorithmus ermöglicht es dem Kreditgeber, Derivate auf ausstehende Kredite zu emittieren und diese in neue Anleihen mit unterschiedlichen Risiko- und Ertragskombinationen zu bündeln. Diese Derivate können auf dem Sekundärmarkt auf der Plattform von DeBond gehandelt werden. So wird Kreditrisiko zwischen den Liquiditätsanbietern aufgeteilt. Im Vergleich zu den derzeitigen DeFi-Lending-Protokollen ergibt sich daraus ein großer Vorteil für den Kreditgeber. Der wichtigste Vorteil für den Kreditnehmer besteht darin, dass die Sicherheiten nicht liquidiert werden müssen, wenn deren Wert unter den bestehenden Schwellenwert von 110-150% fällt.

Wird DeFi einer der wichtigsten internationalen Finanzmärkte sein?

Bonds sind derzeit das wichtigste Instrument der Unternehmensfinanzierung. Ende 2020 beliefen sich der Wert der auf US-Dollar basierenden Anleihen auf fast 21 Billionen US-Dollar. Das entspricht mehr als 132,5 % des nominalen BIP der USA. Zum Vergleich: Wenn wir dasselbe Verhältnis auf die Gesamtkapitalisierung des DeFi-Marktes anwenden, die sich auf etwas mehr als 52 Milliarden US-Dollar beläuft, dann liegt das mögliche Volumen des DeFi-Bonds-Marktes bei über 50 Milliarden US-Dollar.

Falls es dem DeFi-Markt gelingt, ähnliche Instrumente wie klassische Anleihen bzw. Kredite zu schaffen, dann könnte sich der DeFi-Markt zu einem bedeutenden Bereich für Unternehmensschulden und zu einem einflussreichen Teil des gesamten weltweiten Finanzmarktes entwickeln. Cream Finance hat bei einer seiner Präsentationen zu Recht darauf hingewiesen, dass der 70-Milliarden-Dollar-Markt für direkte Bankkredite “ein Tropfen auf den heißen Stein ist, wenn man ihn mit der Größe aller US-Unternehmensschulden vergleicht, die Ende 2020 die 10-Billionen-Dollar-Marke überschritten haben.”

Haftungsausschluss

Gemäß den Richtlinien des Trust Project werden in diesem Artikel Meinungen und Perspektiven von Branchenexperten oder Einzelpersonen vorgestellt. BeInCrypto ist um eine transparente Berichterstattung bemüht, aber die in diesem Artikel geäußerten Ansichten spiegeln nicht unbedingt die von BeInCrypto oder seinen Mitarbeitern wider. Die Leser sollten die Informationen unabhängig überprüfen und einen Fachmann zu Rate ziehen, bevor sie Entscheidungen auf der Grundlage dieses Inhalts treffen.