Eine zunehmende Knappheit macht sich breit in Bitcoin-Land. Seit dem Halving im Mai dieses Jahres werden nur noch 6,25 BTC je Block emittiert. Zeitgleich decken sich Institutionen mit dem digitalen Gold ein. Diese gegenläufige Tendenz bietet den perfekten Nährboden für einen neuen Bitcoin Bull Run.

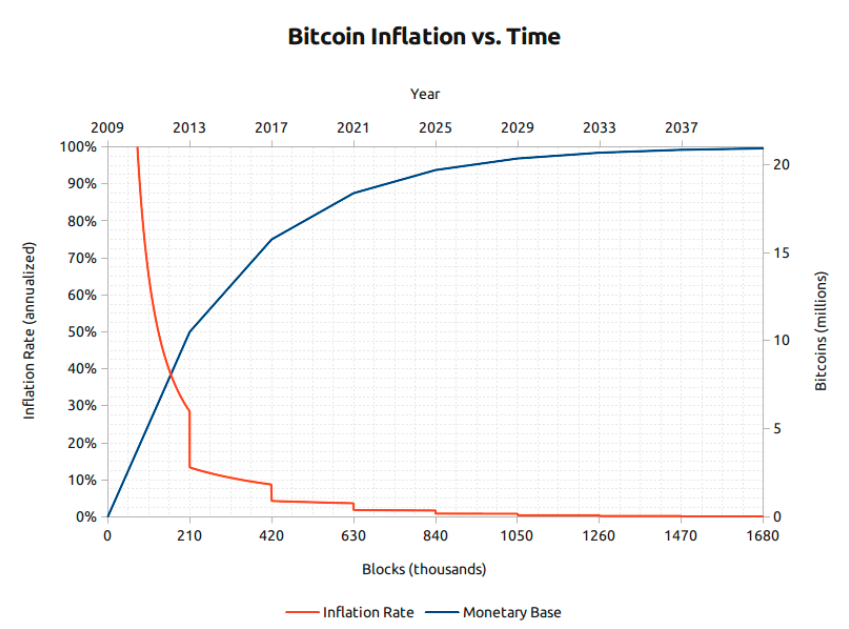

Bitcoins ökonomisches Uhrwerk ist im Grunde leicht zu durchschauen. Alle vier Jahre verringert sich die Inflationsrate der Kryptowährung um 50 Prozent: Bei den sogenannten Halving Events greift ein Teil des Quellcodes und reduziert den erlaubten Block Subsidy, also die Entlohnung der Miner für das Verifizieren von Transaktionen. Natürlich nimmt damit nicht die BTC-Gesamtmenge ab. Aber die Rate, in der neue Bitcoin ins Protokoll kommen, sinkt drastisch.

Mathematisch ergibt sich dadurch eine Art logarithmisches Angebotswachstum, das sich asymptotisch an die maximale Obergrenze von 21 Millionen BTC annähert, diese aber niemals überschreitet.

Da das Angebotswachstum während Bitcoins Anfangstage mit 50 (Jan. 2009 – Nov. 2012), 25 (Nov. 2012 – Jul. 2016) bzw. 12,5 BTC (Jul. 2016 – Mai 2020) je Block noch erheblich umfangreicher war, ist ein Großteil der Coins zur Stunde bereits in Umlauf. Genauer gesagt haben Miner in den ersten zehn Jahren seiner Existenz etwa 88 Prozent aller jemals zu emittierenden BTC gemint.

Satoshi Nakamoto hat Bitcoin als das härteste monetäre Asset der Welt konzipiert und das macht sich dieser Tage bemerkbar. Schließlich befindet sich Orange Coin zu Redaktionsschluss auf der Zielgeraden zum Allzeithoch bei 19,600 US-Dollar (USD) und damit mitten im Bullenmarkt.

Bitcoin und der institutionelle Bullenmarkt

Für ein intuitiveres Bild, wohin ein zunehmender Mangel an Bitcoin führen kann, lohnt es sich, einen Blick auf jüngste Ankaufprogramme großer Institutionen zu werfen. Dass mit MicroStrategy, ein Nasdaq-gelistetes Großunternehmen mehr als nur einen Zeh in den Bitcoin-Markt getunkt hat, dürften die meisten mitbekommen haben. Im September vermeldete der charismatische CEO Michael Saylor, dass sein Unternehmen insgesamt 425 Millionen USD aus den Reserven in BTC getauscht hat. Bisher kann sich das Investment sehen lassen. Nicht einmal drei Monate nach Bekanntwerden des Mega-Ankaufs von knapp 0,2 Prozent der gesamten Bitcoin-Umlaufmenge hat der Wert des Investments bereits um 70 Prozent zugenommen.

Angebot hält Nachfrage nicht stand

Um das schiere Ausmaß ins Verhältnis zu setzen, muss man einen weiteren Schritt zurücktreten. Denn mit insgesamt 38.250 BTC hat das Unternehmen nicht nur einen nennenswerten Teil aller überhaupt verfügbaren Bitcoin erstanden. Großeinkäufe wie dieser führen auch dazu, dass das Angebot alsbald austrocknen könnte. Eine Beispielrechnung:

Mit 6,25 BTC, die je Block emittiert werden, kommen aktuell etwa 900 Coins in Umlauf. Umgerechnet entspricht dies einem Marktwert von 17,1 Millionen USD. MicroStrategy allein hat mit 425 Millionen also für genug Nachfrage gesorgt, um alle BTC, die in einem Zeitraum von 42 Tagen emittiert werden, aufzukaufen. Das ist gigantisch.

Doch damit nicht genug. Denn neben dem Buiness-Intelligence-Unternehmen MicroStrategy bringen sich dieser Tage auch andere große Spieler in Stellung.

Die Bitcoin werden knapp

Prominentestes Beispiel: PayPal. Der Zahlungsdienstleister bietet seit kurzem den Kauf, Verkauf und die Verwahrung von BTC sowie einigen Altcoins auf seiner Plattform an. Kundinnen und Kunden bleiben damit die Querelen einer Exchange-Registrierung erspart und der Bitcoin-Markt erschließt sich quasi über Nacht für 300 Millionen neue Nutzer. Und das macht sich bemerkbar. Denn seit dem Launch des Service im November kennt der BTC-Kurs nur eine Richtung: Gen Norden.

Verwunderlich ist das nicht. Denn eine der Hürden in vergangenen Bullenmärkten war eindeutig die behäbige Exchange-Infrastruktur. Regelmäßig brach etwa die beliebte Bitcoin-Börse Coinbase während Bull Runs zusammen – Kauf und Verkauf war dann kaum noch möglich. Mithilfe von PayPal ist es für US-Bürger indes nun kinderlicht, an BTC zu kommen.

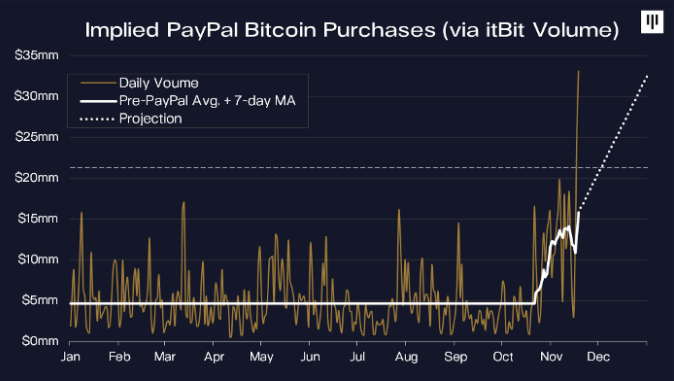

Und so bahnt sich die viel beschworene Verknappung an. Denn mit dem Start des Krypto-Dienstes geht auch das Volumen der Partnerbörse itBit durch die Decke. Anstatt von durchschnittlich fünf Millionen USD verkauft itBit mittlerweile Bitcoin im Wert von etwa 15 Millionen USD pro Tag und verdreifacht seine Kapazität quasi über Nacht.

Und mehr noch. Denn wie vorhin vorgerechnet, kommen pro Tag BTC im Gegenwert von etwa 17 Millionen USD ins Spiel. Damit sorgt PayPal allein für genug Nachfrage, um 80 Prozent aller frischen BTC vom Markt zu nehmen (gestrichelte weiße Linie in der Graphik).

Ferner dürfte PayPal der Kryptowährung Nr.1 nächstes Jahr einen weitern Schub versetzen. Denn wie CEO Dan Schulman auf CNBC mitteilt, wird das Unternehmen ab 2021 auch 28 Millionen registrierte Händler in seine Krypto-Infrastruktur einbinden und öffnet das Ökosystem so für die breite Masse.

Anfang nächsten Jahres werden wir Kryptowährungen als Finanzierungsquelle für alle Transaktionen bei unseren 28 Millionen Händlern zulassen. Und das wird den Nutzen von Kryptowährungen erheblich steigern.

PayPal-CEO Dan Schulman.

Geschäftsbericht von Square sprich Bände

Neben PayPal gilt auch Konkurrent Square als Bitcoin-Bulle. Nimmt man das Handelsvolumen des Finanzdienstleisters unter Leitung von CEO Jack Dorsey hinzu, ergibt sich sogar ein Nachfrageüberhang von 110 Prozent aller Coins. Denn wie Hedgefonds Pantera Capital via Medium mitteilt, gehen Schätzungen davon aus, dass Square etwa 40 Prozent aller neuen BTC aufkauft. Die Bitcoin-Verknappung ist Realität.

Aufschlussreich ist auch ein Blick in den letzten Geschäftsbericht von Square. Darin legt das Unternehmen offen, dass es von 2,07 Milliarden USD Umsatz im dritten Quartal alleine 1,63 Milliarden USD mit dem Verkauf von BTC erwirtschaftet hat. Der Löwenanteil des Nasdaq-gelisteten Finanzdienstleisters stammt also bereits heute aus dem Geschäft mit Kryptowährungen. Der Konkurrenz dürfte das nicht entgangen sein.

Blauwal Grayscale mit Marktdominanz

Es gibt allerdings noch einen anderen Marktteilnehmer, der selbst Microstrategy und Konsorten in den Schatten stellt. Die Rede ist natürlich von Grayscale. Der weltgrößte Krypto-Hedgefonds hält eigenen Angaben zufolge aktuell 500.000 BTC und verfügt damit über 2,4 Prozent des gesamten Supply. Rechnet man etwa drei Millionen verlorene Bitcoin heraus, besitzt der Fonds sogar knapp 3 Prozent der BTC-Umlaufmenge.

Hodler weiter standhaft

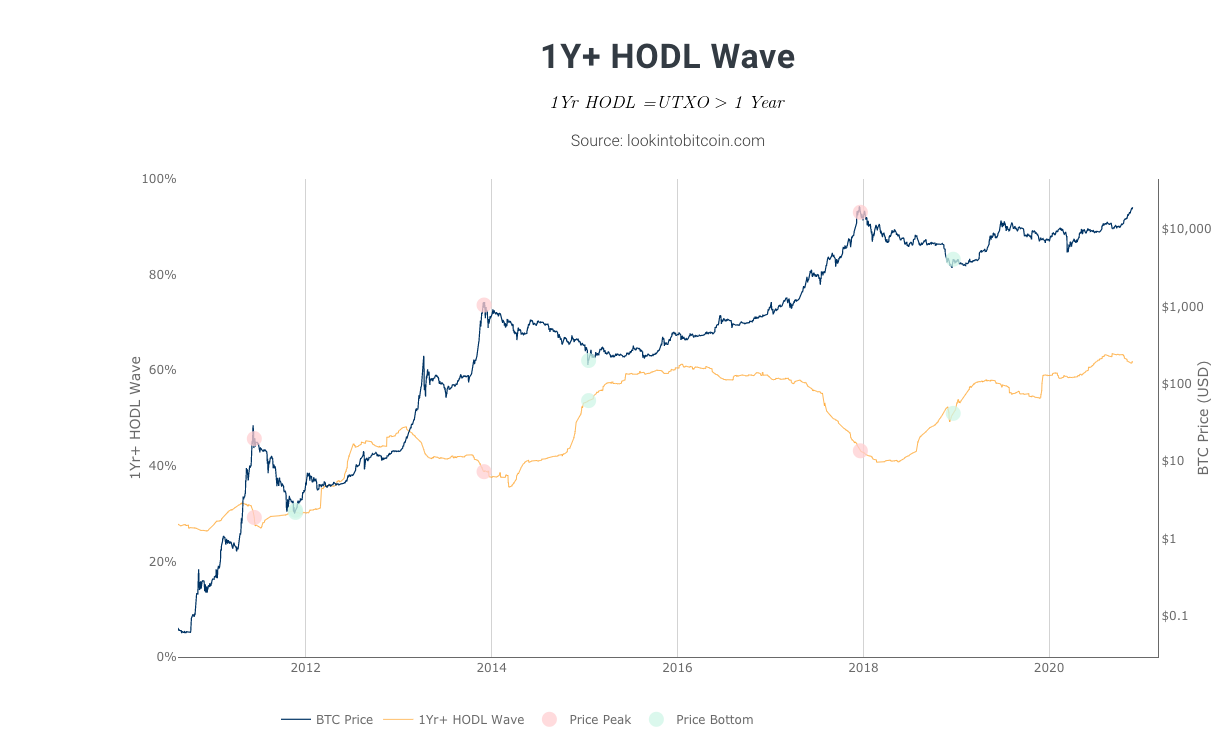

Doch was nützt eine immer knapper werdende Angebotsmenge, wenn Bitcoin Hodler ihre Bestände auf den Markt werfen? Zum Glück ist das Gegenteil der Fall. Ein Blick auf die „1Y+ Hodl Wave“, ein Indikator, der die Menge an UTXOs betrachtet, die länger als ein Jahr nicht bewegt wurden, lässt das Gesamtbild bullisher denn je erscheinen.

Zwar hat der Run Up der vergangenen Wochen hier und da Gewinnmitnahme provoziert. Die überwiegende Mehrheit der UTXOs (61 Prozent) wurde indes über ein Jahr nicht bewegt. Es zeigt sich, dass ein Großteil der Hodler BTC als ein Langzeitinvestment ansieht und selbst bei monumentalen Gewinnen nicht schwach wird. Denn alleine in 2020 hat die Kryptowährung Nr. 1 rund 165 Prozent zugelegt. Hodler scheint das kaltzulassen.

Quo vadis, Bitcoin?

Während die vergangene Kursrallye also vor allem vom Hype unter Kleininvestoren geprägt war, bahnt sich nun eine Zeitenwende an. Mit Square, PayPal, Microstrategy und Grayscale betreten Spieler das Feld, die keine halben Sachen machen. Den Luxus, einen ganzen Coin sein eigen zu nennen, wird es so nicht mehr lange geben.

Der aktuelle Bullenzyklus wird also von einer Art Symbiose aus vereinfachten Retail-Investitionen durch Anbieter wie Square und PayPal sowie dem wachsenden Interesse von Großanlegern geprägt sein. Während sich also die Infrastruktur um Bitcoin bildet, wird das Asset selbst zunehmend knapper. Bei dieser Formel kann nur noch eine Variable durch die Decke gehen: Der Kurs.

Denn anders als etwa bei Gold sind der Angebotsseite die Hände gebunden. Selbst wenn die Nachfrage durch die Decke geht, bleibt die BTC-Menge beim vordefinierten Plan.

Was es bedeutet, wenn wachsende Nachfrage auf ein absolut unelastisches Angebot stößt, dürften wir im kommenden Jahr erleben.