Mirror Protocol ist eines der neuesten Produkte von Terraform Labs. Sein Ziel ist es, Krypto-Nutzern die Interaktion mit dem Finanzsystem durch innovative Mittel zu ermöglichen. Mithilfe von Smart Contracts können Krypto-Nutzer synthetische Assets kaufen, die den Preis realer Vermögenswerte wie Aktien und Edelmetalle widerspiegeln.

Wie stehen die Chancen, dass Mirror Protocol ein Top-DeFi-Projekt wird? Ist das Protokoll etwas, das du zu deinem Vorteil nutzen kannst? Lass uns all das in diesem ausführlichen Guide herausfinden.

Das erwartet dich in diesem Artikel:

- Was ist Mirror Protocol?

- Wie ist Mirror Protocol entstanden?

- Das Team hinter Mirror Protocol

- Wie funktioniert Mirror Protocol?

- Eigenschaften des Mirror Protocol

- Wodurch erhält das Mirror Protocol seinen Wert?

- Wie kannst du das Mirror Protocol nutzen?

- Der MIR-Token

- Wird das Mirror Protocol die Krypto-Finanzen verändern?

Was ist Mirror Protocol?

Mirror Protocol ermöglicht Nutzern das Handeln und Erstellen von synthetischen Assets. Das Protokoll trägt dazu bei, die Welt der traditionellen Vermögenswerte mit der Blockchain-Technologie zu vereinen. Mirror ist ein Protokoll, das für regelmäßige Nutzer verlockend sein kann, die eine Alternative zum traditionellen Bankensystem suchen.

Beim Mirror Protocol handelt es sich um ein DeFi-Protokoll, das die Terra Blockchain nutzt, um synthetische Assets, auch bekannt als Mirrored Assets oder mAssets, zu erstellen.

Mirror nutzt die Smart Contract Programmiersprache CosmWasm. MAssets ahmen das Preisverhalten digitaler und traditioneller Finanz-Assets nach. Der Handel wird ohne Zwischenhändler abgewickelt und die zugrundeliegenden Assets müssen nicht direkt gekauft werden.

MAssets können einfach und schnell über die Terra-, Ethereum– und Binance-Smartchain-Netzwerke übertragen werden. Sogar Terra Stablecoins werden gegen mAssets getauscht. MAssets können dann in Collateralized Debt Positions (CDPs) hinterlegt werden. Das Protokoll verwendet CDPs, um den Wert des mAssets zu stützen.

Wie ist Mirror Protocol entstanden?

Terraform Labs veröffentlichte Mirror Protocol Anfang 2020. Das Unternehmen Terraform Labs ist in Südkorea ansässig und gründete auch das Terra-Netzwerk. Do Kwon ist CEO und Mitbegründer von Terraform Labs und Mirror Protocol.

Terraform Labs stellte das Mirror Protocol im Dezember 2020 vor, um preisstabile Derivate im Terra-Netzwerk zu schaffen. Mirror Protocol zielt auf eine vollständige Dezentralisierung ab. Die MIR-Halter verwalten das Protokoll.

Die Beteiligten des Netzwerks profitieren von der Verteilung der MIR-Token. Ihre jeweilige Rolle im Protokoll bestimmt das Verteilungsmodell. Das Hauptziel des Projektes besteht darin, den Zugang zu Finanzmärkten zu erleichtern und Liquidität zu erzeugen, mit der synthetische Assets erschaffen werden können.

Der Native-Token von Mirror ist MIR. Dieser wurde erstmals zwischen dem 11. November und dem 4. Dezember 2020 über Uniswap und Terraswap an die Liquiditätsanbieter von Terra ausgegeben. Mit der Entstehung von Mirror begann eine vier Jahre dauernde Ausgabe von MIR-Token an Terra- und Mirror-Nutzer. Mirror war nach TVL im Mai 2021 das fünfzehn-größte DeFi-Protokoll. Das Protokoll hielt Sicherheiten in Höhe von 118 Milliarden US-Dollar.

Das Team hinter Mirror Protocol

Do Kwon und Daniel Shin gründeten Terra im Januar 2018. Sie wollten mit dem Projekt die Akzeptanz von Kryptowährungen und der Blockchain-Technologie fördern, indem sie sich auf Benutzerfreundlichkeit und Preisstabilität konzentrierten. Kwon übernahm die Rolle des CEO bei Terraform Labs, dem Unternehmen hinter Terra und Mirror Protocol.

Do Kwon wurde in Südkorea geboren und stammt aus einer Familie von Händlern für medizinische Geräte. Er spricht oft über sein Engagement für die globalen Ziele der Kryptowährung.

Anyfi war 2016 das erste Unternehmen von Kwon. Es erhielt Zuschüsse in Höhe von 1 Million US-Dollar von südkoreanischen Regierungsbeamten und Angel-Investoren. Kwon lernte Kryptowährungen kennen, als er anfing, mit der Blockchain-Technologie zu experimentieren.

Die Gründung von Terraform Labs

Daniel Shin ist Mitbegründer des Unternehmens Ticket Monster. In der koreanischen Tech-Szene wird Shin sehr geschätzt. 2010 startete er seine E-Commerce-Website. Sie entwickelte sich schnell zu einem der größten Internetunternehmen des Landes. Shin äußerte den Wunsch, in die neue Generation der koreanischen Technik-Unternehmen investieren zu wollen. So kam die Partnerschaft zwischen Kwon und Shin zustande.

Mirror ist nur ein Teil der Konstellation von Apps, die die Terra-Galaxie umgeben. Sie nennen sich jetzt selbst Terranauten. Ihr Ziel ist es, weiter zu expandieren. Sie wollen die dezentrale Blockchain-Technologie nutzen, um alle Bereiche des Finanzwesens zu verbessern.

Wie funktioniert Mirror Protocol?

Mirror fungiert als alternatives Tool für den Handel mit synthetischen Assets. Das ultimative Ziel ist es laut Do Kwon eine echte Alternative zum klassischen Finanzsystem zu schaffen.

Mirror Protocol ermöglicht Nutzern das Handeln von Token, die wichtige Finanz-Assets widerspiegeln, ohne dass sie selbst im Besitzt von Finanz-Assets wie Aktien oder Edelmetallen sind. Das System der Tokenisierung von realen Assets reduziert die Barriere für den Einstieg von Tradern auf der ganzen Welt. Mirror Protocol ermöglicht es jedem, überall auf der Welt mit tokenisierten Vermögenswerten zu handeln. Dieses Maß an Einfachheit im traditionellen Trading war noch vor wenigen Jahren undenkbar.

Synthetische Aktien über das Mirror Protocol kaufen

Aber wie funktioniert das ganze jetzt überhaupt? Nehmen wir eines der größten Tech-Unternehmen der Welt, Apple, als Beispiel. Auf dem NASDAQ-Markt taucht der Handel mit Apple-Aktien täglich auf. Das Kaufen von Aktien entspricht dem Kauf von Anteilen am Unternehmen. Mit Mirror kannst du ein neues Asset erschaffen, das auf der Apple-Aktie basiert. Dazu gehst du einfach auf die Website und suchst die Aktie, die mit mAAPL gekennzeichnet ist. AAPL ist der Name der Aktie, die auf NASDAQ gehandelt wird.

Die Website verlangt, dass du Funds auf dem Protokoll stakst, um mAssets von mAAPl zu generieren. Dies führt zu einer sogenannten Überabsicherung im Mirror Protocol. Der Prozess schützt vor einer starken Preis-Volatilität. Das bedeutet im Wesentlichen, dass für den Fall eines Ausfalls ausreichend Sicherheiten vorhanden sind. Das erstellte mAsset spiegelt dann den aktuellen Preis des Assets wider, den es kopiert. Es ist eine Methode, mit der der Krypto-Markt genutzt werden kann, während man gleichzeitig in den klassischen Aktienmarkt investiert.

Infolgedessen zahlst du beim Kauf der mAAPL einen höheren Preis. Das stellt die Überabsicherung dar. Außerdem unterliegt der Preis der jeweiligen Aktie Kursschwankungen. Sie kann zum Zeitpunkt des Kaufs 100 US-Dollar wert sein und in den kommenden Wochen 80 oder 120 US-Dollar.

Wie kannst du von Mirror Protocol profitieren?

Sobald du das Asset gemintet hast, in unserem Fall AAPL, gibt es verschiedene Möglichkeiten, um Profit zu generieren:

- Hinterlege die Assets als Liquidität und erhalte einen Teil der Transaktionsgebühren.

- Verkaufe deine Assets und profitiere von den Kursschwankungen deiner Aktien. Wenn du dieselbe Aktie günstiger kaufst, kannst du ihre Sicherheit aufheben und aus der Differenz einen Gewinn erzielen.

- Stake deine mAAPL oder setze sie beim Yield Farming ein, um MIR zu erhalten.

Natürlich kannst du auch einfach mAAPL von jemandem kaufen, der den Token bereits gemintet hat. Die mAssets können auf dem Protokoll getauscht werden. Im Großen und Ganzen ist das die beste Strategie, um in ein Unternehmen zu investieren. Die Token sind handelbar. Außerdem können die Token auf andere Chains transferiert oder Off-Chain getauscht werden.

Rollen innerhalb des Mirror Protocol

Das Konzept der Dezentralisierung ist das Herzstück von Terras Ökosystem. Mirror Protocol fördert, wie auch ihre anderen Produkte, die Teilnahme an der Verwaltung. In diesem Sinne können Nutzer verschiedene Rollen innerhalb des Ökosystems einnehmen. Für jede Rolle gibt es Anreize. Und jede trägt zum täglichen Betrieb des Protokolls bei.

Krypto-Nutzer können fünf Rollen innerhalb des Mirror Protocol einnehmen: Trader, Minder, Liquiditätsanbieter, Staker und Farmer. Es gibt noch eine zusätzliche Rolle, die des Oracle Feeder. Jeder trägt dabei anders zum Protokoll bei. Lass uns einmal anschauen, welche Eigenschaften die einzelnen Rollen haben.

Minter

Ein Minter erzeugt synthetische Assets. Sobald ein Asset erschaffen wurde, kann es auf verschiedene Weisen getauscht werden. Der Minter kann sein Asset entweder behalten oder mit Gewinn verkaufen. Sie unterscheiden sich von Tradern darin, dass ihre Strategie, um Gewinne zu generieren, wesentlich komplexer ist. Das ist ein Grund, warum sie bereit sind höhere Sicherheiten für das minten zu bezahlen.

Ein Minter ist eine Person, die eine besicherte Kreditposition (CDP) eingeht, um neu gemintete Token von einem mAsset zu erhalten. CDPs können Sicherheiten in Form von UST, mAssets oder Whitelist-Sicherheiten akzeptieren. Sie müssen außerdem eine Sicherheitsquote einhalten, die höher ist als das mit einem Prämiensatz multiplizierte mAsset-Minimum. Dabei bestimmt die Governance diesen Satz.

Shorter ist eine ähnliche Rolle, mit ein paar Unterschieden. Die CDP wird dabei gekürzt. Sie verkaufen ihre Token sofort, um die neu geminteten sLP Coins zu erhalten. Ist der Terraswap-Preis höher als der Oracle-Preis, können sLP-Token für eine MIR-Belohnung gestaked werden. Shorter gehen daher effektiv eine Leerverkaufsposition gegen die Preisrichtung des reflektierten Assets ein.

Solange die Mindestbesicherungsquote der CDP nicht überschritten wird, können überschüssige Sicherheiten entnommen werden. Minter haben die Möglichkeit, die Sicherheitenquote des CDP durch Hinterlegung oder Verbrennung weiterer Sicherheiten anzupassen.

Trader

Trader ziehen einen Vorteil aus den Preisschwankungen der Aktien, die das mAsset widerspiegelt. Sie können ihre Unterstützung und ihr Vertrauen in die Aktien eines Unternehmens zeigen, indem sie mit Assets handeln, die bereit auf dem Protokoll gemintet wurden. Trader nutzen dafür den UST Stablecoin über das Terraswap Netzwerk.

Das ist der einfachste Weg als Nutzer, das Mirror Protocol zu deinem Vorteil einzusetzen. Wenn du die Plattform als Trader nutzt, kannst du das Protokoll auf die gleiche Art verwenden, wie jede andere Aktienhandels-App.

Liquiditätsanbieter

Liquiditätsanbieter hinterlegen dieselbe Menge an mAsset und Stablecoin im Terraswap Pool. Dadurch steigt die Marktliquidität des gesamten Markts. So können neu gemintete LP-Token direkt an die Liquiditätsanbieter ausgezahlt werden. Die LP-Token repräsentieren den jeweiligen Anteil am Pool. Sie erhalten außerdem Belohnungen aus den Handelsgebühren des Pools.

Staker

Ein Staker ist ein Nutzer, der LP-Token, sLP-Token (mit einem Staking-Vertrag), oder MIR-Token (mit einem Gov-Vertrag) staked, um Staking-Belohnungen wie MIR-Token zu erhalten. Während die Halter von LP- und sLP-Token Anspruch auf Belohnungen inflationsbezogener MIR-Token haben, können die Halter von MIR-Token Belohnungen durch CDP-Auszahlungsgebühren verdienen.

Nutzer, die MIR-Token staken, sind stimmberechtigt und können an der Verwaltung teilnehmen. Die Anzahl der gestakten MIR bestimmt, wie viel Stimmrecht sie erhalten. Der Governance-Token hilft bei der Freigabe verschiedener Elemente für die Aufnahme in das Protokoll. So werden beispielsweise mAssets auf die Whitelist gesetzt. Außerdem werden durch die Abstimmung Änderungen an den Protokollparametern festgelegt. Nutzer können ihre MIR-Token jederzeit entstaken. Stimmen zählen jedoch ausschließlich für zukünftige Wahlen.

Farmer

Auch Krypto-Farming ist auf dem Mirror Protocol möglich. Nutzer erhalten MIR, den nativen Token des Protokolls, als Belohnung. Im Austausch müssen sie LP-Token staken, die bei der Bereitstellung von Liquidität für mAssets und MIR gemintet werden. Der Gewinn wird auf einer jährlichen Basis berechnet. Die Herausgabe der MIR erfolgt im Laufe von vier Jahren. Dadurch könnte rein technisch gesehen, der Wert von MIR mit der Zeit steigen.

Eigenschaften des Mirror Protocol

Es gibt einige Eigenschaften, die das Mirror Protocol sehr interessant machen. Der Hauptaspekt ist natürlich das Spiegeln von regulären Aktien. Daneben bietet das Protokoll auch Anreize für Nutzer, die verschiedene Strategien anwenden können.

Das Mirror Protocol hat drei Arten von Token: den MIR-Token, den LP-Token und den mAsset-Token. Die LP-Token werden von Liquiditätsanbietern genutzt, um Liquidität zum Pool hinzuzufügen. Das mAsset ist ein Blockchain-Asset, das wie ein Spiegel der realen Welt wirkt, indem es die Börsenpreise widerspiegelt. MIR ermutigt die Nutzer, sich an LP-Token und an der Governance zu beteiligen.

ATQ Capital verwaltet die Wallet des Mirror Protocols, die Mirror Wallet. Sie wird verwendet, um Kryptos und ETFs mit Kryptos zu kaufen. Nutzer haben uneingeschränkten Zugang zu den Finanzmärkten. Mirror Wallet ist eine einfache Wallet, die es den Nutzern ermöglicht, sich mit dem Protokoll zu verbinden. Sie bietet außerdem eine Reihe von synthetischen Investmentoptionen.

Daneben besitzt die Mirror Protocol Website vier essenzielle Eigenschaften. Diese entsprechen den Rollen, die wir bereits ausgeführt haben.

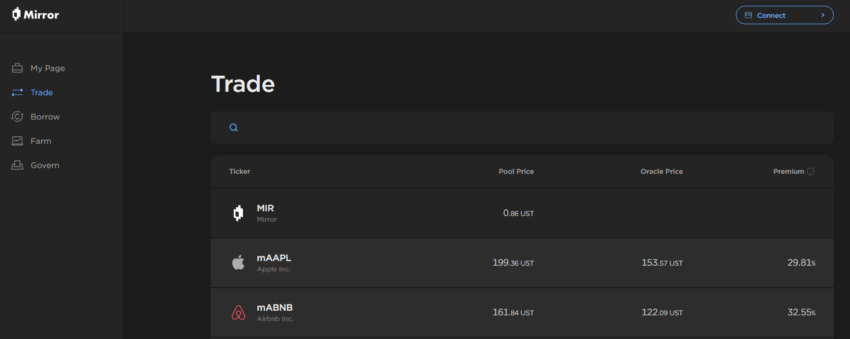

Trade

Dieser Tab ermöglicht den Handel mit MIR und gestakten Aktien. Es werden Informationen über die geschätzten Pool- und Oracle-Preise des Assets bereitgestellt. Beim Kauf von mAAPL zum Beispiel, sieht der Nutzer die Oracle-Preise, die gesamte Liquidität und die Steuergebühren. Der Tausch findet auf der Terra-Blockchain statt.

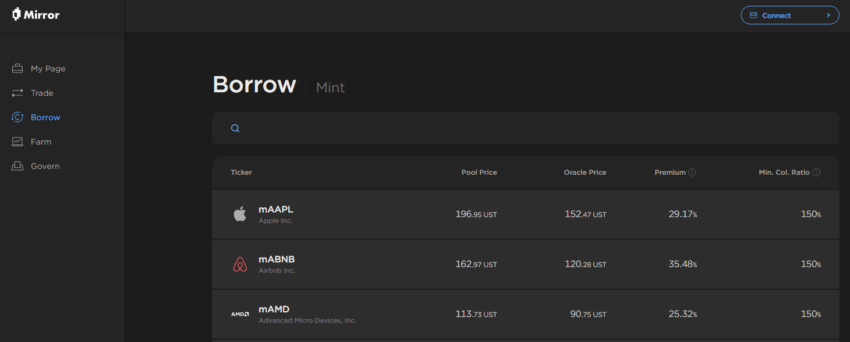

Borrow

Dieser Tab zeigt die Leihmöglichkeiten an. So muss ein Nutzer beispielsweise mindestens 150 % Sicherheiten für mAAPL-Aktien zahlen. Bei den Transaktionen fallen Gebühren an. Nutzer müssen ihr Darlehen zu den vor dem Kauf festgelegten Bedingungen zurückzahlen.

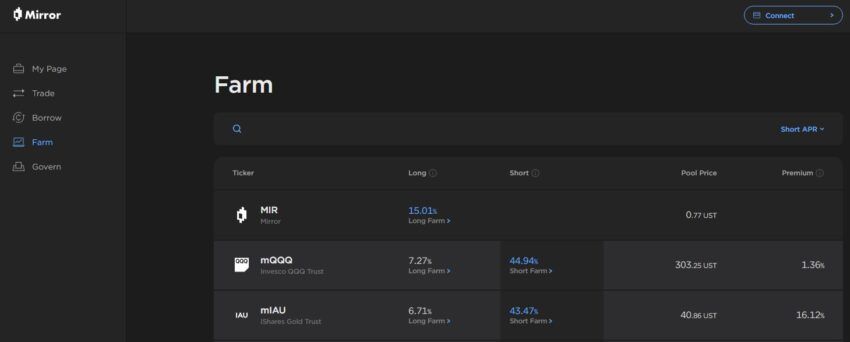

Farm

Auf dem Farm-Tab sehen Nutzer eine Liste der verfügbaren Staking-Pools. Sie können MIR sowohl durch Short- als auch durch Long-Positionen verdienen. Der Unterschied zwischen den Terraswap-Preisen und den Oracle-Preisen ist der Premium-Preis. Wählen Nutzer eine Long-Farm-Position, müssen sie den gleichen Wert des Assets und der UST bereitstellen. Wählen Nutzer eine Short-Farm-Position, müssen sie die Sicherheiten um Protokoll sperren und dann die mAssets minten. Nutzer können zu jeder Zeit ihre LP-Token entstaken.

Govern

Die Abstimmung über die verschiedenen Vorschläge erfolgt mit MIR-Token. Dies stellt die Dezentralisierung des Netzwerkes sicher. Beleihungswerte und Whitelisting-Assets sind Themen, die im Governance-Tab behandelt werden.

Wodurch erhält das Mirror Protocol seinen Wert?

Der Wert des Mirror Protocols ergibt sich aus seinen technischen Möglichkeiten und der dahinter stehenden Technologie. Dadurch erhält jeder die Möglichkeit, synthetische Assets zu erstellen, ohne die zugrundeliegenden Assets besitzen zu müssen. Um den Wert der Assets zu erhalten, nutzt das System die Besicherung durch Smart Contracts. Es ist zu bedenken, dass die verschiedenen Rollen den Nutzern Anreize bieten, die außerhalb des Anwendungsbereichs des nativen Tokens liegen.

Wie kannst du das Mirror Protocol nutzen?

Die Nutzung des Mirror Protocols ist einfach. Nutzer müssen zunächst auf die Website und sich dort mithilfe ihres Krypto-Wallets mit der Terra-Blockchain verbinden. Sie haben dann die Möglichkeiten, synthetische Assets zu minten und zu tauschen. Sie können außerdem farmen, leihen oder am Verwaltungsprozess teilnehmen. Auf dem Dashboard (My Page), sehen Nutzer alle aktiven Transaktionen.

Der MIR-Token

Der MIR-Token ist der native Token des Mirror Protocols. Er ermöglicht alle Transaktionen des Protokolls und läuft auf der Terra-Blockchain. Er wird im Rahmen des Belohnungssystems an Staker vergeben. Außerdem legt er die Stimmkraft seines Halters in der dezentralen Verwaltung des Protokolls fest.

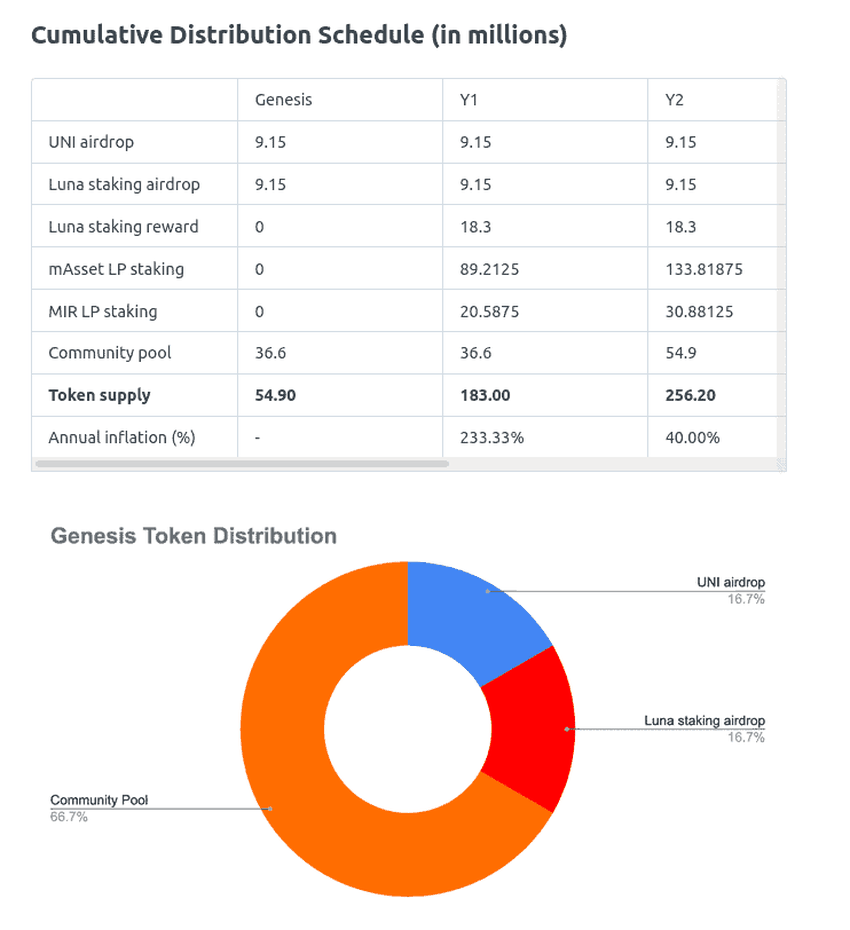

Um seine Aufwertung zu gewährleisten, ist der MIR-Token ein wesentlicher Bestandteil des Protokolls. Die Entwickler haben sich deswegen dazu entschieden, seine Anzahl auf 370 Millionen Token zu beschränken. Diese werden über einen Zeitraum von vier Jahren verteilt. Je näher dieser Zeitpunkt rückt, desto schneller erfolgt die Verteilung. Das bedeutet, dass, wie bei Bitcoin, die Belohnungen mit der Zeit weniger werden. Der Seltenheitsfaktor könnte dabei helfen, den Wert von MIR zu steigern.

Tokenomics

Die Gesamtmenge an MIR-Token beläuft sich auf 370 Millionen. Die Verteilung der Gesamtmenge erfolgt über vier Jahre. Das Mirror Protocol hat eine limitierte Anzahl an MIR Coins. Dadurch soll eine Inflation und ein Wertverlust der MIR-Token verhindert werden.

MIR-Preis und Preisprognose

Zum Zeitpunkt der Erstellung dieses Berichts kostet eine Einheit MIR etwa 0,4 US-Dollar. Im Vergleich zu den Vortagen ist er um fast 40 % gesunken. Das lässt sich allerdings auf den aktuellen Bärenmarkt zurückführen. Dieser hat beinahe jede Kryptowährung beeinflusst. Das Allzeithoch lag bei 2,4 US-Dollar.

Die Aussichten für MIR sind allgemein positiv. Krypto-Experten gehen davon aus, dass der Mirror Protocol Preis bis Ende 2022 2,35 US-Dollar erreichen kann. Die gleichen Analysten prognostizieren einen Wert von 3,35 US-Dollar bis 2023. Bis 2026 könnte er bei dieser Rate die 10,28 US-Dollar-Marke übersteigen.

Wie kannst du MIR-Token kaufen?

Der MIR-Token ist auf vielen großen Krypto-Börsen erhältlich. Nutzer können ihn zum Beispiel auf Binance, Coinbase, Uniswap oder Kucoin kaufen.

Wird das Mirror Protocol die Krypto-Finanzen verändern?

Die Spiegelung von Aktien durch synthetische Assets ist eine interessante Perspektive für die Kryptowelt. Wie bereits erwähnt, macht dies Mirror zu einem Krypto-Konkurrenten von Robinhood. Es wird Krypto-Nutzern ermöglichen, Aktien zu indossieren und in sie zu investieren. Allerdings geschieht dies auf eine innovative Weise, die die Blockchain-Technologie miteinbezieht.

Besteht ein Risiko? Natürlich können mAssets nur auf der Terra-Blockchain gemintet werden. Das ist allerdings keineswegs etwas Schlimmes. Die Produkte von Terraform Labs sind zurzeit sehr beliebt. Über LUNA, ihren Native-Coin, wurde viel berichtet. Außerdem sind die Assets auf Ethereum übertragbar und können auch Off-Chain verkauft werden.

Es gibt viele Möglichkeiten, um vom Mirror Protocol zu profitieren. Handeln, Minten, und das Bereitstellen von Liquidität für die bestehenden Trading-Paare werden belohnt. Das Protokoll erfordert kein größeres technisches Wissen.

Was ist das Mirror Protocol?

Ist das Mirror Protocol eine gute Investition?

Kannst du das Mirror Protocol (MIR) minen?

Welches Oracle nutzt das Mirror Protocol?

Autor: Eduard Banulescu